Inflation : qui paye la facture ?

Par

Le retour de l’inflation en France depuis deux ans, dont l’origine vient principalement d’un choc de prix d’importations lié à la hausse vertigineuse de la facture énergétique, pose la question centrale de la répartition de ce choc au sein des agents économiques1.

1 Une version proche de cet article a été également publiée sur le site The conversation dans le cadre des Journées de l’Economie.

Tout d’abord, un prélèvement sur la nation

Sous l’effet d’abord de la forte reprise post-Covid puis de la guerre en Ukraine, le prix des composants industriels et des matières premières, notamment énergétiques et agricoles, a fortement augmenté. Le prix des importations s’est ainsi accru de 20 % en l’espace d’un an, entre le troisième trimestre 2021 et celui de 2022, conduisant à un choc de grande ampleur sur l’économie française Désormais, avec le reflux des cours de l’énergie, le prix des importations a baissé de près de 8 % au cours des douze derniers mois mais reste bien au-dessus de son niveau d’il y a deux ans.

Une part de cette inflation importée s’est diffusé dans l’économie domestique, à travers la hausse du prix des intrants, des revenus du travail et du capital. Entre septembre 2021 et septembre 2023, l’indice des prix à la consommation a crû de près de 11 %. Sur la même période, les seuls prix des produits énergétiques ont augmenté de 32 % et ceux de l’alimentaire de 21 %. Ces deux composantes, qui représentent environ un quart de la consommation totale des ménages, ont contribué à près de 60 % à l’inflation au cours des deux dernières années.

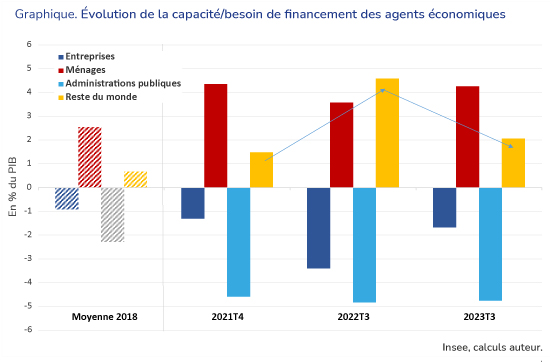

En parallèle, le besoin de financement de l’économie nationale vis-à-vis de l’extérieur est passé de 0,9 point à 2,1 points de PIB entre le second semestre 2021 et le troisième trimestre 2023… mais celui-ci a atteint jusque 4,6 points de PIB au troisième trimestre 2022 (graphique). Si le reflux des prix de l’énergie et des matières premières depuis la fin 2022 a permis de réduire le besoin de financement extérieur, celui-ci a malgré tout connu une hausse de plus de 3 points de PIB en un an, soit l’équivalent du premier choc pétrolier de 1973.

Deux ans après le début de l’épisode inflationniste, il est possible de tirer un premier bilan sur la diffusion d’un tel choc dans l’économie et d’avoir une idée de qui paye cette inflation importée.

Une inflation différenciée selon les ménages

En raison du recours plus important des déplacements en voiture et d’une facture énergétique liée au logement plus élevée, la hausse des prix de l’énergie a frappé en premier lieu les habitants des communes rurales et périurbaines, et dans une moindre mesure ceux des grandes agglomérations. Alors que, selon la dernière note de conjoncture de l’Insee, les ménages vivant en dehors des unités urbaines ont vu le coût de la vie, mesuré par l’indice des prix à la consommation (IPC), augmenter de 9 % entre la mi-2021 et la fin 2022, ceux résidant en agglomération parisienne ont subi un choc inflationniste plus modéré, de l’ordre de 6 %.

Au cours des douze derniers mois, l’inflation a cependant changé de nature, la contribution des produits énergétiques à la hausse de l’indice des prix à la consommation s’est réduite au profit de l’alimentaire. Depuis un an, les ménages les plus impactés par l’inflation sont ainsi les plus modestes car la part de l’alimentaire dans la consommation est d’autant plus élevée que le niveau de vie est faible. Selon nos estimations issues de la Prévision de l’OFCE d’octobre 2023, l’inflation récente, en glissement annuel en août 2023, du premier quintile de niveau de vie (les 20 % des ménages les plus modestes) est près de 1 % supérieure à celui du dernier quintile (les 20 % les plus aisés).

L’analyse du choc inflationniste ne peut cependant pas s’arrêter là. Il est nécessaire également de comprendre la réaction des revenus à cette hausse brutale des prix. Salaires, prestations sociales et revenus du capital se sont-ils élevés d’autant ?

Un tassement des salaires vers le bas et des revenus du capital dynamiques

Du côté des revenus du travail, le salaire mensuel de base a crû de 8,1 % entre le troisième trimestre 2021 et le troisième trimestre 2023 et le salaire moyen par tête du secteur marchand de 8,6 % sur la même période. Certes, une telle hausse n’a jamais été vue depuis plus de trente ans mais, dans les deux cas, elle reste insuffisante pour compenser l’inflation. Autrement dit, le salaire réel, y compris primes, a diminué de plus de 2 % en deux ans.

Le smic, avec une hausse de 12 % depuis octobre 2021, a connu, lui, une progression plus rapide que la moyenne en raison de son mécanisme d’indexation sur l’inflation. Si ce mécanisme permet de protéger les travailleurs les plus modestes de l’inflation, rien ne garantit que cette hausse dynamique du smic bénéficie également aux salaires juste au-dessus. De fait, selon les chiffres du prochain rapport à paraitre du groupe d’experts sur le SMIC, la proportion de salariés touchant le salaire minimum est passée de 12 % en 2021 à plus de 17 % en 2023. Cela confirme l’idée d’un tassement de la grille des salaires vers le bas, corroborée également par la forte hausse en 2022 des exonérations de cotisations sociales patronales du régime général (+13 % selon le bilan 2022 sur les exonérations réalisé par l’Urssaf), bien supérieure à la croissance de la masse salariale du secteur privé (+8,7 %).

Les prestations sociales, elles, augmentent pour aider les ménages à faire face à la hausse des prix. Cela se fait néanmoins avec retard en raison d’une réévaluation annuelle, en janvier ou en avril, calculée sur l’inflation passée. Ainsi, depuis fin 2021, les pensions de retraite n’ont crû que de 6 % mais celles-ci seront revalorisées de 5,2 % en janvier 2024. Les autres prestations ont augmenté significativement mais seulement à partir d’août 2022, affichant ainsi avec une augmentation globale de 7,3 % au cours des deux dernières années. Une nouvelle revalorisation de 4,8 % est attendue au 1er avril 2024.

Les revenus du patrimoine financier ont, de leur côté, fortement grimpé, de 37 % entre le troisième trimestre 2021 et le troisième trimestre 2023. Cela s’est fait sous l’impulsion de la remontée des taux d’intérêt et de la forte hausse des dividendes versés. Si le pouvoir d’achat par unité de consommation n’a baissé que de 0,4 % entre le troisième trimestre 2021 et le troisième trimestre2023, faisant preuve d’une certaine résistance face au choc inflationniste, c’est en partie dû au fort dynamisme des revenus du capital et à la baisse de fiscalité (suppression progressive de la taxe d’habitation pour les 20 % de ménages les plus aisés et suppression de la redevance audiovisuelle). Comme nous l’avons montré dans la dernière prévision de l’OFCE, les revenus du patrimoine ont été ainsi le principal contributeur à la hausse du RDB des ménages entre 2021 et 2023. En revanche, cette mesure ne tient pas compte de la taxe inflationniste pouvant éroder la valeur réelle des actifs détenus par les ménages si ces derniers n’évoluent pas comme l’inflation2.

2 A titre d’exemple, la valeur nominale des actifs détenus par les ménages (hors investissement net de la dépréciation de capital) a baissé de 1,3 % en 2022 selon les comptes de patrimoine de l’INSEE alors que l’inflation a été de 5,2 %.

L’analyse macroéconomique du pouvoir d’achat, bien qu’indispensable, n’est cependant pas suffisante pour comprendre les évolutions par niveau de vie, avec des ménages dont les revenus ont évolué très différemment sur la période récente. D’ailleurs, dans le cadre d’une étude à venir, nous allons analyser plus en détail l’hétérogénéité des évolutions de pouvoir d’achat des ménages face au choc inflationniste.

Les entreprises tirent leur épingle du jeu

Depuis la fin 2021, malgré le choc énergétique, les entreprises ont vu leur taux de marge augmenter de 1,2 point de valeur ajoutée pour atteindre 33 % au troisième trimestre 2023, le plus haut niveau depuis 2008 si l’on exclut les années exceptionnelles (2019 l’année du double CICE ou la période Covid marquée par des aides exceptionnelles). Leur besoin de financement sur cette période s’est cependant légèrement dégradé, passant de -1,3 point de PIB fin 2021 à -1,7 point de PIB au troisième trimestre 2023 (graphique), en raison d’un investissement très dynamique.

Enfin les administrations publiques, en mettant en place des dispositifs pour limiter la hausse des prix de l’énergie (boucliers tarifaires…) ont vu leur déficit se dégrader malgré la fin des mesures d’urgence liées à la crise Covid. Il est ainsi passé de 4,6 % du PIB fin 2021 à 6,1 % fin 2022, avant de se réduire à 4,8 % au troisième trimestre 2023 avec la fin du bouclier tarifaire du gaz et de la remise carburant.

En résumé, face à l’inflation importée, les entreprises semblent avoir été relativement épargnées même si les situations sont très hétérogènes selon les secteurs et la taille des entreprises. Les ménages ont vu leur pouvoir d’achat plutôt résister et leur capacité de financement rester élevée (4,3 points de PIB) mais cela masque des dynamiques très différentes entre les revenus du travail et du capital. Enfin, les administrations publiques en absorbant une partie du choc inflationniste ont vu leur situation financière se dégrader.