par Anne-Laure Delatte, CNRS, OFCE, CEPR, chercheure invitée à Princeton University.

Un petit pas supplémentaire a été fait le mois dernier vers une union bancaire dans la zone euro lorsque la Commission européenne a présenté sa proposition sur le Fonds de résolution unique bancaire[1]. Alors que les observateurs reconnaissent généralement que les 55 milliards d’euros de ce fonds restent une goutte d’eau dans l’océan, nous montrons dans une étude récente que les banques de la zone euro sont de plus en plus isolées du reste du monde (Bouvatier, Delatte, 2014 [2]). En réalité, la fragmentation bancaire à l’intérieur de la zone euro que l’union bancaire est censée corriger n’est qu’une face de la désintégration internationale des banques européennes.

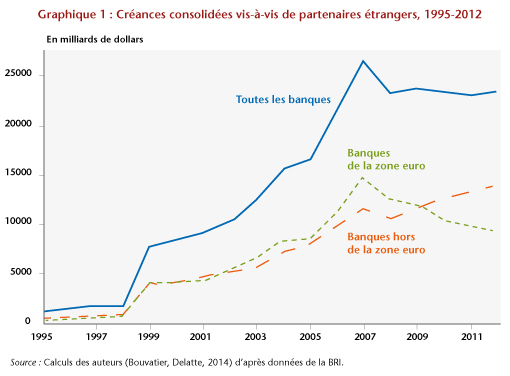

En 2013, les flux de capitaux transfrontaliers ne représentaient que 40 % de leur niveau de 2007 et la plus forte baisse de l’activité touchait les prêts bancaires internationaux. Le graphique 1 montre l’évolution des créances à l’étranger par les banques de 14 pays vis-à-vis de leurs partenaires et distingue ces données selon que les banques appartiennent à la zone euro ou non.[3]

Nul doute que la crise financière mondiale a donné un sérieux coup d’arrêt aux activités bancaires : en 2008, les créances internationales ont diminué de manière significative, puis elles sont restées à ce niveau inférieur. Cependant, la situation agrégée cache deux évolutions contraires. Certes, les activités internationales des banques situées hors de la zone euro ont été durement touchées en 2007 mais elles sont reparties rapidement sur leur tendance ascendante par la suite. Au contraire, l’activité hors zone euro des banques situées dans la zone euro n’a cessé de décroître. En 2012, les banques de la zone euro réalisaient ainsi 40 % de l’activité bancaire internationale contre 56 % en 2007. En résumé, les données brutes suggèrent :

(1) un repli massif des banques situées en zone euro et

(2) une interruption seulement temporaire de l’activité des banques situées hors zone euro.

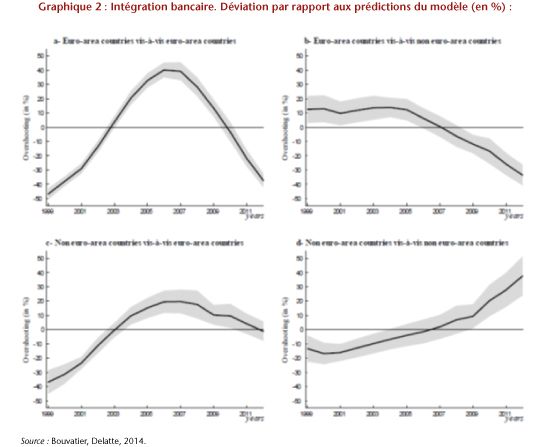

A quel point ces évolutions différenciées peuvent-elles s’expliquer par des conditions économiques différentes entre la zone euro et le reste du monde ? Les pays européens ont en effet été confrontés à une série de crises depuis 2008 (la crise financière, puis la crise des dettes souveraines) et, aujourd’hui, la zone euro est l’une des rares régions où la croissance n’a pas repris. En même temps, la décennie précédente s’est traduite par une forte augmentation de l’intégration bancaire en zone euro. S’agit-il donc juste d’une correction ? De plus, quelles différences entre l’intégration des banques de la zone euro et le reste du monde ? Pour répondre à ces questions, nous avons construit une mesure originale de l’intégration bancaire internationale. Notre mesure se base sur un modèle statistique de l’activité bancaire qui permet d’isoler les frictions et les facteurs variables dans le temps[4]. Nous en avons extrait les tendances temporelles par zone géographique, ce qui nous permet de mesurer à chaque date où en est l’activité bancaire par rapport aux prédictions du modèle. L’ensemble des graphiques 2 a-d tracent nos mesures.

Tout d’abord, il est frappant de constater que, après la crise financière de 2008, toutes les tendances concernant la zone euro sont en baisse (graphiques 2-a, 2-b et 2 c) contrairement à celle qui concerne le reste du monde (graphique 2-d). Ensuite, on constate que seules les banques de la zone euro subissent un processus de désintégration (la courbe est en-dessous de l’axe des abscisses sur les figures 2-a et 2-b). Au contraire, l’exposition à des créances de la zone euro des banques situées hors de la zone euro est précisément au niveau prédit par le modèle (figure 2-c). En d’autres termes, l’implication des banques non-européennes en zone euro a diminué, mais il s’agit d’une correction de l’excès de 20 % observé avant la crise et non d’un repli. En revanche, les banques de la zone euro ont massivement réduit leur exposition internationale à l’intérieur et à l’extérieur de la zone euro, avec un niveau inférieur de plus de 30 % aux prédictions du modèle. Ainsi, le ralentissement économique en zone euro depuis 2008 n’est pas suffisant pour expliquer le retrait massif des banques (puisque nos estimations tiennent compte de ce ralentissement). Plus important encore, cette baisse va bien au-delà de la correction et constitue une désintégration marquée. Autrement dit, la fragmentation bancaire à l’intérieur de la zone euro n’est qu’une face d’un processus de désintégration globale des banques de la zone euro.

Enfin, le graphique 2-d, qui trace la situation dans le reste du monde, souligne une différence étonnante : non seulement l’intégration bancaire n’a jamais diminué, mais, au contraire, la tendance est plus forte après la crise. En d’autres termes, la baisse des activités bancaires, observées en 2008 dans les données brutes, était entièrement due à des frictions temporaires.

Partant de ces observations nous pouvons donc tirer les enseignements suivants. Tout d’abord, nos estimations suggèrent que les banques de la zone euro auraient perdu de façon permanente des parts de marché au niveau mondial. Ensuite, il est frappant de constater que l’intégration bancaire obtenue grâce à l’Union monétaire a été totalement effacée au cours des dernières années. En d’autres termes, la liste des bénéfices tirés de la monnaie unique se réduit, tandis que les coûts ne cessent d’augmenter. Enfin, nos résultats sur le désengagement massif des banques de la zone euro vis-à-vis du reste du monde suggèrent que l’Union bancaire, quoique cruciale pour compléter la monnaie unique, ne suffira pas pour résoudre les défis bancaires de la zone euro.

[1] « Europe bancaire: l’Union fait-elle la force ? » Céline Antonin et Vincent Touze, Note de l’OFCE, n°46, 18 novembre 2014.

[2] Vincent Bouvatier et Anne-Laure Delatte (2014), « International Banking: the Isolation of the Euro Area », Document de travail OFCE.

[3] Parmi ces 14 pays, 7 appartiennent à la zone euro : Autriche, Belgique, Allemagne, Espagne, France, Italie et Pays Bas. Les 7 autres pays sont le Canada, la Suisse, le Danemark, le Royaume Uni, le Japon, la Suède et les Etats-Unis.

[4] Plus précisément, nous avons suivi la démarche de Portes et Rey (2005) qui ont été les premiers à estimer des équations de gravité pour étudier les déterminants l’activité financière. Voir Portes, R. et H. Rey (2005), « The determinants of cross-border equity flows ». Journal of International Economics 65(2), 269-296.