La BCE est-elle impuissante ?

Christophe Blot, Jérôme Creel, Paul Hubert et Fabien Labondance

En juin 2014, la BCE annonçait un ensemble de nouvelles mesures (dont la description détaillée est proposée dans une étude spéciale intitulée « Comment lutter contre la fragmentation du système bancaire de la zone euro ? », Revue de l’OFCE, n°136), afin d’enrayer la baisse de l’inflation et soutenir la croissance. Mario Draghi avait ensuite précisé les objectifs de sa politique monétaire indiquant que la BCE souhaitait augmenter son bilan de 1 000 milliards d’euros pour retrouver un niveau proche de celui observé au cours de l’été 2012. Parmi les mesures mises en œuvre, beaucoup était attendu de la nouvelle opération de refinancement (TLTRO pour targeted long-term refinancing operation) qui doit permettre aux banques de la zone euro d’accéder au refinancement de la BCE sur une maturité de 4 ans en contrepartie de l’octroi de crédits au secteur privé (hors prêts immobiliers). Pourtant, après les deux premières allocations (24 septembre 2014 et 11 décembre 2014), le bilan est plus que mitigé, les montants alloués étant bien inférieurs aux attentes. Cette situation témoigne de la difficulté de la BCE à lutter efficacement contre le risque déflationniste.

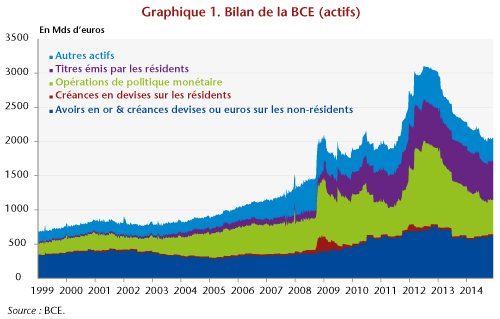

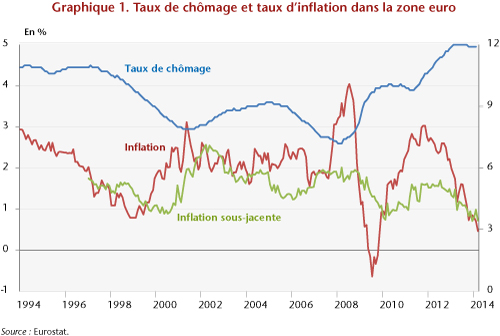

En effet, après avoir alloué 82,6 milliards d’euros en septembre (contre un montant anticipé compris entre 130 et 150 milliards), la BCE n’a octroyé « que » 130 milliards le 11 décembre, soit un chiffre à nouveau inférieur à ce qui avait été anticipé. On est donc bien loin du montant maximum de 400 milliards d’euros qui avaient été évoqué par Mario Draghi en juin 2014 pour ces deux opérations. De plus, ces deux premières allocations sont clairement insuffisantes pour doper significativement le bilan de la BCE (graphique 1), et ce d’autant plus que les banques continuent à rembourser les prêts à trois ans qu’elles avaient obtenus fin 2011 et début 2012 dans le cadre du programme VLTRO (very long term refinancing operation)[1]. Comment expliquer la réticence des banques à recourir à cette opération qui leur permet pourtant de refinancer les crédits octroyés à un taux très bas et pour une durée de 4 ans ?

La première tient au fait que les banques ont déjà un accès très large et très avantageux aux liquidités de la BCE dans le cadre des opérations de politique monétaire déjà mises en œuvre par la BCE[2]. Ces opérations sont même actuellement assorties d’un taux d’intérêt plus faible que celui du TLTRO (0,05 % contre 0,15 %). De même, le TLTRO n’est pas plus attractif que certains financements de marché à long terme, surtout que de nombreuses banques n’ont pas de contraintes de financement. L’intérêt du TLTRO est donc marginal, lié à la maturité de l’opération, et plus contraignant car conditionnel à la distribution de crédit. Pour les deux premières opérations menées en septembre et décembre 2014, l’allocation ne pouvait dépasser 7 % de l’encours de prêts au secteur privé non-financier de la zone euro, à l’exclusion des prêts au logement, au 30 avril 2014. De nouvelles séries de TLTRO seront menées entre mars 2015 et juin 2016, sur un rythme trimestriel. Le montant maximum pouvant être alloué aux banques dépendra cette fois-ci de la croissance de l’encours de prêts au secteur privé non-financier de la zone euro, à l’exclusion des prêts au logement, entre la date du 30 avril 2014 et celle de l’adjudication considérée.

La deuxième raison tient au fait que la faiblesse du crédit dans la zone euro ne résulte pas uniquement des facteurs d’offre mais aussi de la demande. Le peu d’activité et l’objectif de désendettement des agents privés limitent la demande de crédit.

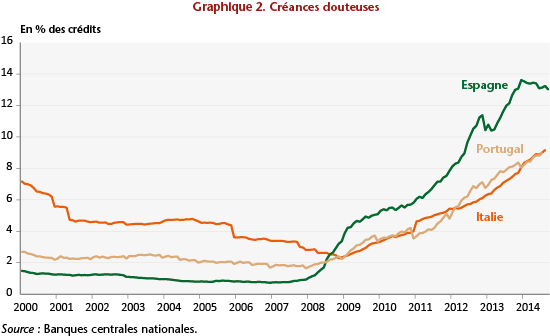

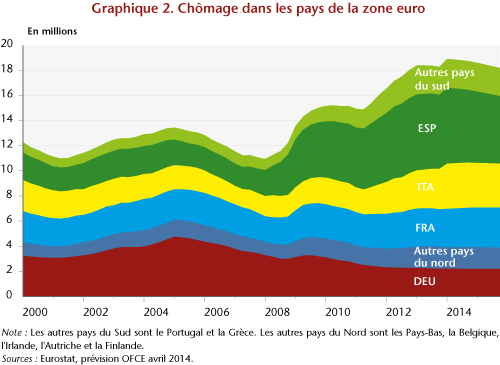

Troisièmement, au-delà de la capacité des banques à se refinancer, il est possible que les banques cherchent à réduire leur exposition au risque. Le problème est alors lié à leurs actifs. Or, les prêts non-performants se situent toujours à un niveau très élevé, notamment en Espagne et en Italie (graphique 2). En outre, bien que l’AQR (Asset Quality Review) menée par la BCE ait révélé que les risques d’insolvabilité étaient limités dans la zone euro, le rapport souligne également que certaines banques ont des niveaux de leviers élevés et qu’elles ont surtout utilisé les liquidités pour acheter des titres obligataires publics, afin de satisfaire leurs exigences de fonds propres. Elles réduisent alors le risque de leur bilan en limitant les crédits octroyés au secteur privé.

Enfin, deux éléments d’incertitude viennent réduire la participation des banques au TLTRO. Le premier concerne la stigmatisation liée à la conditionnalité du TLTRO et au fait que les banques qui ne respecteraient pas leurs engagements de distribution de crédit seront tenues de rembourser les financements obtenus auprès de la BCE après deux années. Les banques ayant des perspectives incertaines sur leur capacité à augmenter leurs prêts peuvent ainsi souhaiter éviter la perspective d’avoir à rembourser ces fonds plus tôt. Le second est lié aux incertitudes concernant les programmes d’achats d’ABS et de Covered Bonds[3]. Les banques pourraient également privilégier ces programmes pour obtenir des liquidités en contrepartie de la cession d’actifs dont elles souhaiteraient se débarrasser.

La politique monétaire est-elle devenue totalement inefficace ? La réponse est très certainement non, puisqu’en offrant aux banques la garantie qu’elles pourront refinancer leur activité via différents programmes (TLTRO, ABS, Covered Bonds, etc.), la BCE réduit les risques de rationnement du crédit liés aux passifs dégradés de certaines banques. La politique monétaire permet ainsi de rendre plus opérant le canal du crédit. Mais ses effets demeurent néanmoins limités, comme le suggèrent Bech, Gambacorta et Kharroubi (2012) qui montrent que la politique monétaire est moins efficace dans les périodes de reprise qui suivent une crise financière. Peut-on sortir de cette impasse ? Ce constat sur l’efficacité de la politique monétaire montre qu’il ne faut pas trop et tout attendre de la BCE. Il reste donc essentiel de compléter le soutien à l’activité par une politique budgétaire expansionniste à l’échelle de la zone euro. C’est aussi ce qu’affirmait le Président de la BCE pendant l’été lors de la conférence de Jackson Hole déclarant que « Les politiques de demande sont non seulement justifiées par la composante cyclique du chômage mais également parce que dans un contexte d’incertitude, elles permettent de se prémunir contre le risque d’effet d’hystérèse[4] ».

[1] Voir dans la Revue de l’OFCE n°136, l’étude spéciale « Comment lutter contre la fragmentation du système bancaire de la zone euro ? » pour un exposé des différentes mesures de politique monétaire mises en place par la BCE depuis le début de la crise financière et une estimation de leur impact sur la sphère réelle.

[2] Cela inclut les opérations standards de politique monétaire ainsi que l’opération VLTRO par laquelle la BCE avait octroyé des liquidités pour une durée exceptionnelle de 3 ans en décembre 2011 et février 2012.

[3] Il s’agit ici de programmes d’achat de titres sur les marchés et non de liquidités octroyées directement aux banques. Les Covered bonds et les ABS sont des titres gagés sur des actifs et dont la rémunération dépend de celle de l’actif sous-jacent qui est nécessairement un crédit hypothécaire dans le cas des Covered bonds et qui peut inclure d’autres types de crédits (cartes de crédit, crédits de trésorerie aux entreprises, …) dans le cas des ABS.

[4] “Demand side policies are not only justified by the significant cyclical component in unemployment. They are also relevant because, given prevailing uncertainty, they help insure against the risk that a weak economy is contributing to hysteresis effects.”