Chine : la course en tête…

Le

23 janvier 2020, le gouvernement chinois décidait de confiner la ville de Wuhan

(11 millions d’habitants), où était apparu le premier foyer du coronavirus. Afin

d’endiguer la progression de l’épidémie, des mesures de restriction drastique

des déplacements étaient mises en place dans la foulée, d’abord dans la

province de Hubei puis au-delà (confinement des villes de la province de Hubei,

interdiction des déplacements interurbains, prolongation de la fermeture des

usines à la fin des vacances du nouvel an chinois, fermeture des frontières

extérieures puis quarantaine stricte pour les Chinois rentrant de l’étranger).

Un

an plus tard, la Chine présente un bilan singulier par rapport au reste du

monde sur le plan sanitaire comme sur le plan économique. Les mesures

sanitaires prises en Chine semblent avoir permis de stopper la progression du

virus sur le sol chinois. En un an, le coronavirus n’aurait causé qu’à peine

plus de 4 800 décès en Chine (soit 35 décès pour 1 million d’habitants) contre

plus de 2 millions dans le monde (340 décès pour 1 million d’habitants, pour la

population mondiale hors Chine, selon les statistiques officielles répertoriées

par l’Université John Hopkins). Si les chiffres des victimes de la COVID-19 publiés

par la Chine sont étonnamment bas, les indicateurs économiques suggèrent

eux-aussi que la Chine a été moins fortement atteinte que la plupart des autres

économies.

Première

touchée par la pandémie, l’économie chinoise est la première à en être sortie

dès le deuxième trimestre[1]. La

Chine sera non seulement la seule grande économie mondiale à afficher une

croissance positive en 2020, +2,3 % en moyenne annuelle, selon l’estimation

publiée par l’Institut de statistique chinois (National Bureau of Statistics of China, NBS) le 18 janvier 2021,

mais aussi la seule à avoir déjà rattrapé au quatrième trimestre 2020 le niveau

d’activité qu’elle aurait eu en l’absence du coronavirus, par rapport à nos

prévisions d’octobre 2019 (comme à celles du FMI de janvier 2020). Le rebond de

l’économie chinoise est même un plus rapide que ce que nous, comme la plupart

des analystes, prévoyions à l’automne dernier. Les indicateurs conjoncturels

publiés au cours des derniers jours, montrent tous un redémarrage rapide de l’économie

chinoise en 2020.

Malgré

la crise sanitaire, la Chine a poursuivi une politique commerciale active dans

les cinq continents qui devrait lui permettre de compenser les mesures prises

par le gouvernement américain. La Chine continue de faire la course en tête.

2020 : après une forte chute du

PIB, un rattrapage rapide

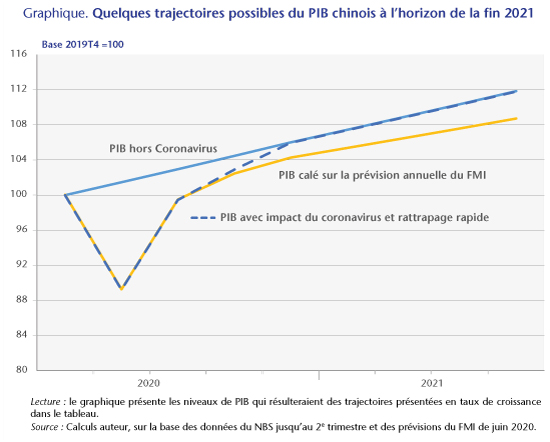

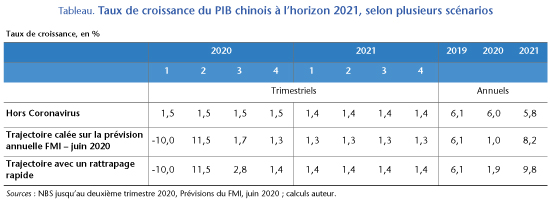

La

Chine est le premier des grands pays à avoir publié une estimation du PIB au

quatrième trimestre 2020[2]. Parmi

les scénarios que nous avions envisagés depuis l’arrivée du coronavirus, c’est celui

d’un rattrapage rapide qui s’est réalisé. Après avoir chuté de 9,7 % au premier

trimestre 2020, le PIB a rebondi de 11,6 % au deuxième trimestre, puis de 3 % au

troisième trimestre et de 2,6 % au quatrième, portant la croissance à 2,3

% en moyenne sur un an (contre 6 % en 2019). Le PIB chinois a ainsi rattrapé

dès le quatrième trimestre 2020 le niveau qu’il aurait eu en l’absence de crise

COVID-19 (graphique 1) si la croissance s’était poursuivie en 2020 au rythme de

6 % que nous anticipions dans notre prévision d’octobre 2019.

La

publication du PIB au quatrième trimestre 2020 comprend des révisions pour les

trimestres précédents, qui relèvent légèrement le niveau du PIB du troisième

trimestre, rapport à l’estimation dont nous disposions lors de notre prévision

d’automne 2020[3].

Mais la dynamique de reprise a été plus soutenue au second semestre que ce que

nous anticipions, avec une croissance annuelle prévue à 1,6 % en 2020, au lieu

de 2,3% publiés par le NBS. Le NBS ne publiant pas les composantes

trimestrielles de la demande associées au chiffre du PIB, on ne peut

précisément savoir quelles composantes ont tiré la demande. Mais au vu des indicateurs mensuels

disponibles (cf. infra), ce sont sans doute les exportations qui auront été

particulièrement dynamiques au quatrième trimestre, et que nous aurions

sous-estimées, tandis que les importations auraient relativement peu progressé,

au regard des autres composantes de la demande intérieure.

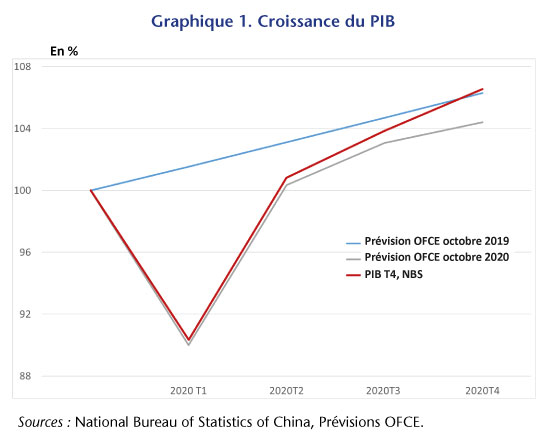

Au quatrième trimestre 2020, dans la plupart des secteurs, la valeur ajoutée était en hausse d’environ 6,5 % en glissement sur un an, comme le PIB lui-même, avec trois exceptions majeures (graphique 2). La valeur ajoutée a fortement progressé dans le secteur des services d’information et de télécommunications (près de 20 % de hausse sur un an) ; à l’opposé, celle du secteur hébergement-restauration était en hausse de 2,7 % seulement sur un an (-13 % en moyenne annuelle), secteur particulièrement frappé par les mesures de confinement en début d’année, mais qui ne représente que 1,8 % de la valeur ajoutée ; enfin la valeur ajoutée était en hausse de 2,2 % sur un an dans le secteur de location, leasing et services aux entreprises (-5,3 % en moyenne annuelle).

Indicateurs mensuels d’activité :

reprise généralisée

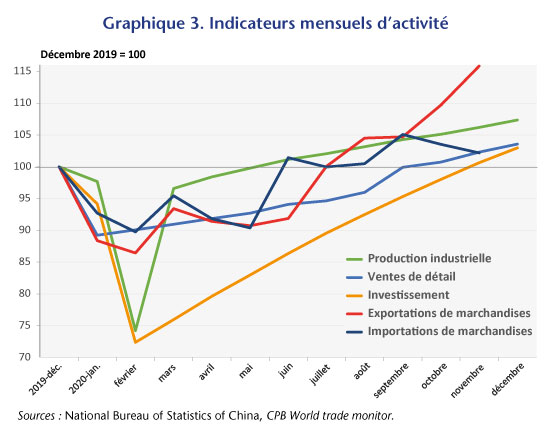

Après

avoir chuté de 25 % sur les deux premiers mois de 2020, la production

industrielle avait retrouvé son niveau de décembre 2019 dès le mois de mai et

était 7 % plus élevée en décembre 2020 qu’un an plus tôt (graphique 2).

Quelques secteurs se distinguaient par une hausse nettement plus élevée : production

de médicaments (+16%), production de biens d’équipement (entre 10 et 15 %).

L’investissement

des entreprises avait chuté de plus de 26 % sur les deux premiers mois de

l’année, surtout du fait d’effets d’offre (fermeture des entreprises produisant

des biens d’équipement). L’investissement a redémarré plus

tardivement que la production industrielle, du fait des incertitudes sur la

demande, mais il était, en décembre 2020, 3 %

au-dessus de son niveau de décembre 2019. Sur l’ensemble de l’année, c’est,

comme pour la production, dans le secteur des médicaments que l’investissement

a connu la plus forte hausse (+28 % sur un an). À l’opposé, l’investissement a

baissé de 12 % dans le secteur automobile.

Les

ventes de détail des biens de consommation avaient moins

nettement chuté que la production industrielle et l’investissement au début de

2020 (-11 % sur un mois en janvier), amortissant la chute de la demande. Elles

se sont redressées chaque mois ensuite dépassant de 3 % en décembre 2020 leur

niveau de décembre 2019. Le taux de chômage officiel

(qui sous-estime le niveau du chômage) était de 5,2% en décembre 2019 ; il est

monté à 6,2% en février 2020 pour revenir à 5,2% en décembre. En moyenne sur

l’année 2020, le revenu par tête des ménages a progressé de 2,1 % en volume,

tandis que la consommation par tête était en baisse de 0,7 %, la hausse du taux

d’épargne s’expliquant par les contraintes sur les déplacements et les achats,

particulièrement en début d’année, ainsi que par les incertitudes sur l’avenir.

Selon

les données du CPB World Monitor, les

exportations et les importations de marchandises (en volume), en chute

respectivement de 15 % et 10 % sur les deux premiers mois de 2020, ont ensuite recommencé

à croître et seraient revenues à leur niveau de la fin 2019 à partir de l’été.

Selon les dernières données publiées par les douanes chinoises (en valeur), la

hausse des exportations de marchandises s’est accélérée en fin d’année, pour

atteindre +20 % sur an en décembre, tandis que les importations étaient en

hausse de 6 %. Les exportateurs chinois

ont bénéficié d’une demande extérieure dynamique dans certains secteurs

spécifiques, liés à la crise du coronavirus, notamment les biens d’équipement informatique

et les équipements médical. Ils ont aussi bénéficié de leur capacité à répondre

à la demande quand ailleurs les entreprises subissaient des contraintes

d’offre.

Ainsi,

la force de la reprise en Chine s’explique essentiellement par la maîtrise de

la pandémie, puis par la capacité de rebond et d’adaptation de ses entreprises.

Janvier 2021 : le

risque du retour…

Alors

que le scénario d’une reprise en V est enclenché en Chine, sa poursuite

pourrait être fragilisée par le retour de l’épidémie de coronavirus. La découverte

de nouveaux cas de coronavirus en janvier 2021, dans la province de Hebei, au

sud de Pékin ; plus au nord dans les provinces de Jilin et de Heilongjiang, et dernièrement à Pékin même, ont conduit les

autorités chinoises à confiner au total une vingtaine de millions de personnes

et à des campagnes de dépistage massif. Les autorités chinoises déclarent depuis

la mi-janvier une centaine de nouveaux cas chaque jour. À l’approche du nouvel

an chinois, qui débutera cette année le 12 février, les autorités incitent les

habitants à limiter leurs déplacements, traditionnellement nombreux lors des

congés du nouvel an (notamment avec le retour des travailleurs migrants dans

leurs familles).

Deux

vaccins ont été élaborés en Chine : Sinopharm et CoronaVac (produit par

l’entreprise Sinovac), mais leur efficacité semble moindre que celles des

vaccins occidentaux, sachant que, dans le cas des vaccins chinois, on ne

dispose que de résultats parcellaires publiés par les fabricants et d’aucune

publication de résultats d’essais de phase 3. L’efficacité serait de 79 %, pour

Sinopharm ; pour CoronaVac, de 90 % pour les essais réalisés en Turquie, mais de

seulement 50 % pour les essais réalisés au Brésil ; contre 95 % pour

Pfizer-BioNtech et 94 % pour Moderna.

La

Chine se lance maintenant dans une campagne de vaccination de masse en

commençant par les actifs en contact avec le public. Au 27 janvier, 1,6 % de la

population avaient été vaccinés (soit 22,8 millions de personnes). On peut

s’étonner de ce démarrage tardif de la vaccination en Chine, mais il faut

rappeler qu’en Chine (comme dans de nombreux pays d’Asie du Sud-Est), dès le

début on s’est appuyé sur une stratégie forte « Tester, Tracer,

Isoler » qui a bien fonctionné en raison de la discipline et du contrôle

social de la population.

…tandis

que l’offensive commerciale se poursuit

La

hausse des exportations chinoises en 2020, plus rapide que celle des

importations, a conduit l’excédent commercial à passer de 420 milliards de

dollars en 2019 (3 % du PIB) à 535 milliards en 2020 (3,6%).

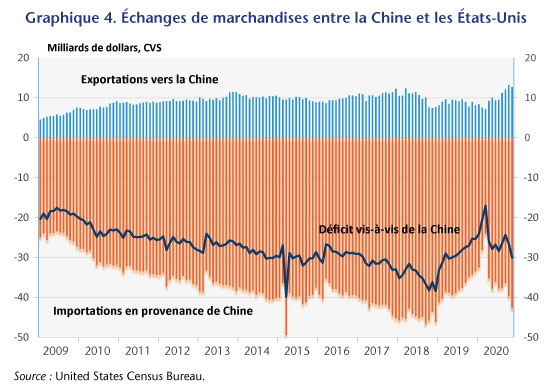

L’arrivée de Joe Biden à la Présidence des États-Unis devrait contribuer à civiliser les relations entre la Chine et les États-Unis, mais elle ne fera pas disparaître les tensions. Le 14 février 2020, la Chine s’était engagée, en signant l’accord commercial « Phase one » avec les États-Unis, à augmenter substantiellement ses importations de produits américains d’ici 2021. Elle n’aurait rempli son engagement qu’à hauteur de 58 % à la fin 2020[4]. En 2020, l’excédent commercial chinois vis-à-vis des États-Unis, qui s’était fortement réduit en début d’année, a recommencé à croître pour retrouver un montant mensuel de 30 milliards de dollars en fin d’année (graphique 4). Certes, la pandémie de Covid-19 a fait des enjeux sanitaires une priorité, mais la question du rééquilibrage des échanges commerciaux de la Chine vis-à-vis des États-Unis se posera de nouveau lors de jours meilleurs.

La crise sanitaire a fait prendre conscience à de nombreux

pays des risques de trop dépendre de la production chinoise. Certains

voudraient retrouver une certaine autonomie économique. Face à ce risque pour

leurs exportations, les leaders chinois, et en particulier Xi Jinping au Davos virtuel de 2021, se font les

partisans résolus de la mondialisation et de l’interdépendance entre les

nations.

En novembre 2020, la Chine a signé le Partenariat

régional économique global (Regional Comprehensive Economic

Partnership, RCEP)

avec quatorze pays de la zone Asie-Pacifique (les 10 pays de l’ASEAN, ainsi que

le Japon, la Corée du Sud, l’Australie et la Nouvelle-Zélande), soit le plus

grand accord de libre-échange au monde, alors qu’en janvier 2017, Donald Trump

avait retiré les États-Unis du Partenariat Transpacifique,

dont la Chine était par ailleurs exclue.

Malgré

les tensions résultant du traitement des Ouïghours, la Chine a réussi à

négocier un accord d’investissement avec l’UE : elle s’engage à réduire

ses exigences de contreparties pour les investissements européens en Chine

contre des garanties d’ouverture des marchés européens.

Elle

poursuit son offensive en Europe, en particulier en intensifiant ses liens avec

la Hongrie (point d’arrivée de deux futures lignes ferroviaires reliant la

Chine à l’Europe dans le cadre du projet de la nouvelle route de la soie).

La Chine participe à la « diplomatie du vaccin ». Ainsi, a-t-elle proposé ses vaccins à plusieurs pays émergents, parmi lesquels les Émirats arabes unis, la Serbie, le Maroc (pour Sinopharm), la Turquie, le Brésil (pour CoronaVac).

Le

plan quinquennal 2021-2027, qui sera présenté en mars, reprend les grandes

lignes qui ont déjà été annoncées, l’objectif de lutte contre la pauvreté, celui

de l’amélioration de la qualité et de l’efficacité de la production nationale.

Il affirme la volonté de la Chine de contribuer à la reprise de l’économie

mondiale. Surtout, il met l’accent sur la « double circulation »,

visant un rééquilibrage de la croissance via

la demande intérieure ; la Chine doit à la fois développer ses exportations,

améliorer la qualité des produits destinés au marché chinois et s’ouvrir aux

importations. Le thème de l’innovation technologique, central dans le programme

Made in China 2025, semble passer au

second plan, même s’il est toujours question d’autosuffisance technologique.

L’année

2020 apparaît donc comme une nouvelle étape dans la montée en puissance de la

Chine sur la scène économique mondiale.

[1] Mathieu

C. : Premier entré, premier sorti : le retour de la

croissance en Chine au deuxième trimestre, OFCE Le Blog, 21 juillet 2020.

[2]

Pour une comparaison internationale allant

jusqu’au troisième trimestre 2020, voir Le Bayon S. et Péléraux H., Croissance mondiale confinée en 2020, Policy

Brief OFCE, janvier 2021).

[3] Voir OFCE – DAP, Perspectives 2020-2021 pour l’économie

mondiale , Tour

du monde de la situation conjoncturelle, Revue de l’OFCE, n° 168, octobre

2020.

[4] Voir Bown C. : US-China phase one tracker: China’s

purchases of US goods as of December 2020, 27 janvier 2021.