par Elliot Aurissergues, Christophe Blot et Caroline Bozou

Les derniers chiffres de l’inflation aux États-Unis confirment la tendance observée depuis plusieurs mois. En octobre 2021, les prix à la consommation ont progressé sur un an de 6,2 %. Le phénomène est certes mondial mais, parmi les pays industrialisés, il est particulièrement notable outre-Atlantique. En effet, sur la même période, l’inflation en zone euro s’est établie à 4,1 %. Une telle progression de l’inflation n’avait pas été observée depuis la fin des années 1990 et suscite donc toute l’attention dans le débat de politique économique aux États-Unis, notamment parce qu’elle fait écho à une controverse amorcée dès le début du mandat de Joe Biden à propos de la relance budgétaire votée en mars 2021. Bien que cette inflation soit en partie tirée par l’évolution du prix de l’énergie, il n’en demeure pas moins que les tensions se sont rapidement amplifiées. Hors composantes énergie et alimentation, l’inflation dépasse 4 % depuis juin 2021 suggérant un risque de surchauffe pour l’économie américaine. Si le contexte macroéconomique européen ne permet pas d’identifier un risque équivalent pour la zone euro, il n’en demeure pas moins qu’une hausse durable de l’inflation américaine pourrait avoir des répercussions sur la zone euro. Au-delà des effets sur la compétitivité, la dynamique de l’inflation américaine pourrait influencer l’évolution des taux et la conduite de la politique monétaire de la Réserve fédérale et de la BCE.

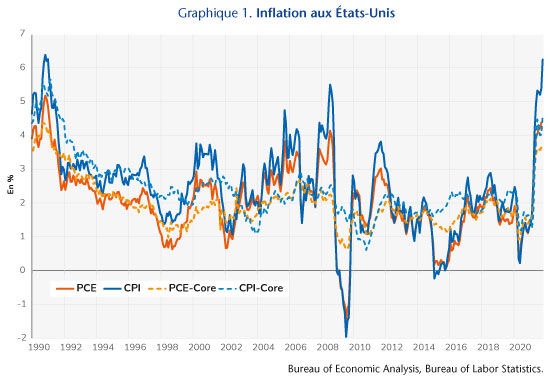

Quel que soit l’indicateur – indice des prix à la consommation ou déflateur de la consommation –, les prix ont nettement accéléré depuis mars 2021 (graphique)[1]. La composante énergie est certes importante mais n’explique pas totalement cette dynamique puisque les derniers chiffres pour les indices sous-jacents, c’est-à-dire corrigés des prix de l’énergie et des biens alimentaires, indiquent une augmentation en glissement annuel de 4,6 % pour l’IPC et de 3,6 % pour le déflateur de la consommation[2]. Il faut de plus noter que cette évolution reflète un rattrapage par rapport à l’année 2020 où l’inflation était particulièrement modérée dans le contexte de la pandémie et du coup d’arrêt brutal de l’activité. Ainsi, en moyenne sur l’année 2020 et 2021, jusqu’en octobre, le déflateur de la consommation progresse de 2,1 %, en ligne avec la cible adoptée par la Réserve fédérale[3]. Les tensions récentes reflètent évidemment la dynamique de la reprise économique mondiale post-confinement, à laquelle participent largement les États-Unis, qui a provoqué de fortes tensions sur les prix de l’énergie mais également sur l’offre comme en témoignent les difficultés d’approvisionnement sur certains biens et la flambée du coût du fret maritime.

Au-delà de ces facteurs mondiaux, se pose la question d’un phénomène inflationniste qui pourrait être intrinsèquement lié à la politique économique américaine. Avant même les discussions récentes sur le vote du budget 2022, le total des mesures prises d’abord par l’administration Trump puis celle de Joe Biden pour faire face à la crise Covid atteint 5 200 milliards de dollars, ce qui représente plus de 23 points de PIB de l’année 2019. Ces dépenses effectuées sur 2020 et 2021 représentent une relance inédite ces quarante dernières années. La nécessité des mesures proposées par Joe Biden et votées par le Congrès en mars 2021 était certes consensuelle, mais son ampleur a suscité beaucoup de débats car la reprise était déjà amorcée et l’économie bénéficiait déjà, et comme encore aujourd’hui, des mesures de soutien budgétaire votées en 2020 et d’une politique monétaire fortement expansionniste[4]. Une politique économique – budgétaire et monétaire – aussi expansionniste peut-elle provoquer la surchauffe de l’économie et alimenter le retour de l’inflation comme le craignent des économistes tels que Lawrence Summers ou Olivier Blanchard ou au contraire, l’effet sur l’inflation est-il surestimé, comme le suggèrent d’autres analyses ? Nous analysons ce débat dans un Policy Brief de l’OFCE en précisant notamment les conditions pouvant conduire à une augmentation durable de l’inflation. Ce risque dépendra de la taille des multiplicateurs mesurant l’effet des plans de relance sur l’activité et le chômage, de la position de l’économie américaine par rapport à son potentiel et de l’évolution des anticipations d’inflation, autant d’aspects sur lesquels planent quelques incertitudes.

[1] L’indice des prix à la consommation (IPC) est calculé à partir d’une enquête consistant à relever les prix d’un panier de biens moyens consommés par un ménage représentatif. Le déflateur de la consommation est issu de la comptabilité nationale et représente le système de prix qui permet le passage de la consommation en valeur à la consommation en volume. Voir La désinflation importée dans la Revue de l’OFCE, 2019, n° 162, pour plus de détails sur la différence entre ces deux mesures de l’inflation.

[2] Non corrigé de l’énergie et des prix alimentaires, le déflateur de la consommation augmentait de 4,4 %. Les données pour le déflateur font référence au mois de septembre tandis que la publication des indices de prix à la consommation est plus rapide, les derniers chiffres publiés étant ceux du mois d’octobre.

[3] Le déflateur des prix à la consommation est l’indicateur retenu par la Réserve fédérale pour évaluer la stabilité des prix aux États-Unis.

[4] Deux autres projets ont été annoncés ensuite : un plan d’investissement en infrastructures (American Jobs Plan) et un ensemble de mesures en faveur des ménages (American Families Plan). Il ne s’agit pas de mesures spécifiques à la crise mais de mesures censées marquer l’orientation de la politique budgétaire sur les huit prochaines années. Ces plans sont en cours de discussion au Congrès dans le cadre du vote du budget 2022.