Par Whelsy Boungou

Cela fait maintenant cinq ans que les banques commerciales, notamment celles de la zone euro, font face à un nouveau défi, celui de continuer à générer du profit en environnement de taux d’intérêt négatifs.

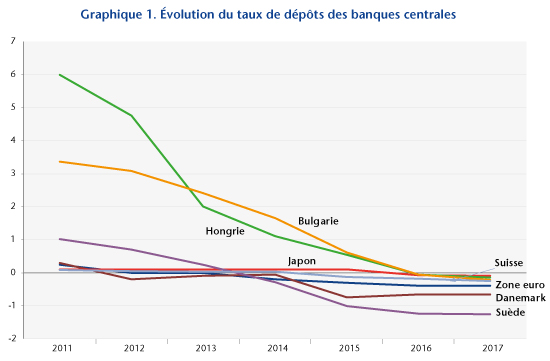

A l’aube de la crise financière mondiale de 2007-2008, plusieurs banques centrales ont implémenté de nouvelles politiques monétaires dites « non-conventionnelles ». Ces dernières, majoritairement les programmes d’achats massifs d’actifs (communément appelé Quantitative Easing, QE) et l’orientation prospective sur les taux d’intérêt (Forward guidance), visent à sortir les économies de la crise en favorisant une amélioration de la croissance économique tout en évitant un niveau d’inflation trop faible (voire déflationniste). Depuis 2012, six banques centrales en Europe (Bulgarie, Danemark, Hongrie, Suède, Suisse et Zone euro) et la Banque du Japon ont progressivement introduit des taux d’intérêts négatifs sur les dépôts et les réserves des banques, en complément aux mesures non-conventionnelles déjà en vigueur. Par exemple, le taux des facilités de dépôts de la Banque centrale européenne est désormais à -0.40% (voir graphique 1). En effet, comme indiqué par Benoît Cœuré [1] l’implémentation des taux négatifs visent à taxer les réserves excédentaires des banques afin que celles-ci les utilisent pour augmenter l’offre de crédit.

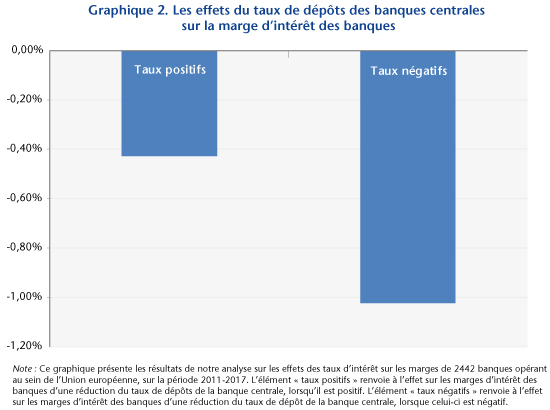

Cependant, l’implémentation des taux négatifs a suscité au moins deux inquiétudes quant à ses effets potentiels sur la rentabilité et sur la prise de risques des banques. Premièrement, l’introduction de taux négatifs pourrait entraver la transmission de la politique monétaire s’ils réduisent les marges d’intérêt des banques et donc leur rentabilité. En outre, La baisse des taux de crédit pour les nouveaux prêts et la réévaluation de l’encours des prêts (principalement à taux variable) compriment la marge d’intérêt nette des banques lorsque le taux de dépôt ne peut être inférieur à zéro (Zero Lower Bound). Deuxièmement, en réponse aux effets sur les marges, les banques pourraient soit réduire la part des prêts non productifs dans leur bilan, soit rechercher d’autres actifs plus rentables que le crédit bancaire (« Search-for-yield« ). Dans un article récent [2], à l’aide de données de panel de 2442 banques des 28 pays membres de l’Union européenne sur la période 2011-2017, nous analysons les effets des taux négatifs sur le comportement des banques en termes de profitabilité et de prise de risque. Plus précisément, nous nous sommes posé trois questions : (i) Quels sont les effets des taux négatifs sur la profitabilité des banques ? (ii) Les taux négatifs encourageraient-ils les banques à prendre plus de risques ? (iii) La pression imposée aux marges nette d’intérêt par les taux négatifs inciterait-elle les banques à prendre plus de risque?

Au terme de notre analyse, nous mettons en évidence la présence d’un effet de seuil quand les taux d’intérêt passent en dessous de la barre de zéro. Comme nous pouvons le voir sur le graphique 2, une réduction du taux de dépôts des banques centrales (positif et négatif) de 1% a réduit les marges nettes d’intérêt des banques de 0.429% lorsque les taux sont positifs, et de 1.023% lorsqu’ils sont négatifs. Ainsi, les taux négatifs ont des effets plus grands sur les marges nettes d’intérêt des banques comparé aux taux positifs. Ce résultat justifie, en effet, la présence d’un effet de seuil à zéro. De plus, en réponse à cet effet négatif sur les marges (et afin de compenser les pertes), les banques ont réagi en augmentant leurs activités non liées aux taux d’intérêt (frais de gestion de comptes, commissions, etc.). Par conséquent, sur le court et le moyen terme rien ne justifiait le recours à des positions plus risquées de la part des banques. Cependant, la question de la prise de risque pourrait éventuellement se poser si les taux négatifs le restent pendant une longue période et que les banques continuent à enregistrer des pertes sur les marges nettes d’intérêt.

[1] Coeuré B., (2016). Assessing the implication of negative interest rate. Speech at the Yale Financial Crisis Forum in New Haven. July 28, 2016.

[2] Boungou W., (2019). Negative Interest Rates, Bank Profitability and Risk-taking. Sciences Po OFCE Working Paper n° 10/2019.

Poster un Commentaire