par Anne-Laure Delatte et Henri Sterdyniak

Le plan qui vient d’être adopté sonne le glas du paradis bancaire chypriote et met en application un nouveau principe de résolution de crise dans la zone euro : les banques doivent être sauvées sans argent public, par les actionnaires et les créanciers[1]. Ce principe est juste. Pour autant, la récession à Chypre va être profonde et la nouvelle extension des pouvoirs de la troïka discrédite encore davantage le projet européen. Une fois de plus, les derniers développements de la crise montrent comment la gouvernance de la zone euro est déficiente. Chaque trimestre, pratiquement, il faut sauver la zone euro, mais chaque sauvetage rend encore plus fragile l’édifice.

Jamais Chypre n’aurait dû être accepté dans la zone euro. Mais l’Europe a privilégié l’élargissement à la cohérence et à l’approfondissement. Chypre est un paradis bancaire, fiscal et réglementaire, qui n’impose les entreprises qu’au taux de 10% ; le bilan de son système bancaire hypertrophié représente près de 8 fois son PIB (18 milliards d’euros). En fait Chypre sert de lieu de transit des capitaux russes : les banques chypriotes auraient environ 20 milliards d’euros de dépôts en provenance de la Russie, s’y ajoutent 12 milliards de dépôts de banques russes. Ces fonds, parfois d’origine douteuse, sont souvent réinvestis en Russie : Chypre est le premier investisseur étranger en Russie, pour environ 13 milliards d’euros par an. Ainsi, en transitant par Chypre, certains capitaux russes sont blanchis et sécurisés sur le plan juridique. Comme l’Europe est très attachée au principe de libre circulation des capitaux et à la liberté d’établissement, elle a laissé faire.

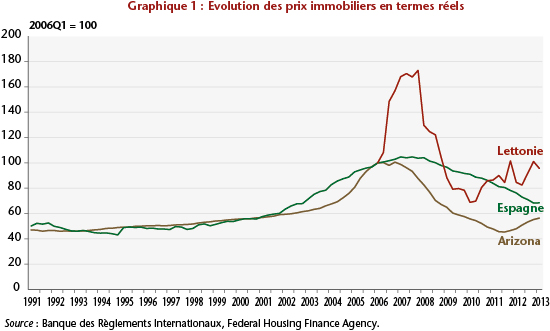

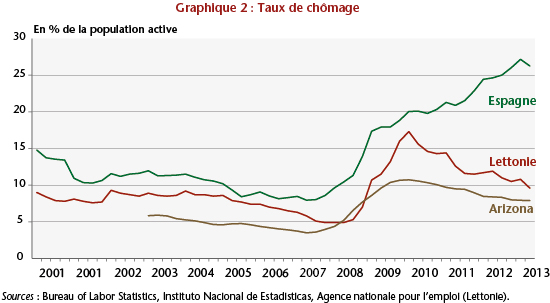

En ayant investi dans la dette publique grecque ou en accordant des prêts à des entreprises grecques, incapables de rembourser en raison de la crise, ce système bancaire surdimensionné a perdu beaucoup d’argent ; il a favorisé une bulle immobilière qui a implosé, lui infligeant de lourdes pertes. Compte tenu de la taille du bilan bancaire, ces pertes représentent une part importante du PIB de l’ile. Le système bancaire est en difficulté, en conséquence les marchés ont spéculé contre la dette publique chypriote, les taux d’intérêt ont grimpé, le pays est entré en récession, le déficit public s’est creusé. En 2012, la croissance a été négative (-2,5 %) ; le déficit public est actuellement de 5,5% du PIB ; la dette publique de 87 % du PIB et le déficit extérieur atteint 6 % du PIB. Le taux de chômage atteint 14,7%.

Le pays avait besoin d’une aide à la fois pour se financer et pour recapitaliser ses banques. Chypre a demandé 17 milliards d’euros, soit l’équivalent de son PIB annuel. Dix milliards de prêts lui ont été accordés, dont neuf seront fournis par le MES et un par le FMI. Certes, d’un point de vue financier, l’UE n’avait pas besoin de ce milliard ; il ne sert qu’à introduire le FMI à la table des négociations.

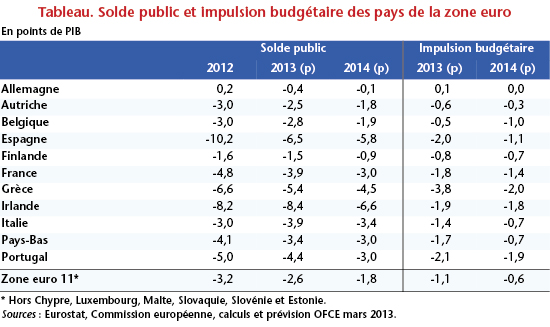

En échange, Chypre devra se soumettre aux exigences de la troïka, baisser de 15 % les salaires de ses fonctionnaires, de 10 % ses dépenses de protection sociale (retraites, prestations familiales et chômage), introduire des réformes structurelles, privatiser. C’est le quatrième pays d’Europe qui sera géré par la troïka ; cette dernière pourra imposer, une nouvelle fois, ses recettes dogmatiques.

Chypre devra faire passer son taux d’impôt sur les sociétés de 10 à 12,5 %, ce qui est peu, mais l’Europe ne pouvait imposer à Chypre de faire plus que l’Irlande. Chypre devra augmenter le taux d’imposition des intérêts bancaires de 15 à 30 %. Ceci va timidement dans la direction de l’indispensable harmonisation fiscale.

Mais quid des banques ? Les pays européens se sont trouvés devant un choix difficile :

– aider Chypre à sauver son système bancaire revenait à sauver les capitaux russes avec l’argent du contribuable européen, montrait que l’Europe couvrait toutes les dérives des Etats membres, ce qui aurait encore jeté de l’huile sur le feu en Allemagne, en Finlande, aux Pays-Bas.

– demander à Chypre de recapitaliser lui-même ses banques faisait passer sa dette publique à plus 150 % du PIB, un niveau insoutenable.

Le premier plan rendu public le 16 mars mettait à contribution pour 6,75 % la part des dépôts inférieurs à 100 000 euros et n’appliquait qu’une taxe de 9,9 % sur la part des dépôts dépassant ce montant. Dans l’esprit du gouvernement chypriote, cette répartition avait l’avantage de moins compromettre l’avenir de Chypre comme base arrière des capitaux russes. Mais elle mettait en cause un engagement de l’UE (la garantie des dépôts inférieurs à 100 000 euros), ce qui fragilisait toutes les banques de la zone euro.

Finalement, l’Europe aura abouti à la bonne décision : ne pas faire payer seulement les peuples, respecter la garantie de 100 000 euros, mais faire payer les actionnaires des banques, leurs créanciers et les déposants ayant des dépôts supérieurs à 100 000 euros. Il est légitime que les détenteurs de dépôts importants, qui avaient été rémunérés à des taux d’intérêt élevés, soient mis à contribution. C’est le modèle islandais qui fait école plutôt que le modèle irlandais : on ne considère pas que les dépôts importants, rémunérés à des taux élevés ont vocation à devenir de la dette publique, à la charge des contribuables, en cas de difficultés bancaires.

Selon le second plan, les deux premières banques du pays, Bank of Cyprus (BOC) et Laïki, qui concentrent à elles seules 80 % des bilans bancaires du pays, sont restructurées. Laïki, qui a le plus perdu dans les opérations grecques, qui était la plus engagée dans la collecte de dépôts russes, est fermée et ses dépôts inférieurs à 100 000 euros sont transférés à la BOC, qui récupère les actifs de Laïki, mais prend à sa charge les 9 milliards que lui avait prêtés la BCE. Les clients de Laïki perdent la part de leurs dépôts dépassant 100 000 euros (pour 4,2 milliards), tandis que les actionnaires et les détenteurs de titres de Laïki perdent tout. A la BOC, le montant des dépôts supérieur à 100 000 euros est placé dans une bad bank, gelé jusqu’à ce que la restructuration de BOC soit achevée et une partie (pouvant atteindre 40 %) sera convertie en actions de la BOC pour recapitaliser la banque. Ainsi les 10 milliards prêtés par l’UE ne serviront-ils pas à résoudre le problème bancaire. Ils permettront au gouvernement de rembourser ses créanciers privés et d’éviter la faillite souveraine. Rappelons que les contribuables nationaux et européens n’ont pas vocation à réparer les excès de la finance.

C’est aussi une première mise en application de l’Union bancaire. Les dépôts sont bien garantis dans la limite de 100 000 euros. Comme le réclamait le gouvernement allemand, les banques doivent pouvoir être sauvées, sans argent public, par les actionnaires et les créanciers. Le coût du sauvetage des banques doit reposer sur ceux qui ont bénéficié du système quand il était largement bénéficiaire.

De notre point de vue, le grand avantage est de mettre fin au statut de place financière peu contrôlée de Chypre. C’est un précédent salutaire qui découragera les placements transfrontaliers. Certes, on peut regretter que l’Europe ne s’attaque pas aux autres pays dont le système bancaire et financier est surdimensionné (Malte, le Luxembourg, le Royaume-Uni), aux autres paradis fiscaux ou réglementaires (les Iles anglo-normandes, l’Irlande, les Pays-Bas), mais c’est un premier pas.

Ce plan est donc bien pensé. Mais comme l’a pudiquement reconnu le Vice-président de la Commission européenne Olli Rehn, le futur proche va être très difficile pour Chypre et son peuple. Quels sont les risques ?

Risques de fuite des dépôts et crise de liquidité : contrairement au plan initial qui prévoyait une taxe sur tous les dépôts, le nouveau plan est compatible avec une réouverture des banques relativement rapide. En effet, les banques restent fermées tant que les autorités craignent un retrait massif des déposants qui mettrait automatiquement en crise de liquidité les banques concernées. Or comme les petits déposants ne sont pas touchés et les gros déposants voient leurs avoirs gelés jusqu’à nouvel ordre, le risque de retraits massifs semble écarté. Mais le problème se posera dès que les gros dépôts seront libérés. Leur retrait quasi-certain va entraîner une perte de liquidité de la BOC qu’il faudra compenser par des lignes de liquidité spéciales prévues à la BCE. Certains petits déposants, échaudés, peuvent aussi retirer leurs fonds. De même, les titulaires de gros dépôts dans les autres banques, non affectées car moins en difficulté, peuvent craindre une extension future des mesures de taxation et donc chercher à quitter l’ile. Chypre reste à la merci de crise de liquidités. C’est la raison pour laquelle les autorités ont annoncé des contrôles exceptionnels à la sortie de capitaux au moment où les banques rouvriront afin d’éviter une fuite massive des dépôts vers l’étranger. C’est une nouveauté pour l’UE. Mais la transition, l’implosion du secteur bancaire chypriote qui doit passer de 8 à 3,5 fois le PIB de l’ile, risque d’être délicate et pourrait bien avoir quelques effets sur les marchés européens par contagion, puisque les banques devront vendre des actifs pour un montant important.

Risque d’une récession longue : cette réduction de moitié de la taille du secteur bancaire ne se fera pas sans douleur puisqu’elle va faire pâtir toute une économie, les employés des banques, les services associés, avocats, conseillers, auditeurs, etc. Certaines entreprises chypriotes, comme certains ménages aisés, vont perdre une partie de leurs avoirs bancaires.

Or le plan impose en même temps des mesures d’austérité budgétaire (de l’ordre de 4,5 % du PIB) et les réformes structurelles et les privatisations chères aux instances européennes. Cette austérité, au moment où une activité économique-clé est sacrifiée, va entraîner une longue période de récession. Les Chypriotes ont tous en tête l’exemple de la Grèce, où la consommation a chuté de plus de 30 %, le PIB de plus de 25 %. Cette chute va entraîner une baisse des rentrées fiscales, une hausse du ratio de dette, …, l’Europe réclamera d’autres mesures d’austérité. Voir un autre pays englué dans cette spirale discréditera encore davantage le projet européen.

Les velléités de sortie de la zone euro sont assez vivaces depuis le début de la crise à Chypre ; il y a peu de chance qu’elles ne se taisent.

Il faudrait donc ouvrir des perspectives à Chypre (et à la Grèce et au Portugal et à l’Espagne), non pas la ruine économique et la ruine sociale qu’impose la troïka, mais un renouveau économique par un plan de reconversion et de reconstruction industrielles. Par exemple, l’exploitation des gisements de gaz découverts en 2011 au sud de l’ile peut représenter une voie de sortie de la crise. Encore faut-il pouvoir financer les investissements pour les exploiter et en tirer des ressources financières pour le pays. Il est temps de mobiliser une aide véritable, un nouveau Plan Marshall financé par les pays excédentaires.

Risques de réactions en chaîne dans le système bancaire des autres pays membres : les autorités européennes doivent faire un important effort de communication pour expliquer ce plan, et ce n’est pas facile. De ce point de vue, le premier plan a été un désastre puisqu’il montrait comment la garantie des dépôts inférieure à 100 000 euros peut être invalidée par des mesures de taxation. Pour le second, les autorités doivent à la fois expliquer que ce plan est conforme au principe de l’Union bancaire – faire payer les actionnaires, les créanciers et les déposants importants , tout en précisant qu’il a un caractère spécifique – mettre fin à un paradis bancaire, fiscal et réglementaire, de sorte qu’il ne s’appliquera pas à d’autres pays. Espérons que les actionnaires, les créanciers et les déposants importants des banques des autres Etats membres, en particulier espagnols, se laissent convaincre. Sinon des transferts importants de capitaux se feront hors zone euro.

Risque de fragilisation de l’Union bancaire : Bien sûr, le système bancaire chypriote était mal géré et mal contrôlé. Il a pris des risques inconsidérés en attirant des dépôts à des taux élevés qu’il utilisait pour faire des prêts rémunérateurs, mais risqués, dont beaucoup ont fait défaut. Mais les banques chypriotes sont aussi victimes du défaut sur la dette grecque et de la profondeur de la récession de leurs voisins. Toute l’Europe risque d’être entraînée dans des jeux de dominos : la récession fragilise les banques, qui ne peuvent plus prêter, ce qui accentue la récession…

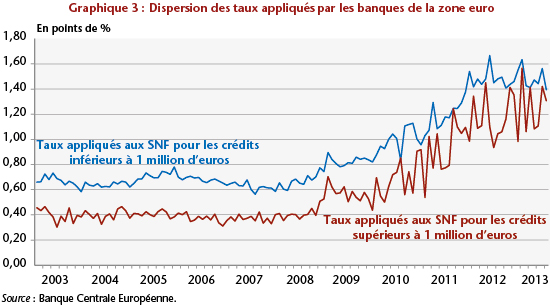

L’Europe projette de mettre en place une Union bancaire qui imposera des normes rigoureuses aux banques en matière de mode de résolution des crises bancaires. Chaque banque devra rédiger un testament qui imposera que ses pertes éventuelles pourront être supportées par ses actionnaires, ses créanciers et les déposants importants. Le traitement de la crise de Chypre montre que ce sera effectivement le cas. Aussi, les banques qui ont besoin de fonds propres, de créanciers et de dépôts, compte tenu des contraintes de Bale III, auront-elles plus de mal à les attirer et devront les rémunérer à des taux élevés, incorporant des primes de risque.

L’Union bancaire ne sera pas un fleuve tranquille. Il va falloir nettoyer le bilan des banques avant de les garantir collectivement. Ceci posera problème dans beaucoup de pays dont le secteur bancaire devra être réduit et restructuré, avec les problèmes sociaux et économiques que cela pose (Espagne, Malte, Slovénie, …). Des conflits surviendront obligatoirement entre la BCE et les pays concernés.

La garantie des dépôts restera longtemps à la charge des pays. En tout état de cause, il faudra que, dans la future Union bancaire, soient clairement distingués les dépôts garantis par l’argent public (qui devront être rémunérés à des taux limités, qui ne devront pas être placés sur les marchés financiers) et les autres. Ceci milite pour une application rapide du rapport Liikanen. Mais y-aura-t-il un accord en Europe sur la future structure du secteur bancaire entre des pays dont les systèmes bancaires sont très différents ?

Les banques chypriotes ont perdu beaucoup d’argent en Grèce. Ceci milite une nouvelle fois pour une certaine renationalisation des activités bancaires. Les banques courent des risques importants en prêtant sur des marchés étrangers qu’elles connaissent mal. Permettre aux banques d’attirer des dépôts de non-résidents par des taux d’intérêt élevés ou des facilités fiscales ou réglementaires aboutit à des faillites bancaires. L’Union bancaire devra choisir entre la liberté d’établissement (chaque banque peut s’installer librement dans un pays de l’UE et y faire les activités de son choix) et un principe de responsabilité (les pays sont responsables de leur système bancaire, qui doit conserver une taille correspondant à celle du pays).

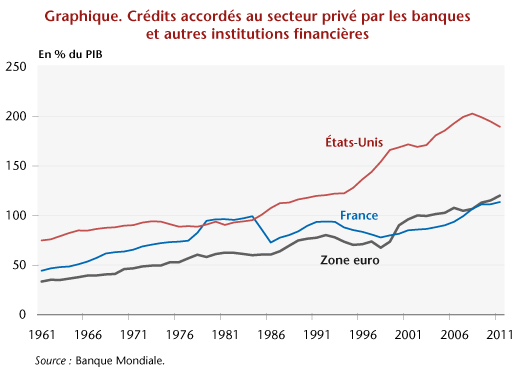

Ainsi, dans les années à venir, la nécessaire réorganisation du système bancaire européen risque-t-elle de nuire à la capacité des banques de distribuer du crédit à un moment où les entreprises sont déjà réticentes à investir et où les pays sont contraints de mettre en œuvre des plans drastiques d’austérité.

Au total, le principe de faire payer le secteur financier pour ses excès commence à prendre forme en Europe. Malheureusement, la crise chypriote montre une fois encore les incohérences de la gouvernance européenne : il aura fallu attendre d’être au pied du mur pour déclencher la solidarité européenne, au risque de faire trembler tout l’édifice. De plus, cette solidarité risque de plonger Chypre dans la misère. Les leçons des trois dernières années ne semblent pas avoir été pleinement tirées par les dirigeants européens.

[1] La réduction de plus de 50 % de la valeur faciale des titres grecs subie par les détenteurs privés en février 2012 allait déjà dans ce sens.