par Eric Heyer

Les lois Aubry, dites « 35 heures », mises en place en France entre 1998 et 2002, ont-elles, comme le laisse entendre le dernier rapport de l’OCDE, réellement détérioré la compétitivité des entreprises françaises et engendré des destructions d’emplois ? La France a-t-elle enregistré depuis cette réforme un recul de ses performances économiques par rapport à ses partenaires européens ? Les finances publiques ont-elles été « plombées » par ces lois ?

L’examen de notre histoire macroéconomique récente, couplé à des comparaisons internationales, fournit assurément quelques éléments de réponse à ces questions.

Des performances macroéconomiques record dans le secteur privé entre 1998 et 2002…

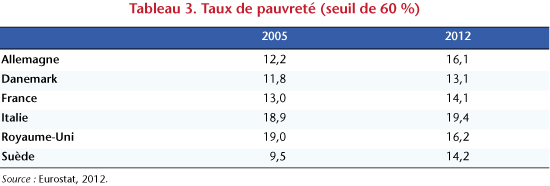

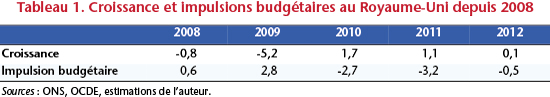

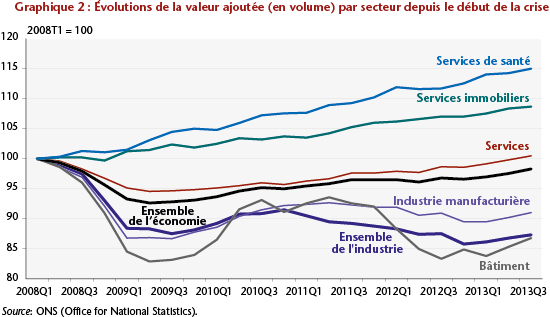

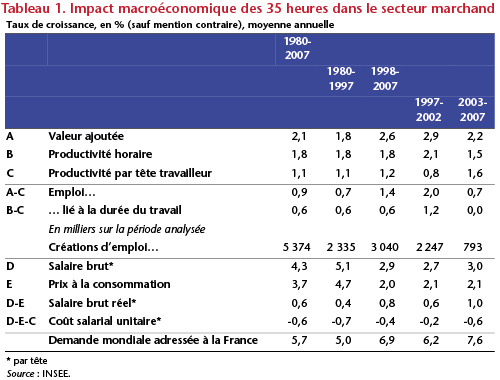

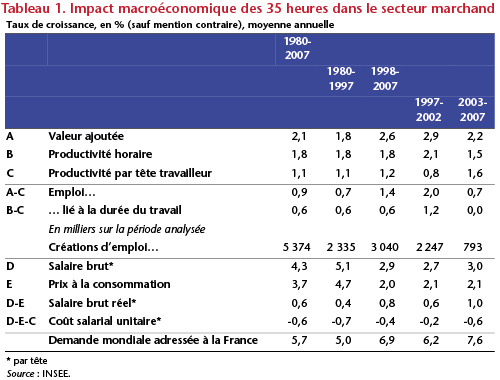

Au cours des trente dernières années, en excluant de l’analyse la Grande Récession récente, l’activité dans le secteur privé en France a crû en moyenne de 2,1 % par an. Depuis la mise en place des 35 heures, loin de s’effondrer, la croissance d’activité dans ce secteur s’est au contraire fortement accélérée, passant de 1,8 % avant 1997 à 2,6 % après, connaissant même un pic au cours de la période de mise en place et d’instauration des 35 heures (2,9 % en moyenne annuelle, tableau 1). Par ailleurs, il est à noter que dans le top 5 des meilleures années enregistrées par le secteur marchand français au cours des 30 dernières années, 3 se situent dans la période 1998-2002 si l’on retient comme critère la croissance du PIB et 4 si le critère retenu est celui des créations d’emplois.

Le contexte économique mondial explique une partie de ces bonnes performances, mais une partie seulement : la demande étrangère adressée à la France a certes été plus dynamique après 1997 qu’avant, mais cette accélération ne s’est pas démentie après 2002 et, par conséquent, ne peut être un élément explicatif des meilleures performances enregistrées entre 1998 et 2002 (tableau 1).

… et supérieures à celles de nos partenaires européens

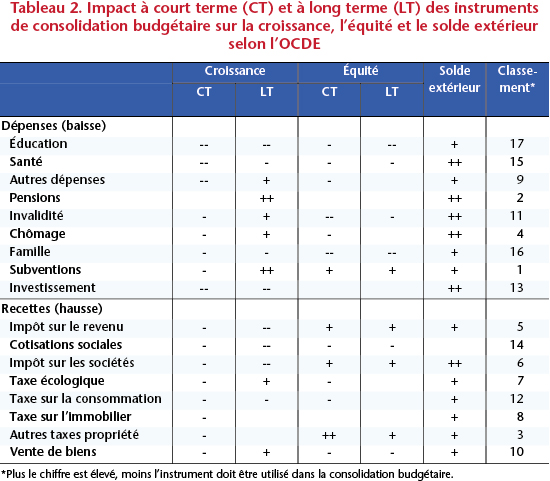

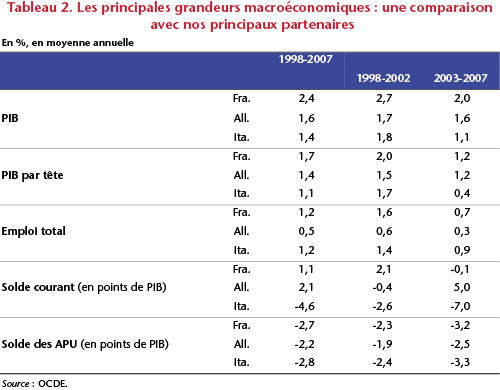

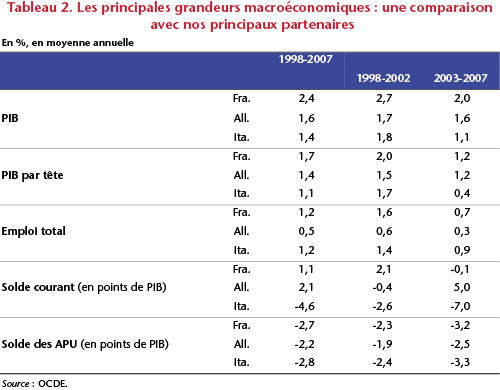

Depuis la mise en place des 35 heures, les performances françaises sont supérieures à celles enregistrées dans le reste de la zone euro et notamment chez nos deux principaux partenaires, l’Allemagne et l’Italie, Ainsi, durant la décennie 1998-2007, en moyenne annuelle, la croissance française a été supérieure de 1 point à celle de l’Italie et de 0,8 point à celle de l’Allemagne (tableau 2).

Au cours de cette période, les entreprises et les ménages français ont dépensé plus que leurs homologues allemands ou italiens. En progressant de 0,8 % en moyenne annuelle, les dépenses d’investissement des entreprises ont été plus dynamiques en France qu’en Allemagne (0,3 %) et en Italie (0,5 %). Quant aux ménages, leur consommation a progressé en moyenne annuelle de 1,4 % en France contre respectivement 0,4 % en Allemagne et 0,9 % en Italie. De plus, il est à noter que le maintien d’une plus forte consommation en France ne résulte pas du comportement d’épargne des ménages. Le taux d’épargne y est non seulement plus élevé qu’ailleurs en Europe mais il a également plus augmenté depuis 1998, Cette bonne tenue de la consommation française résulte d’un plus fort dynamisme des créations d’emplois au cours de cette période dans l’hexagone et notamment lorsqu’on les compare à celles enregistrées outre-Rhin (tableau 2).

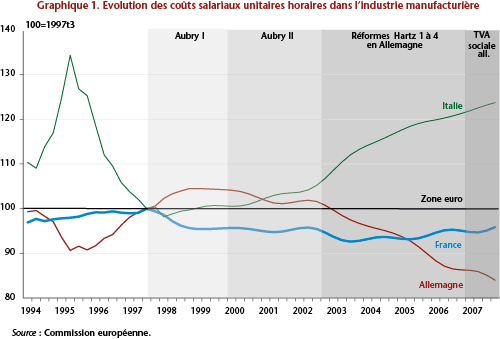

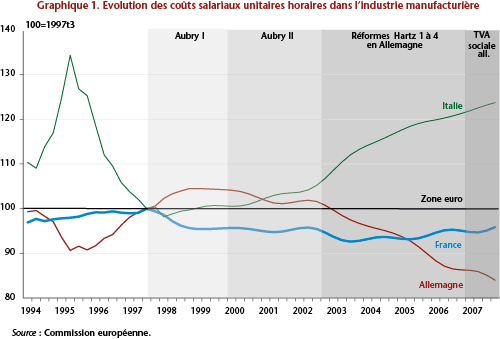

Des coûts salariaux unitaires[1] maîtrisés

La France est, parmi les grands pays, celui qui a le plus réduit ses coûts salariaux unitaires horaires dans le secteur de l’industrie manufacturière au cours de la période 1997-2002 (graphique 1). Au regard du coût salarial pour l’ensemble de l’économie, seule l’Allemagne fait mieux que la France au cours de cette période.

La mise en place des lois Aubry n’a donc pas engendré de baisse de la compétitivité de l’économie française. Les éléments explicatifs sont maintenant bien connus : l’augmentation du salaire horaire lié au passage aux 35 heures a été compensée par une modération salariale, une organisation temporelle plus flexible permettant une amélioration de la productivité horaire du travail (tableau 1), une suppression du paiement d’heures supplémentaires et, enfin, une aide de l’Etat sous la forme de baisse des cotisations sociales.

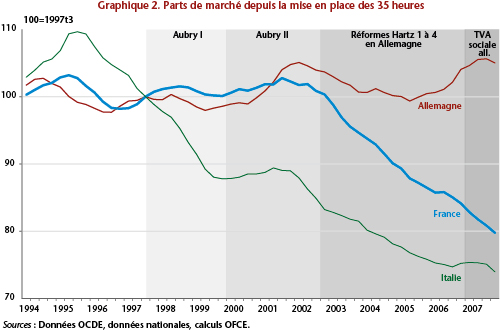

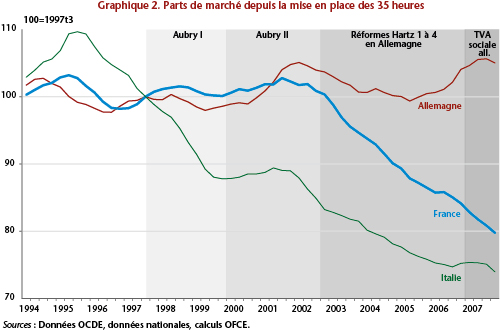

Entre 1997 et 2002, en maîtrisant mieux ses coûts salariaux que la plupart des pays européens et anglo-saxons, la France a amélioré sa compétitivité-prix et par là ses parts de marché dans le commerce mondial (graphique 2). La part des exportations françaises dans le commerce mondial, soutenue par la faiblesse de l’euro et la modération salariale, a atteint un point haut en 2001.

Depuis 2002 la France a connu une lourde chute de ses parts de marché, principalement pour deux raisons : d’abord la perte de compétitivité-prix des exportations françaises consécutive à l’appréciation du taux de change effectif nominal de la France comparable à celle observée au début des années 1990, et ensuite, l’engagement d’une politique de réduction drastique des coûts de production par l’Allemagne. Ainsi, engagée depuis 2002 dans une thérapie visant l’amélioration de l’offre par la restriction des revenus et des transferts sociaux (réformes Hartz, TVA sociale), l’Allemagne a vu ses coûts salariaux unitaires diminuer en niveau absolu mais aussi relativement à ses autres partenaires européens, dont la France. Cette politique expliquerait 30 % des pertes de parts de marché françaises enregistrées au cours de la période 2002-2007.

Ces pertes de parts de marché ne sont pas une spécificité française. La politique menée en Allemagne lui permet de gagner des parts de marché sur les pays qui lui sont géographiquement et structurellement proches, autrement dit les grands pays européens. Et, à cet égard, la France n’est pas le seul pays qui a souffert de cette stratégie. L’Italie a également connu au cours de cette période des pertes de parts de marché[2].

Au total, depuis la mise en place des 35 heures, l’Italie a même perdu davantage de parts de marché que l’économie française (-27 % pour l’Italie contre -20 % pour la France).

Un coût limité sur les finances publiques

Depuis la mise en place des lois Aubry, les allègements de charges sur les bas salaires coûtent, en moyenne annuelle, près de 22 milliards d’euros aux administrations publiques (APU). Mais ce montant n’est pas le seul fait des lois Aubry puisqu’avant celles-ci des dispositifs existaient, instaurés par les gouvernements Balladur, puis Juppé, au début des années 1990. Le supplément d’allègement engendré par les lois Aubry, pérennisé par le dispositif « Fillon », s’élève à près 12,5 milliards d’euros par an. Mais ce montant ne représente pas le coût réellement supporté par les APU. En effet, puisque les lois Aubry ont créé des emplois (350 000 au cours de la période 1997-2002 selon le bilan officiel effectué par la DARES et repris par l’INSEE), le coût pour les finances publiques est moindre : ces créations d’emplois engendrent quatre milliards d’euros de cotisations sociales supplémentaires ; elles permettent de diminuer le nombre de chômeurs et par ce biais de réduire les prestations chômage de 1,8 milliard d’euros ; enfin elles stimulent le revenu des ménages et donc leur consommation engendre alors un surcroît de recettes fiscales (TVA, IRPP…) d’un montant de 3,7 milliards d’euros. En somme, une fois le bouclage macroéconomique pris en compte, le surcoût de ces allègements s’élève à trois milliards d’euros annuels soit 0,15 point de PIB.

L’examen de notre histoire macroéconomique ne permet donc pas de corroborer la thèse selon laquelle les 35 heures auraient « plombé » l’économie française : la croissance de l’activité et les créations d’emplois ont été supérieures au cours de la période 1997-2007 à celles du reste de la zone euro et la compétitivité de l’économie française, mesurée par les coûts salariaux unitaires, s’est moins dégradée que dans le reste de la zone euro, à l’exception de l’Allemagne. A cet égard, il apparaît que la stratégie menée en Allemagne à partir de 2002 (réforme Hartz et TVA sociale) explique davantage les pertes de parts de marché de l’économie française, comme celles d’ailleurs perdues chez nos autres partenaires européens. En revanche, c’est davantage dans la fonction publique, et notamment hospitalière, que la mise ne place des 35 heures a été inefficace.

____________________________________________________________________________________________

Les différentes mesures d’assouplissement des 35 heures

I – La loi Fillon de 2003

La loi du 17 janvier 2003 comporte deux principaux volets :

(1) Le régime des heures supplémentaires

En augmentant le contingent d’heures supplémentaires de 130 à 180 heures, cette loi permet aux entreprises d’avoir recours à des heures supplémentaires structurelles, En disposant de 4 heures supplémentaires par semaine sur toute l’année, cela permet aux entreprises de rester à 39 heures si elles le souhaitent, Les branches ont par ailleurs la capacité de négocier un contingent supérieur. Le décret du 9 décembre 2004 a porté le contingent réglementaire d’heures supplémentaires à 220 heures par an.

Dans le même temps, cette loi réduit le coût des heures supplémentaires. Pour les entreprises de 20 salariés et moins, elles ne sont comptabilisées qu’à partir de la 37e heure et le taux de majoration n’est que de 10 %. Pour les autres, il pourra être négocié entre 10 et 25 % par un accord de branche.

(2) Le régime d’allégement des cotisations sociales

Les dispositifs d’allégement des cotisations sociales employeurs introduits par les lois « Aubry » sont désormais déconnectés de la durée du travail. L’ensemble des entreprises, qu’elles soient passées à 35 heures ou non, en bénéficie. L’aide structurelle au-delà de 1,6 Smic est supprimée.

II – La défiscalisation des heures supplémentaires en 2007

La mesure comporte plusieurs volets :

(1) Réduction forfaitaire des charges patronales

Cette mesure introduit une réduction forfaitaire des charges patronales de 1,5 euro par heure supplémentaire effectuée par les entreprises de moins de 20 salariés et de 0,5 euro dans les entreprises de plus de 20 salariés.

(2) Alignement de la majoration des heures supplémentaires

Cette mesure propose l’alignement des heures supplémentaires sur le taux minimal de 25 % dans toutes les entreprises.

(3) Exonération d’impôt sur le revenu

Cette mesure permet aux salariés de voir leurs rémunérations, versées au titre des heures supplémentaires effectuées dans la seule limite d’une majoration de 25 %, exonérées de l’impôt sur le revenu.

(4) Exonération des charges salariales

Cette mesure comporte également une réduction des charges salariales égale au montant de la CSG, CRDS ainsi que de toutes les cotisations légales et conventionnelles.

____________________________________________________________________________________________

Pour en savoir plus :

Philippe Askenazy, Catherine Bloch-London et Muriel Roger, 2004, « La réduction du temps de travail 1997-2003 : dynamique de construction des lois « Aubry » et premières évaluations », Economie et Statistiques, n° 376-377.

Chen R., GM. Milesi-Ferreti et T. Tressel, 2013, « Eurozone external imbalances », Economic Policy, 28 (73), pp. 102-142.

DARES, 2003, Les politiques de l’emploi et du marché du travail, Collection Repères, Editions La Découverte.

Guillaume Duval, 2008, Sommes-nous des paresseux ? et 30 autres questions sur la France et les Français, Editions du Seuil.

Alain Gubian, Stéphane Jugnot, Frédéric Lerais et Vladimir Passeron, 2004, «Les effets de la RTT sur l’emploi : des simulations ex-ante aux évaluations ex-post », Economie et Statistiques, n° 376-377.

Éric Heyer et Xavier Timbeau, 2000, « 35 heures : réduction réduite », Revue de l’OFCE, n° 74 juillet.

[2] Bien sûr d’autres facteurs peuvent expliquer les meilleures performances allemandes comme par exemple l’émergence de la Chine. Pour une version récente de cette idée, voir Chen R., GM. Milesi-Ferreti et T. Tressel (2013).