La France, l’homme malade de l’Europe ?

par Mathieu Plane

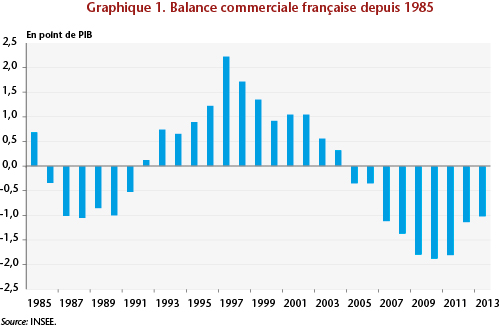

Risque de sanction par la Commission pour non-conformité du budget français avec les traités européens, dégradation de la note sur la dette publique française par Fitch (après S&P un an plus tôt), pas de signes d’inversion de la courbe du chômage, hausse du déficit public après quatre années de baisse consécutive, seul pays de la zone euro avec un déficit courant significatif : l’année 2014 semble avoir été la pire année économique pour la France depuis la crise de 2008. Bien sûr, la France n’a pas connu en 2014 de récession comme en 2009 (-2,9 %), année où la zone euro avait enregistré un recul historique du PIB (-4,5 %). Mais pour la première fois depuis l’éclatement de la bulle des subprime, la France a enregistré en 2014 une croissance du PIB inférieure à celle de la zone euro dans son ensemble (0,4 % contre 0,8 %). Cette situation d’affaiblissement de la position française alimente l’idée que la France serait le nouvel homme malade de l’Europe, victime du laxisme budgétaire de ses dirigeants et de son incapacité à se réformer. Mais qu’en est-il réellement ?

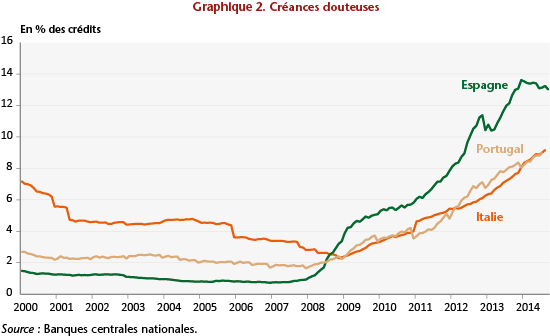

Il faut d’abord rappeler que le modèle économique et social français a prouvé son efficacité durant la crise. Grâce à des amortisseurs sociaux développés, un niveau d’endettement de l’ensemble des acteurs économiques (ménages, entreprises, administrations publiques) plus faible que la moyenne de la zone euro, un taux d’épargne des ménages élevé, un faible niveau d’inégalités et un système bancaire relativement solide, la France a mieux résisté à la crise que la plupart de ses partenaires européens. En effet, entre début 2008 et fin 2013, elle a enregistré une hausse du PIB de 1,1 % alors que dans le même temps le PIB de la zone euro se contractait de 2,6 % ; et la France a évité la récession de 2012 et 2013 que la plupart des pays de la zone euro ont connue. Ainsi, au cours de ces six années (2008-13), la performance économique de la France en Europe fut relativement proche de celle de l’Allemagne (+2,7 %), supérieure à celle du Royaume-Uni (-1,3 %) et loin devant l’Espagne (-7,2 %) et l’Italie (-8,9 %). De même, si la France a connu sur la période 2008-13 une contraction de son investissement (-7,7 %) et une hausse de son taux de chômage (+3 points), cela reste une performance moins négative que celle de la moyenne de la zone euro où l’investissement a chuté de de 17 % et le taux de chômage a grimpé de 4,6 points. Enfin, cette meilleure résistance relative de l’économie française pendant la crise n’est pas liée à une plus forte augmentation de l’endettement public par rapport à celui de la moyenne de la zone euro (+28 points de PIB pour la France et la zone euro) ou même du Royaume-Uni (+43 points).

Mais durant l’année 2014, la France a vu sa position au sein de la zone euro se dégrader, ce qui, outre une croissance plus faible que ses partenaires, s’est caractérisé par une hausse de son taux de chômage (celui de la zone euro a entamé une lente décrue), une augmentation de sa dette publique (elle s’est quasiment stabilisée dans la zone euro), un recul de son investissement (il s’améliore légèrement dans la zone euro), un accroissement de son déficit public (celui de la zone euro diminue) et un déficit courant significatif (la zone euro présente un excèdent courant important). Comment expliquer ce renversement ?

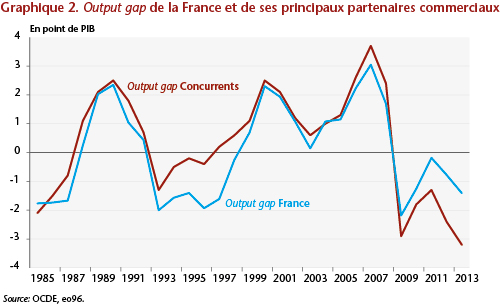

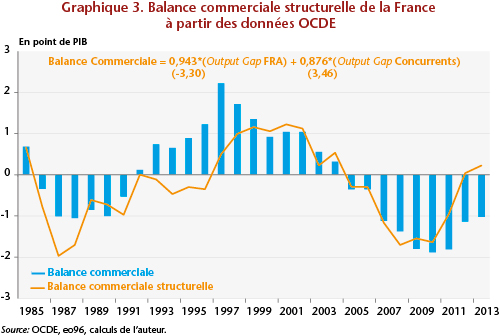

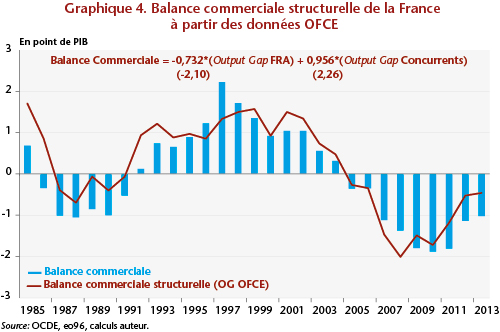

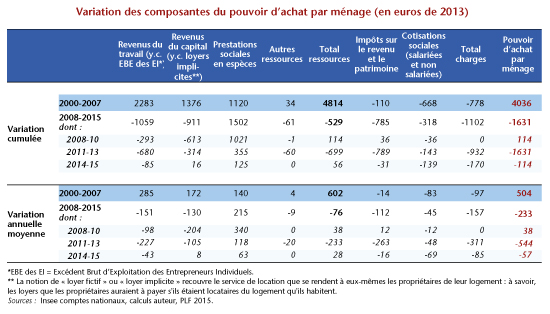

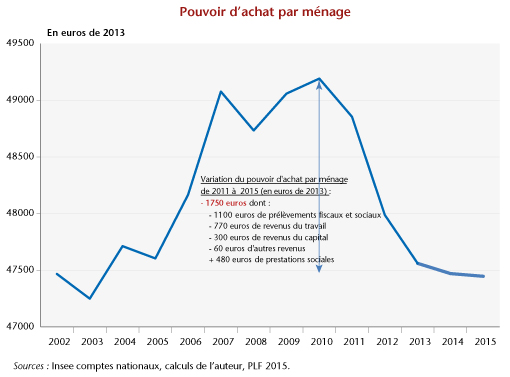

Même si la France présente un problème de compétitivité, notons que près de la moitié de son déficit courant est conjoncturel en raison d’importations plus dynamiques que ses principaux partenaires commerciaux qui affichent en moyenne des output gap plus dégradés. En outre, jusqu’en 2013, l’ajustement budgétaire de la France a principalement porté sur les prélèvements obligatoires plutôt que sur la dépense publique. A l’inverse, celui de 2014 a plus porté sur la dépense publique. Au regard de la position de la France dans le cycle et des choix budgétaires opérés, le multiplicateur budgétaire en 2014 a été plus élevé que les années précédentes. Ensuite, la compétitivité du tissu industriel français est prise en étau dans la zone euro entre, d’un côté, les pays périphériques de la zone euro, notamment l’Espagne, entrés dans un processus de déflation salariale alimenté par un chômage de masse, et les pays au cœur de la zone euro, notamment l’Allemagne, qui ne souhaitent pas renoncer à leurs excédents commerciaux excessifs par une relance soutenue de la demande et plus d’inflation. Face à cette dévaluation généralisée par les salaires dans la zone euro, la France n’a eu d’autres choix que de répondre par une politique visant à améliorer la compétitivité des entreprises en réduisant le coût du travail. Ainsi, le CICE et le Pacte de Responsabilité représenteront au total un transfert de 41 milliards d’euros vers les entreprises financés principalement par les ménages. Si les effets positifs de ces transferts se feront ressentir à moyen-long terme, leur financement auquel s’ajoutent les efforts de consolidation budgétaire a des effets négatifs immédiats sur le pouvoir d’achat et la faible croissance de 2014 symbolise ce mouvement. Enfin, l’année 2014 a connu une forte baisse de l’investissement en logements (-7 %), la plus forte chute depuis la crise immobilière du début des années 1990 si l’on exclut l’année particulière de 2009.

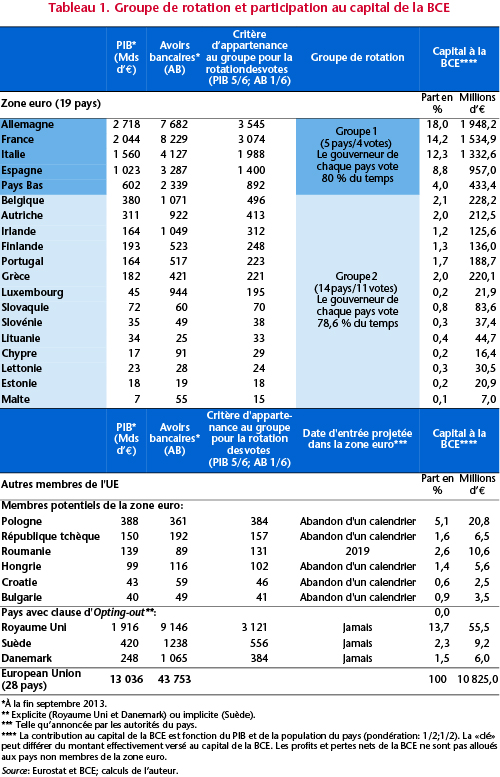

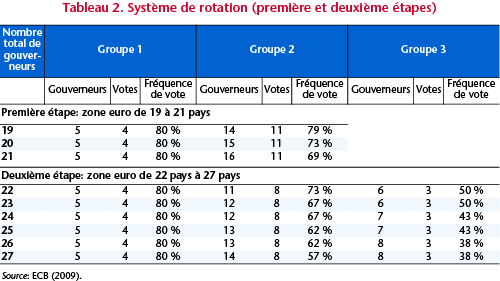

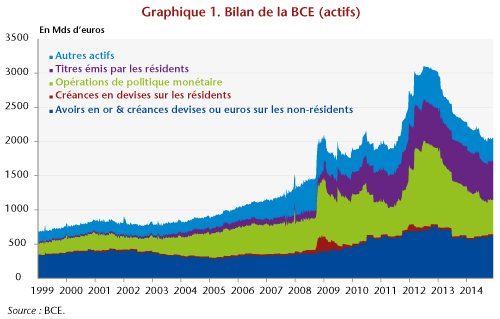

Cette mauvaise performance française ne devrait pas se reproduire en 2015 pour plusieurs raisons : premièrement, afin d’enrayer la chute de la construction, des mesures d’urgence ont été prises en août 2014 pour débloquer l’investissement en logements, dont les premiers effets se feront sentir au cours de l’année 2015. Deuxièmement, les dispositifs votés pour améliorer la compétitivité des entreprises commenceront à produire pleinement leurs effets à partir de 2015 : le CICE et le Pacte de Responsabilité représenteront une baisse des coûts des entreprises de 17 milliards en 2015, après seulement 6,5 milliards en 2014. Troisièmement, le ralentissement de la consolidation budgétaire de nos partenaires commerciaux et l’instauration d’un SMIC en Allemagne sont des éléments favorables pour les exportations françaises. De plus, la baisse du taux de change de l’euro et la chute et des prix du pétrole sont des leviers puissants pour accompagner le redémarrage de l’économie française en 2015, ces deux facteurs pouvant contribuer à un gain de près de 1 point de PIB en 2015. Et les taux d’intérêts, à un niveau très bas, devraient le rester encore pendant plusieurs semestres favorisés par la politique de Quantitative Easing de la BCE. Enfin, le plan Juncker, bien que timide, et la modification, à la marge, des règles budgétaires européennes favorisent une reprise de l’investissement. Ces vents, propices à la croissance française, permettraient d’absorber le choc négatif de la réduction de la dépense publique pour 2015 et, enfin, d’atteindre un rythme d’activité suffisant pour entrevoir l’inversion de la courbe du chômage, tout en réduisant le déficit public.

Si la France n’est pas l’homme malade de l’Europe, elle reste en revanche dépendante, comme tous les pays de la zone euro, des puissants leviers macroéconomiques européens. Jusqu’à présent, ceux-ci ont pesé négativement sur l’activité, que ce soit par le biais des politiques budgétaires trop restrictives ou d’une politique monétaire insuffisamment expansionniste au regard des pratiques des autres banques centrales. Dans une zone monétaire intégrée, la lutte contre la déflation ne peut se faire à l’échelle nationale. Le choix d’un policy-mix européen plus orienté vers la croissance et l’inflation est une première depuis le début de la crise des dettes souveraines. Soutenus par la baisse des prix du pétrole, espérons que ces leviers seront suffisants pour enrayer la spirale dépressive que connaît la zone euro depuis le début de la crise. La reprise sera donc européenne, avant d’être française, ou ne sera pas.