par Céline Antonin

Le 30 novembre 2017, les pays membres de l’OPEP ont décidé de prolonger de neuf mois, jusqu’à décembre 2018, leur accord de 2016 prévoyant un plafonnement de production avec des quotas par pays. D’autres pays producteurs associés à l’accord, Russie en tête, ont décidé de continuer à coopérer en prolongeant également leur accord de baisse de production.

Etant très attendu et anticipé par le marché, cet accord n’est pas une surprise. D’autant que derrière l’unité affichée, il a mis en exergue des divergences entre pays : d’un côté, la position très modérée de la Russie, qui a traîné des pieds pour signer l’accord ; de l’autre, la position volontariste de l’Arabie saoudite de reprendre un management plus actif des cours, après plusieurs années de relâchement. Les pays pétroliers sont toujours partagés entre d’un côté, la volonté de soutenir les cours et d’équilibrer leurs finances publiques, et de l’autre, la crainte constante de se voir voler des parts de marché par l’inexorable montée en puissance du pétrole de schiste étatsunien. Etant donnée cette double contrainte, et la situation de progressif rééquilibrage entre offre et demande dans les deux prochaines années, nous considérons que le pétrole devrait évoluer autour de 59-60 dollars le baril pour 2018 et 2019.

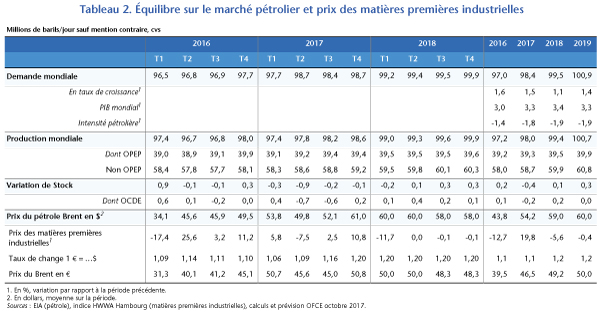

Certes, la demande mondiale continue de progresser, portée par les pays émergents et les États-Unis, mais l’offre globale demeure abondante (tableau 2). Dans notre prévision d’octobre 2017, nous avions anticipé un maintien des quotas jusqu’en mars 2018 ; nous l’avons prolongé jusqu’en décembre 2018, ce qui se traduit par une offre légèrement moins abondante en 2018 (-0,2 Mbj par rapport à la prévision d’octobre 2017).

Le retour à un management actif depuis fin 2016

Depuis 2014, sous l’impulsion de l’Arabie saoudite, les pays de l’OPEP ont laissé perdurer, voire tacitement encouragé une situation d’offre abondante, dans le but de maintenir des prix bas et d’évincer une partie de la production non-conventionnelle américaine, afin de garantir ses parts de marché. Pourtant la position du royaume saoudien a changé fin 2016 : d’abord, la stratégie offensive vis-à-vis du pétrole de schiste américain n’a pas vraiment porté ses fruits, et la production s’est poursuivie à un rythme soutenu. En outre, la forte baisse des prix a fortement dégradé les finances publiques saoudiennes. Le déficit public est ainsi passé de 3,4 % du PIB en 2014 à 15,8 % en 2015, puis 17,2 % en 2016. Par ailleurs, l’Arabie saoudite cherche à moderniser son économie et à privatiser l’entreprise étatique pétrolière, Saudi Aramco, et pour cela, elle a besoin d’un pétrole plus cher et plus rentable.

Pour tenter de faire remonter les prix du baril, les pays de l’OPEP ont mobilisé à l’extérieur du cartel, en associant plusieurs autres pays non membres, notamment la Russie. Deux accords de baisse de production ont été conclus fin 2016[1], conduisant à une baisse concertée de près d’un million de barils par jour (Mbj) pour les membres de l’OPEP et de 0,4 Mbj pour les autres producteurs (tableau 1). Ces accords ont-ils été respectés et ont-ils permis de faire remonter les prix ? Pas réellement. Un an après l’accord, les pays concernés respectent certes à hauteur de 80 % les plafonds de production, mais de façon très inégale. Ce retrait d’1,3 Mbj du marché n’a pas eu d’impact fort sur les prix, pour quatre raisons :

- D’abord, le fait que la référence retenue pour établir les baisses de production ait été le niveau d’octobre 2016, à savoir un niveau élevé pour plusieurs pays ;

- Par ailleurs, trois pays de l’OPEP ont été « épargnés » par les baisses de production. L’Iran s’est ainsi vu accorder un plafond de production de 4 Mbj (0,3 Mbj de plus qu’en octobre 2016), pour lui permettre de retrouver son niveau d’avant les sanctions occidentales. De même, la Libye ou le Nigéria n’ont pas été soumis à un plafond de production, or ils ont connu une forte hausse de production entre octobre 2016 et juillet 2017 (460 000 barils par jour pour la Libye et 190 000 barils par jour pour le Nigéria) ;

- En outre, la production des pays hors OPEP a continué sa progression dynamique : la production des États-Unis a ainsi augmenté de 1,1 Mbj entre octobre 2016 et juillet 2017, et celle du Brésil de 0,3 Mbj, ce qui a largement contrebalancé la baisse de la production russe (-0,3 Mbj) ou mexicaine (-0,1 Mbj) ;

- Enfin, les stocks demeurent à des niveaux élevés : ils représentent 102 jours de demande aux États-Unis et 99 jours de demande dans les pays de l’OCDE.

L’accord du 30 novembre 2017 ne change pas la donne

Alors que les deux accords de 2016 prévoyaient de limiter la production jusqu’en mars 2018, avec possibilité d’extension, l’OPEP a décidé de l’étendre de 9 mois supplémentaires, jusqu’en décembre 2018. Par ailleurs, la Libye et le Nigéria, auparavant épargnés par l’accord, ont également été intégrés. En réalité, le marché reflétait déjà cette information dans les cours, et l’impact s’est avéré relativement limité (5 à 7 dollars par baril de Brent). En revanche, la réunion du 30 novembre a permis de mettre en lumière des divergences croissantes entre les deux principaux protagonistes, Arabie saoudite et Russie. La Russie a montré une réticence croissante à l’extension de l’accord, qui s’explique par plusieurs facteurs : d’abord, plusieurs nouveaux gisements pétroliers russes devaient être mis en service et devront être reportés, ce qui mécontente les producteurs. De plus, en raison d’un régime de change flottant, une remontée du prix du pétrole contribuerait à un rouble fort et dégraderait la compétitivité du pays. Enfin, la Russie craint que la remontée du prix du baril n’encourage la production de pétrole de schiste américain et n’affaiblisse ses parts de marché. Par conséquent, l’unité affichée lors de cet accord est fragile, et toutes les options sont sur la table lors de la prochaine réunion de l’OPEP en juin 2018. En outre, le respect des quotas pourrait être mis à mal avant même cette échéance.

La production américaine : principale clef de voûte de la production mondiale

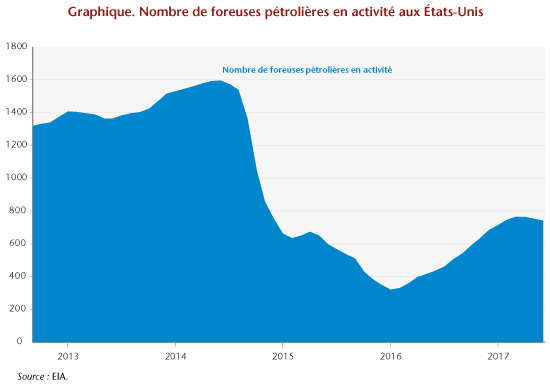

En 2018, l’évolution de la production américaine sera particulièrement cruciale : par sa progression dynamique, cette dernière a permis, notamment depuis 2014, d’éviter une flambée du prix du baril. Le nombre de foreuses pétrolières en activité progresse depuis le point bas de mai 2016, mais se situe très en dessous du niveau de 2014 (graphique). Cependant, grâce à des techniques de forage plus efficaces qui permettent de se concentrer sur les zones les plus productives des gisements (sweet spots), la production de chaque nouveau puits augmente. En outre, les coûts de production et d’investissement ont baissé : les coûts de production se situent autour de 40 dollars d’après le US Bureau of Labor Statistics, soit une baisse de 35 % depuis fin 2014 ; quant aux dépenses d’investissement en amont, elles représentent moins de 15 dollars par baril produit (contre 27 dollars en 2014). Enfin, selon les chiffres de l’EIA, les dépenses d’investissement pétrolier ont représenté 67 milliards de dollars au deuxième trimestre 2017, soit une croissance de 4 % en glissement annuel. Cela motive notre hypothèse de hausse de production à hauteur de 0,6 Mbj en 2018 et en 2019.

Vers un équilibre offre-demande en 2018-2019

Nous anticipons une croissance soutenue de la demande mondiale (+1,3 Mbj en 2018 et +1,4 Mbj en 2019), sous l’effet des pays émergents (Chine et Inde notamment). La demande chinoise représenterait 0,4 Mbj supplémentaires par an, soit un tiers de la hausse globale. Du côté de l’offre, le dynamisme vient de la croissance de l’offre non OPEP, qui augmenterait de 1 Mbj chaque année, de 2017 à 2019. En 2017, le supplément d’offre de l’Amérique du Nord représenterait 0,8 Mbj, dont 0,6 Mbj pour les États-Unis et 0,2 Mbj pour le Canada. Le Kazakhstan et le Brésil contribueraient à la hausse à hauteur de 0,2 Mbj chacun. La production baisserait en revanche au Mexique (-0,2 Mbj) et en Chine (-0,1 Mbj). Le scénario serait identique en 2018 et 2019. L’Iran a le potentiel pour augmenter sa production d’au moins 0,2 Mbj, et certains pays pourraient légèrement relâcher leur contrainte, ce qui nous conduit à inscrire une hausse de 0,2 Mbj de la production OPEP en 2018.

Des risques pesant sur l’offre ne peuvent cependant être exclus. Parmi les risques haussiers, citons la probabilité d’une baisse plus marquée et concertée de production de l’OPEP, un nouveau bras de fer entre les États-Unis et l’Iran, ou encore des regains de tension au Nigéria ou en Libye. Les risques baissiers sont quant à eux liés à la poursuite de l’accord OPEP : si l’OPEP décide de ne pas reconduire l’accord ou que son respect est limité en raison d’intérêts nationaux trop divergents, alors les prix pourraient baisser davantage.

[1] Les deux accords de baisse de production conclus fin 2016 sont l’accord du 30 novembre 2016 (accord de Vienne) entre pays de l’OPEP, qui prévoit le retrait de 1,2 Mbj du marché par rapport à octobre 2016, et l’accord du 10 décembre 2016 réunissant des pays non membres de l’OPEP, et entérinant une baisse de production de 0,55 Mbj.

Poster un Commentaire