par Bruno Ducoudré, Raul Sampognaro et Xavier Timbeau

Les économies développées connaissent depuis plusieurs années des taux d’intérêt réels historiquement bas. Si la crise de 2008 est derrière nous – le chômage a retrouvé son niveau d’avant-crise dans la plupart des pays développés et les PIB par habitant sont les plus élevés jamais observés – ses stigmates sur les plans économique, social et politique sont toujours là. De fait, les ratios d’endettement public sont bien au-dessus de ceux d’avant 2008 : plus de 40 points en plus pour la France, 50 points pour les États-Unis ou le Royaume-Uni, 30 points pour la zone euro dans son ensemble, grâce à un ratio d’endettement en Allemagne inférieur à celui de 2008. La situation conjoncturelle favorable, les profits élevés, le dégonflement des bilans des banques centrales et les hauts niveaux d’endettement devraient se traduire – dans une vision naïve – par une hausse des taux d’intérêt réel. Dans ce contexte, le haut niveau des dettes publiques aurait également été une incitation forte à réduire les déficits publics pour éviter le risque d’insoutenabilité des finances publiques lié à un emballement de la charge de la dette généré par une remontée des taux d’intérêt, et c’est précisément cet argument qui présidait à la prudence budgétaire.

Quelles sont les explications possibles à ces taux d’intérêt réels bas ? C’est la question à laquelle nous tentons de répondre dans une étude récente. Au-delà de la surprise conjoncturelle, il apparaît que la faiblesse des taux d’intérêt répond plutôt à des causes structurelles qui entravent la normalisation de la politique monétaire. Ceci se traduit par des anticipations durables de taux bas, aboutissant in fine à l’aplatissement de la courbe des taux au moins pour le segment des actifs sans risque. Dans cette étude, nous retraçons les tendances des taux d’intérêt souverains depuis la décennie des années 1970 et rappelons les causes possibles identifiées dans la littérature économique – effet des politiques monétaires expansionnistes, stagnation séculaire, surabondance d’épargne privée. Nous évaluons ensuite l’ampleur de l’espace fiscal ouvert par un scénario de taux souverains durablement bas.

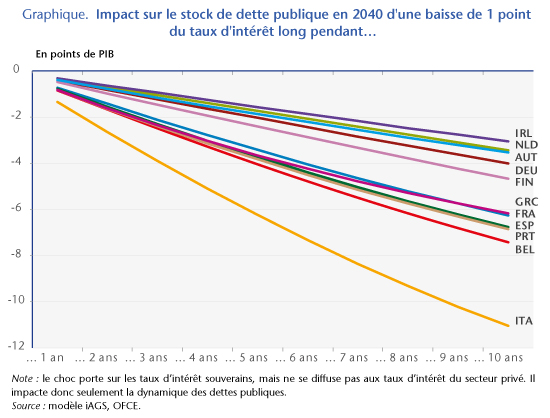

Nos simulations, conduites avec

le modèle iAGS de l’OFCE[1]

pour la zone euro, indiquent qu’une baisse de 1 point du taux d’intérêt long

pendant 10 ans aboutirait à un stock de dette publique rapporté au PIB plus bas

à l’horizon de 20 ans (cf. graphique). Les ordres de grandeur s’élèveraient à

-2 points de dette publique pour l’Irlande et iraient au-delà de -10 points

pour l’Italie, libérant ainsi des marges de manœuvre budgétaire significatives

pour les États

de la zone euro. Ces effets seraient toutefois limités en cas de ralentissement

concomitant de la croissance potentielle.

Poster un Commentaire