Les instituts de conjoncture membres de l’AIECE (Association d’Instituts Européens de Conjoncture Économique[1]) se sont réunis à Bruxelles pour leur réunion d’automne les 28 et 29 novembre 2022. Le rapport général, qui présente une synthèse des prévisions des instituts, a été réalisé par l’institut IW (Institut der Deutschen Wirtshaft, Cologne) et peut être consulté sur le site de l’AIECE (voir : AIECE General Report, Autumn meeting, 2022). Nous présentons dans ce billet les points principaux abordés lors de la réunion : les chocs qui freinent l’économie mondiale et plus spécifiquement les économies européennes depuis plusieurs mois, et qui ont conduit la majorité des instituts à fortement revoir à la baisse leurs prévisions de croissance pour 2023 (à 0,3 % seulement pour la zone euro, contre 2,5 % il y a six mois) et à envisager en 2024 une croissance modérée (à 1,6 % seulement).

La conjoncture à l’automne 2022

Depuis la précédente réunion de l’AIECE en mai dernier, les contraintes d’offre apparues lors de la sortie de crise, suite aux restrictions d’activité mises en place au plus fort de la pandémie de COVID19, se sont en partie allégées : baisse des coûts du fret maritime et aérien, réduction des délais de livraison signalée par les indices des directeurs d’achat dans de nombreux pays, comme le résume l’indicateur des tensions sur les chaînes mondiales d’approvisionnements construit par la Fed de New York (Global Supply Chain Pressure Index), passé de + 4,24 écarts-type en décembre 2021 à + 1,20 en novembre 2022.

Selon l’indicateur du World Trade Monitor du CPB, le commerce mondial de marchandises en volume était en hausse de 5,4 % sur un an au troisième trimestre 2022. Mais l’activité des économies européennes est restée freinée par les effets de la guerre en Ukraine, en premier lieu par la hausse des prix de l’énergie.

Le prix du baril de Brent, qui avait atteint un point bas à moins de 30 dollars en mars 2020, lors de la mise à l’arrêt des activités pour freiner la diffusion de la pandémie de COVID19, a atteint un point haut à 130 dollars en mars 2022. Il a fluctué ensuite autour de 110 dollars et était revenu vers 90 dollars en novembre 2022. Selon la médiane de la prévision des instituts de l’AIECE, le prix du pétrole se stabiliserait à ce niveau en 2023 et baisserait légèrement à 84 dollars en 2024. Le prix du gaz TTF néerlandais, selon la prévision médiane des Instituts de l’AIECE, baisserait aussi à l’horizon de 2024 : de 147 euros/MWh en moyenne annuelle en 2022, il serait de 169 en 2023 et de 109 en 2024 mais les prévisions se situent dans une fourchette large, de 95 à 146. Les instituts ont souligné les incertitudes fortes qui entourent les prévisions des prix des matières premières, et qui conduisent certains d’entre eux à retenir une hypothèse technique de stabilité des prix.

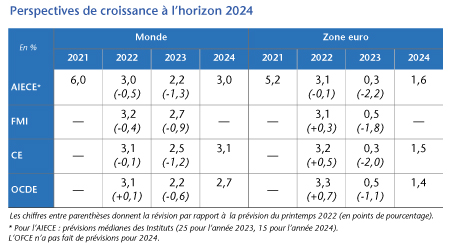

Depuis le printemps 2022, les prévisions de croissance mondiale et européenne pour 2022 ont été dans l’ensemble peu révisées, mais elles ont été nettement revues à la baisse pour 2023 (tableau). Depuis la réunion de mai dernier, la quasi-totalité des instituts de l’AIECE ont révisé à la baisse les prévisions de croissance pour leur pays. Selon la prévision médiane des instituts de l’AIECE, la croissance mondiale serait de 2,2 % en 2023 (au lieu de 3,7 % prévu en mai dernier) ; la croissance serait de 0,3 % seulement pour la zone euro (contre 2,5 % prévu en mai). Ces prévisions de l’AIECE, qui regroupent des prévisions publiées entre la fin septembre et la mi-novembre, sont un peu plus basses que celles publiées en octobre par le FMI (voir : Perspectives de l’économie mondiale) mais proches de celles de la Commission européenne (European Economic Forecast, Autumn 2022) et de l’OCDE (Perspectives économiques) publiées toutes deux en novembre, et de celles de l’OFCE (Perspectives 2022-2023 pour l’économie mondiale).

Alors que la croissance médiane prévue en 2023 pour la zone euro est de 0,3 %, certains instituts de l’AIECE prévoient une activité en baisse pour leur pays en 2023, notamment en Allemagne (avec une baisse du PIB comprise entre -1,5 % et -0,7% selon les instituts), les instituts mettant en avant le poids du gaz dans le mix-énergétique et le poids de l’industrie dans la valeur ajoutée (plus de 21 %) qui rend l’économie allemande particulièrement vulnérable à la hausse des prix de l’énergie. En France, Italie, Belgique, Autriche et Finlande, les prévisions des instituts pour leur pays s’étalent entre 0 et 0,6 % ; elles sont de 1,5% pour l’Espagne et les Pays-Bas et plus élevées pour la Grèce (3 %) et l’Irlande (plus de 4 %).

Pour 2024, les premières prévisions disponibles envisagent une croissance de l’économie mondiale comprise entre 2,7 et 3,1 %, et de l’ordre de 1,5 % en moyenne pour la zone euro. Mais toutes insistent sur l’ampleur des incertitudes, en particulier géopolitiques, et sur leurs conséquences sur les marchés de l’énergie, l’inflation et les politiques monétaires outre-Atlantique et en Europe.

Incertitudes à l’automne 2022

L’inflation a atteint 10,5 % en octobre 2022 en zone euro, allant de 7,1 % en France, 7,3 % en Espagne, à 22,5 % en Estonie, en passant par 11,6 % en Allemagne, 12,6 % en Italie, et 16,8 % aux Pays-Bas. Cette inflation entraîne des pertes de pouvoir d’achat pour les ménages, et en s’installant dans la durée, pourrait enclencher une boucle prix-salaire, ce qui était jusqu’à l’automne peu visible dans les revendications salariales. Les instituts ont par ailleurs rappelé que l’impact sur la consommation des ménages de la perte de pouvoir d’achat due à l’inflation pouvait être atténué en puisant sur l’épargne contrainte accumulée pendant la crise de la COVID19. Cependant, la hausse des prix de l’énergie et de l’alimentation frappe avant tout les ménages les plus vulnérables. La nécessité de prendre des mesures de soutien budgétaire, de préférence ciblées sur ces ménages, a été soulignée, notamment par la Commission européenne. Soit un dispositif différent de celui du bouclier tarifaire mis en place en France, qui, non ciblé, a par contre eu un effet direct de freinage de l’inflation.

La Réserve fédérale américaine et la Banque d’Angleterre ont commencé à relever leurs taux directeurs au printemps 2022 pour freiner l’inflation et éviter l’enclenchement d’une boucle prix-salaires alors que la hausse des prix des matières premières, envisagée comme temporaire avant le début de la guerre en Ukraine, apparaissait plus durable. La BCE a emboîté le pas en juillet 2022. A mi-décembre, les taux étaient de respectivement de 4,5% aux Etats-Unis, 3,5 % au Royaume-Uni et 2,5 % dans la zone euro. Les instituts ont débattu de la difficulté de remonter les taux d’intérêt lors d’un choc d’offre, de parvenir à ramener l’inflation vers la cible de 2 % sans briser la reprise fragile en zone euro et ce, alors que la guerre en Ukraine se poursuit. La diversité des réponses nationales de politique économique face à la hausse des prix de l’énergie complique la conduite de la politique monétaire à l’échelle de la zone euro, les taux d’inflation connaissant des accélérations plus ou moins fortes selon les mesures prises (hausses passées de TVA en Allemagne, bouclier tarifaire en France). Alors que l’inflation est largement supérieure à la cible de 2 %, 20 sur 23 des instituts ayant répondu à cette question considèrent que la politique monétaire sera restrictive ou très restrictive dans la zone euro en 2023, ce qui est, selon eux, adapté à la situation conjoncturelle. C’est un net durcissement de position par rapport à la réunion de mai dernier où les instituts étaient très partagés. Cependant, la prévision médiane du taux directeur de la BCE n’est qu’à 2,5 % en moyenne annuelle en 2023, et revient à 2 % en 2024. Avec une prévision médiane de l’inflation (mesurée selon l’IPCH) de 5,5 % en moyenne annuelle 2023 et d’un retour à 2 % en 2024 (après 8,2 % en 2022), la politique monétaire prévue par les instituts ne serait pas franchement restrictive, sauf à supposer un très fort écart de production négatif. Selon une règle de Taylor, sous les hypothèses d’inflation médiane de l’AIECE et les hypothèses de croissance potentielle et d’écart de production de la Commission européenne, le taux d’intérêt correspondant à la situation conjoncturelle devrait être en 2023, de 8,2 %.[2] Cependant, 11 instituts voient déjà des impacts négatifs sensibles de la hausse des taux d’intérêt sur l’économie de leur pays et 9 des impacts modérés.

Deux tiers des instituts estiment que la politique budgétaire sera expansionniste en zone euro en 2023 et que cela est adapté à la situation conjoncturelle ; un tiers estimant que la politique budgétaire sera neutre ou légèrement restrictive, ce qu’ils jugent en général également adapté. Sur la base des mesures budgétaires votées, la Commission européenne estime, dans sa prévision publiée en novembre dernier, que l’impulsion budgétaire à l’échelle de la zone euro sera négative de 0,5 point en 2023 (et de 0,3 point en 2024). La Commission ayant cependant repoussé le retour de l’application de règles budgétaires au-delà de 2023, de nombreux instituts pensent que les pays pourraient décider de soutenir davantage leur économie à court terme si les risques d’entrée en récession se concrétisaient.

En conclusion, les questions des perspectives inflationnistes et du risque de récession à court terme ont dominé les discussions de la réunion de l’automne. Les prévisions à l’horizon 2023 d’une faible croissance en moyenne de la zone euro sont entourées d’incertitudes élevées. Les risques mis en avant par les instituts de l’AIECE pour les perspectives de croissance à court terme en Europe, sont quasi-exclusivement à la baisse et, par ordre décroissant d’importance : risques de rupture d’approvisionnement énergétique, nouveaux chocs à la hausse sur les prix des matières premières (énergétiques et non énergétiques) et inflation élevée, accroissement des tensions géopolitiques, risque terroriste. Le risque d’un ralentissement de la croissance dans les pays émergents (dont la Chine) et dans les économies industrialisés (dont les Etats-Unis) vient ensuite, de même que celui associé à des politiques monétaires restrictives. Il est frappant d’observer qu’aucun risque à la hausse n’a été avancé pendant la discussion. Comme au printemps dernier, le principal aléa à la hausse serait un arrêt rapide de la guerre en Ukraine, mais la probabilité s’est réduite au fil des mois.

[1] L’AIECE comprend 40 membres, dont 35 instituts de 19 pays européens, et 5 organisations internationales, membres observateurs. Pour ce rapport général, 25 instituts ont répondu à l’ensemble du questionnaire préparé par l’IW.

[2] Selon cette règle, visant à décrire le comportement des banques centrales, soucieuses à la fois de l’évolution de l’inflation et de la croissance, leur taux d’intérêt se fixe selon : r = p+g+0,5*(p-2)+0,5*EP, où p est l’inflation, 2 l’objectif d’inflation, g le taux de croissance potentielle, EP l’écart de production ; soit pour 2023 : r = 5,5 + 1,2 +0,5*(5,5-2) +0,5*(-0,5) =8,2%.