Par Christophe Blot

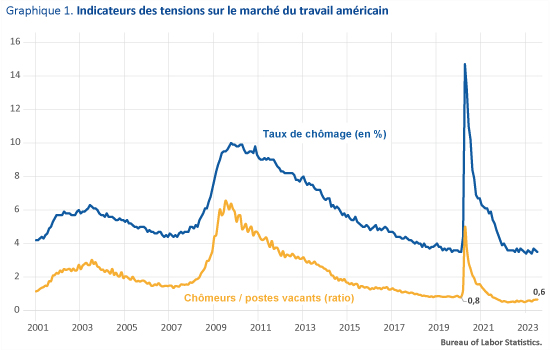

Malgré le resserrement monétaire amorcé par la Réserve fédérale depuis mars 2022, l’économie américaine semble résiliente. Au deuxième trimestre 2023, la croissance, en rythme trimestriel a atteint 0,6% (après 0,5% au premier trimestre). Le marché du travail reste sous tension (Graphique 1). Le taux de chômage s’est maintenu autour de 3,5% au cours du premier semestre et le ratio du nombre de chômeurs par emploi vacant est à son niveau le plus bas depuis 2001[1]. Comment expliquer cette situation alors que le taux directeur de la banque centrale américaine est passé de 0,25% à 5,5% en un peu plus d’une année ? Cette question renvoie non seulement aux effets de la politique monétaire mais également aux délais de transmission sur l’économie.

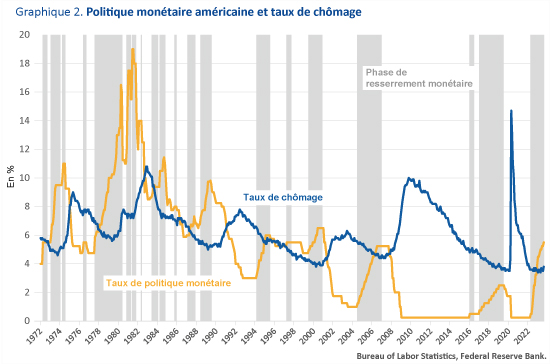

Comme nous l’indiquions dans la note ici, les précédents épisodes de resserrement monétaire américain ne se sont pas traduits par une hausse rapide du taux de chômage (Graphique 2). Ainsi, l’absence de dégradation sur le marché du travail ne semble pas une exception au regard des épisodes passés de hausses de taux. Lors du resserrement qui avait débuté en mai 2004, le taux de chômage avait continué de baisser jusqu’en mars 2007. Lors du tournant restrictif de la fin des années 1970, amplifé sous l’ère de Paul Volcker[2], le taux de chômage avait baissé jusqu’en juillet 1978. Il avait atteint un premier pic à 7,8% pendant l’été 1980 puis augmenté de nouveau en lien avec la deuxième phase du resserrement monétaire. En octobre 1982, il atteignait son point le plus haut à 10,8%, un peu plus d’un an après le pic du taux de politique monétaire.

La Réserve fédérale n’est pas la seule banque centrale à avoir durci sa politique monétaire, c’est également le cas de la Banque d’Angleterre, qui avait réagi dès février 2022, et de la BCE (Banque centrale européenne) qui a augmenté ses taux à partir de juillet. Or, dans la zone euro, on observe bien un ralentissement de l’activité marqué par une quasi-stagnation depuis la fin 2022. Pour autant, là aussi, le marché du travail reste résilient, le taux de chômage poursuivant sa décrue, passant de 6,7 % en juillet en 2022 à 6,4 % un an plus tard[3]. De plus, le ralentissement économique est probablement davantage lié à la crise énergétique qu’à l’effet de la politique monétaire. Ces éléments suggèrent que les effets de la politique monétaire sur le marché du travail seraient retardés. Ce constat est-il confirmé par les analyses empiriques ?

Quels sont les enseignements de l’analyse empirique ?

Une analyse récente des effets de la politique monétaire proposée par Christina D. Romer et Romer (2023) corrobore l’idée que les délais de transmission de la politique monétaire sont longs[4]. En effet, leur estimation suggère que l’effet maximal de la contraction monétaire serait atteint après 27 mois. Ces résultats vont dans le même sens que ceux mis en évidence dans de précédentes recherches[5]. Dans le contexte actuel, le pic du chômage américain n’interviendrait donc pas avant mi-2024. La poursuite du resserrrement en 2023 pourrait même se traduire par une dégradation de la situation tout au long de l’année 2024[6].

La littérature n’est cependant pas unanime sur la question. Ainsi, Miranda-Agrippino et Ricco (2021) montrent que le pic du chômage est atteint bien plus rapidement : entre 12 et 18 mois, avec une hausse de l’ordre de 0,3 point de taux de chômage pour 1 point de hausse de taux[7]. Les délais estimés par Bernanke, Boivin, et Eliasz (2005) sont plutôt autour de 18 à 24 mois, comparables à ceux mis en avant par Gertler et Karadi (2015) lorsqu’ils incluent des variables financières dans leur analyse[8]. Ces quelques résultats sont assez représentatifs de la littérature recensée par Ramey (2016)[9]. Les estimations de Romer et Romer (1989 et 2023) se situeraient donc plutôt dans la fourchette haute. On peut aussi noter que dans le modèle de la Réserve fédérale (Modèle FRB-US), les délais de transmission sont relativement longs avec un pic atteint à la fin de la deuxième année suivant la hausse du taux.

Comment expliquer de telles différences ? Ces écarts sont principalement liés à la méthode utilisée pour identifier l’effet de la politique monétaire[10]. Une difficulté inhérente à l’analyse des effets de la politique monétaire tient à l’endogénéité des décisions prises par les banques centrales. Supposons par exemple que la Réserve fédérale anticipe une augmentation de l’inflation du fait de la hausse du prix du pétrole. Dans ce cas, l’inflation devrait augmenter, au moins à court terme, puisque les hausses de prix de l’énergie se répercutent rapidement sur l’inflation. Il est donc probable que l’on observe une corrélatation positive entre inflation et hausse des taux, au moins à court terme. L’enjeu des analyses empiriques est donc de parvenir à identifier l’effet de la hausse des taux conditionnellement à un ensemble de facteurs qui peuvent également expliquer l’inflation ou l’activité. Le chercheur s’efforce alors d’identifier ce qu’on appelle un choc de politique monétaire, c’est-à-dire un changement de l’instrument (par exemple le taux d’intérêt) exogène à l’ensemble des variables susceptibles d’influencer la variable objectif (inflation ou chômage par exemple). Il s’avère que ces différentes stratégies d’identification ont tendance à produire des résultats différents si bien qu’il n’y a de certitude ni sur l’ampleur des effets de la politique monétaire, ni sur les délais de transmission.

La stabilité du taux de chômage à un niveau bas, 17 mois après le début de la hausse pourrait aller dans le sens de délais relativement longs. Une telle résilience ne permet cependant pas vraiment de trancher en faveur des résultats de Christina D. Romer et Romer (2023) ou bien de ceux de Miranda-Agrippino et Ricco (2021). Le contrefactuel ― scénario sans resserrement de la politique monétaire ― ne peut pas être observé. De fait, il est possible que d’autres chocs aient affecté positivement l’économie, contribuant aux bonnes performances de croissance. Les plans de soutien massifs au revenu des ménages et aux entreprises mis en oeuvre par les administrations Trump puis Biden en 2020 et 2021 expliquent au moins en partie la faiblesse du chômage américain. On ne peut exclure que ces mesures continuent de soutenir la demande. Là encore, il est question de délais de transmission mais, cette fois-ci, de la politique budgétaire !

[1] Le taux de chômage a toutefois augmenté de 0,3 point au mois d’août selon le Bureau of Labor Statistics.

[2] Paul Volcker a débuté son mandat de président de la Réserve fédérale en août 1979 et a fait rapidement de la lutte contre l’inflation sa priorité. Il en a résulté un important durcissement de la politique monétaire avec un taux cible des fonds fédéraux ayant atteint un pic à 19% en juin 1981.

[3] Ce décalage avait aussi été observé lors du précédent resserrement monétaire. La BCE avait commencé à augmenter les taux en décembre 2005 mais le chômage avait baissé jusqu’en mars 2008.

[4] Voir Romer Christina D., et David H. Romer, 2004, « A New Measure of Monetary Shocks: Derivation and Implications ». American Economic Review, vol. 94, n° 4, pp. 1055‑84. https://doi.org/10.1257/0002828042002651.

[5] Voir RomerChristina et David Romer, 1989, « Does Monetary Policy Matter? A New Test in the Spirit of Friedman and Schwartz ». https://doi.org/10.3386/w2966 et Romer, Christina D., et David H. Romer, 2004, « A New Measure of Monetary Shocks: Derivation and Implications ». American Economic Review, vol. 94, n° 4, pp. 1055‑84. https://doi.org/10.1257/0002828042002651.

[6] Bien que la Réserve fédérale n’ait pas décidé d’une nouvelle hausse lors de la réunion du 20 septembre 2023, les prévisions des membres du FOMC indiquent que le taux devrait rester au-dessus de 5 % en 2024.

[7] Voir Miranda-Agrippino, Silvia et Giovanni Ricco, 2021, « The Transmission of Monetary Policy Shocks ». American Economic Journal: Macroeconomics, vol. 13, n° 3, pp. 74‑107. https://doi.org/10.1257/mac.20180124.

[8] Voir Bernanke B. S., J. Boivin et P. Eliasz, 2005, « Measuring the Effects of Monetary Policy: A Factor-Augmented Vector Autoregressive (FAVAR) Approach ». The Quarterly Journal of Economics, vol. 120, n° 1, pp. 387‑422. https://doi.org/10.1162/0033553053327452 et Gertler Mark et Peter Karadi, 2015, « Monetary Policy Surprises, Credit Costs, and Economic Activity », American Economic Journal: Macroeconomics, vol. 7, n° 1, pp. 44‑76. https://doi.org/10.1257/mac.20130329.

[9] Voir Ramey V. A., 2016, « Macroeconomic Shocks and Their Propagation », in Handbook of Macroeconomics, pp. 71‑162, Elsevier. https://doi.org/10.1016/bs.hesmac.2016.03.003.

[10] Coibion (2012) illustre ces écarts d’impact selon la méthode d’identification mais également selon les méthodes d’estimation utilisées. En utilisant les chocs de Christina D. Romer et Romer, il montre que l’effet est plus de 2 fois moindre si l’effet est estimé à partir d’un VAR, comparativement à l’approche retenue par Christina D. Romer et Romer (2004). Les délais de transmission sont néanmoins plus rapides avec un pic atteint au cours de l’année suivant le choc avec un modèle VAR. Voir Coibion Olivier, 2012, « Are the Effects of Monetary Policy Shocks Big or Small? », American Economic Journal: Macroeconomics, vol. 4, n° 2, pp. 1‑32. https://doi.org/10.1257/mac.4.2.1.