Muriel Pucci, Hélène Périvier et Guillaume Allègre

Aujourd’hui, les couples sont imposés au titre de l’impôt sur le revenu différemment selon leur statut marital. Alors que les couples en union libre déclarent séparément leurs revenus, les couples mariés ou pacsés les déclarent conjointement et disposent de 2 parts fiscales. C’est donc la moyenne des revenus des deux conjoints, et non pas les revenus individuels, qui détermine le taux marginal et moyen d’imposition dans le barème progressif. Ce dispositif de parts attribuées aux couples mariés/pacsés est communément appelé « quotient conjugal » (QC). Les parts fiscales attribuées au titre des personnes dépendantes (enfants, etc.) s’ajoutent à celles du QC, l’ensemble est communément appelé « quotient familial » (QF). Ce système de parts a pour but de tenir compte de la faculté contributive du foyer à payer l’impôt.

Le système est depuis longtemps critiqué dans la sphère académique (Glaude 1991 ; Lanquetin et al. 2004 ; Landais et al. 2011 ; Allègre, Périvier et Pucci, 2021 ; André et Sireyjol, 2021), au nom de l’efficacité – il décourage l’activité des femmes mariées ou pacsées ; l’avantage qu’il procure croît avec l’écart de revenus entre conjoints et, à revenu total donné, il est maximal pour les couples mono-actifs –, et au nom de l’équité fiscale – ce système avantage les couples relativement aux célibataires, et lorsqu’il existe, son bénéfice croît avec le taux marginal d’imposition et donc avec le revenu total du couple. Il est également critiqué au nom de valeurs progressistes car il encourage le modèle du couple marié de Monsieur Gagnepain et Madame Aufoyer des années 1950. Le QC est ainsi en décalage avec la diversification des configurations familiales, l’augmentation des unions libres, des divorces et des recompositions familiales. Enfin, ce dispositif représente un choix politique dont les conséquences en termes de recettes fiscales sont importantes et les effets redistributifs peu visibles. Le prélèvement à la source a certes individualisé le mode de prélèvement de l’impôt mais il n’a pas changé son mode de calcul. Néanmoins, ce dispositif rend visible le décalage entre revenu individuel et taux d’imposition pour les couples au sein desquels les revenus sont inégaux.

Deux propositions de candidats à l’élection présidentielle ont émergé durant la campagne présidentielle. D’un côté, l’une des propositions prévoit d’ouvrir le QC aux couples en union libre afin de leur permettre de réduire leur impôt à l’instar des couples mariés ou pacsés qui bénéficient de ce dispositif. Cette proposition ne résout ni le problème de la désincitation au travail des femmes ni celui de l’équité fiscale. Cette proposition s’inscrit dans une perspective plutôt conservatrice au regard de l’organisation des couples, mais avec une dimension progressiste car il s’agit d’étendre le dispositif aux couples non mariés. De l’autre côté, dans la seconde proposition, il est question de supprimer le QC en l’associant à un renforcement de la progressivité du barème de l’IR, ce qui s’inscrit dans une logique progressiste.

Pourquoi réformer le QC ?

Ce mode de calcul de l’impôt sur le revenu des couples présente trois défauts majeurs dont les effets se cumulent.

L’unité fiscale de référence est l’individu lorsque le couple vit en union libre et le couple lorsqu’il est marié ou pacsé. La solidarité entre concubins en union libre n’est pas reconnue mais la solidarité au sein des couples mariés ou pacsés, en termes de partage des revenus, est supposée totale, ce qui dans les deux cas ne reflète pas la réalité. Le droit social de ce point de vue est davantage cohérent puisqu’il ne tient pas compte du statut marital des couples pour définir leurs droits aux prestations. Lorsque les revenus des deux conjoints sont suffisamment différents, l’imposition commune permet le plus souvent de réduire le taux moyen d’imposition. Mais lorsque les couples ont des enfants à charge, une déclaration séparée optimisant le choix du conjoint qui déclare la charge d’enfants peut être plus avantageuse.

L’équité fiscale implique notamment que l’impôt dépende de la capacité contributive du foyer. Or, le QC ne respecte pas ce principe. En effet le principe de la capacité contributive conduit à chercher à imposer le niveau de vie des foyers et non pas le revenu. Pour comparer le niveau de vie de foyers de taille différente, on doit tenir compte des économies d’échelle que procure la vie en commun. Les échelles d’équivalence permettent, même imparfaitement, d’en rendre compte en se ramenant à un nombre de parts en équivalent adultes. Ainsi, si un célibataire compte pour une part, un couple doit compter pour 1,5 part. Or le QC accorde deux parts fiscales aux couples mariés ou pacsés. Au-delà de la question du traitement différencié des couples selon leur statut marital, l’imposition des couples sous-estime donc le niveau de vie des couples relativement à celui des personnes seules et n’impose pas ces deux catégories de contribuables de façon équitable[1]. À cela s’ajoute le fait que l’avantage fiscal que procure le quotient conjugal aux couples mono-actifs ou au sein desquels l’un des conjoints a un revenu nettement plus faible que l’autre (2 fois plus faibles par exemple) augmente en moyenne avec le niveau de revenu total du couple.

Enfin, le QC est avantageux lorsqu’il existe un écart de revenu important entre les deux conjoints, c’est tout l’esprit de ce système puisqu’il s’agissait dans les années 1950 de tenir compte du fait qu’étant inactive, l’épouse constituait une charge pour son conjoint. De ce fait, ce système encourage la spécialisation des rôles au sein des couples. Certes aujourd’hui la plupart des femmes sont actives, mais elles sont plus souvent à temps partiel que les hommes. Trois femmes en couple sur quatre gagnent moins que leur conjoint (Morin, 2014). Le QC revient à ce que la conjointe, qui le plus souvent a le revenu le plus faible, supporte un taux d’imposition plus élevé que si elle déclarait son revenu séparément, et le conjoint ayant le revenu le plus élevé bénéficie d’un taux marginal plus faible que s’il était célibataire[2]. Le QC est une incitation supplémentaire à travailler davantage pour le conjoint (alors que celui-ci a déjà le salaire horaire le plus élevé).

Étendre le quotient conjugal aux couples vivant en union libre

Cette proposition a ceci de progressiste qu’elle reconnaît les couples vivant en union libre et aligne leur régime fiscal sur celui des couples mariés et pacsés, comme c’est le cas pour les politiques sociales. Mais elle ne répond pas aux trois problèmes posés par le quotient conjugal puisqu’elle consiste à étendre ce dispositif qui, lui, est conservateur en matière de division sexuée des rôles au sein du couple. Elle induit une nouvelle distorsion entre les couples selon le statut marital ; en effet alors que les concubins auraient le choix entre QC et imposition individuelle, les couples mariés et pacsés resteraient contraints de faire une déclaration commune quand bien même une imposition séparée leur serait plus avantageuse. Pour éviter cet écueil, cette proposition aurait dû être associée à une option d’individualisation de l’impôt pour les couples mariés ou pacsés.

Par ailleurs, l’effet potentiellement désincitatif au travail des femmes vivant en union libre risque d’accroître les inégalités entre les sexes : en cas de séparation, contrairement au mariage, dans le cadre de l’union libre aucune prestation compensatoire n’est prévue pour prendre en compte le retrait total ou partiel des femmes pour s’occuper des enfants par exemple.

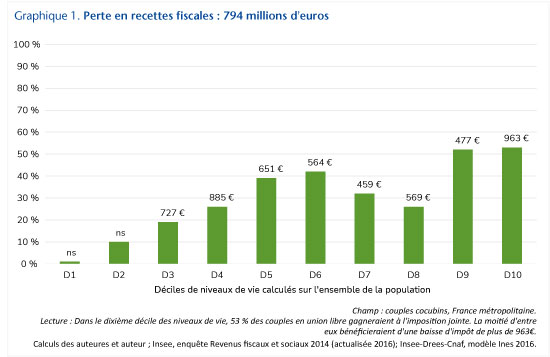

En 2021, nous avons évalué l’effet du quotient conjugal et chiffré plusieurs réformes du mode de calcul de l’imposition des couples selon leur décile de revenu[3]. En supposant que les couples en union libre choisissent systématiquement le mode d’imposition le plus avantageux, plus de la moitié des concubins des 2 derniers déciles[4] de niveau de vie pourraient voir leur impôt diminuer contre moins d’un quart dans les 4 premiers déciles (graphique 1), moins souvent imposables. Cette proposition conduirait à réduire les recettes fiscales d’environ 800 millions d’euros par an, dont 44% reviendrait à des couples faisant partie des 20% des ménages les plus riches.

Étendre l’imposition séparée aux couples mariés et pacsés

Cette proposition est présentée comme une mesure de justice fiscale, le système actuel étant jugé injuste du point de vue de l’équité verticale car il bénéficie aux plus riches mais aussi comme la remise en cause d’un système patriarcal favorisant les inégalités salariales entre les sexes.

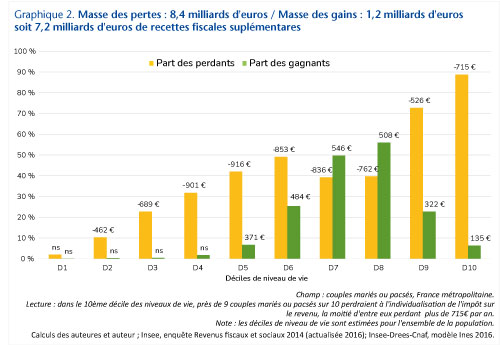

En supposant que les couples mariés et pacsés répartissent leurs enfants entre les deux déclarations de revenu de sorte à minimiser leur impôt total, nous avons chiffré que cette réforme rapporterait 7,2 milliards d’euros de plus de recettes fiscales (Allègre, Périvier et Pucci, 2021, op cit). Toutefois, si cette réforme affecte surtout les ménages des derniers déciles de niveau de vie, elle fait aussi des perdants parmi les plus modestes des couples imposables : certains couples modestes, mono-actifs notamment, verraient leur impôt augmenter de façon significative relativement à leur revenu (graphique 2). Les deux candidats proposent également de renforcer la progressivité du barème, ce qui permettrait de compenser les foyers fiscaux les plus modestes en redistribuant aux couples imposables les plus modestes une partie des recettes fiscales issues de l’individualisation.

D’autres réformes sont possibles

Notre étude de 2021 chiffrait deux autres scénarios de réforme de l’imposition des couples répondant en partie aux problèmes posés par le QC.

Pour aligner les statuts fiscaux des couples, une réforme alternative consisterait à ouvrir le choix à tous les couples entre imposition jointe et séparée et en cas d’imposition jointe, à réduire le nombre de parts attribué au couple à 1,5 au lieu de 2. Les recettes fiscales augmenteraient de 3,8 milliards (pour 45% de couples mariés/pacsés perdants) qui là encore pourraient être redistribués aux couples imposables les plus modestes.

Pour aller progressivement vers l’individualisation de l’IR sans pénaliser les couples imposables les plus modestes, une autre voie consisterait à plafonner le bénéfice du quotient conjugal, à l’image du plafonnement du quotient familial. En retenant le même plafond que pour le quotient familial (soit 1 525 euros par demi-part), seuls 7% des couples mariés/pacsés seraient perdants à cette réforme, et par construction ceux-ci seraient concentrés parmi les plus aisés. Les couples mono-actifs aisés seraient parmi les plus affectés. Les recettes fiscales augmenteraient de 3 milliards d’euros.

Pour aller plus loin : Allègre G., H. Périvier et M. Pucci : « Imposition des couples et statut marital – Simulation de trois réformes du quotient conjugal en France », Économie et Statistique, n°126-127, 2021.

[1] Notons qu’il est impossible de compter pour moins d’une part chacun les concubins qui déclare son revenu séparément ; les deux concubins comptent donc comme deux célibataires.

[2] Depuis la réforme du prélèvement à la source (2019), l’impôt du conjoint qui a le revenu le plus faible est calculé à partir de ses seuls revenus lorsque les conjoints optent pour le taux individualisé. L’impôt du conjoint au revenu le plus élevé est alors défini comme un solde à partir de l’impôt dû par le couple (il bénéficie ainsi de l’intégralité des gains à l’imposition commune lorsqu’ils existent). Il demeure toutefois que l’impôt total des couples augmente relativement plus quand la femme augmente son revenu salarial que si elle faisait une déclaration séparée.

[3] Allègre G., H. Périvier et M. Pucci : « Imposition des couples et statut marital – Simulation de trois réformes du quotient conjugal en France », Économie et Statistique, n°126-127, 2021.

[4] Les déciles de niveau de vie dans les graphiques sont calculés sur l’ensemble de la population et non pas sur le seul champ des couples.