par Christophe Blot

* Ce texte résume les perspectives 2012-2013 pour l’économie de la zone euro, réalisées par le Département analyse et prévision et disponibles sur le site internet de l’OFCE

La zone euro est toujours en crise : crise économique, crise sociale et crise budgétaire. Le recul du PIB de 0,3 % au quatrième trimestre 2011 rappelle que le mouvement de reprise initié après le grand plongeon de 2008-2009 est fragile et que la zone euro a fait le premier pas vers une récession qui se confirmerait dès le début de l’année 2012.

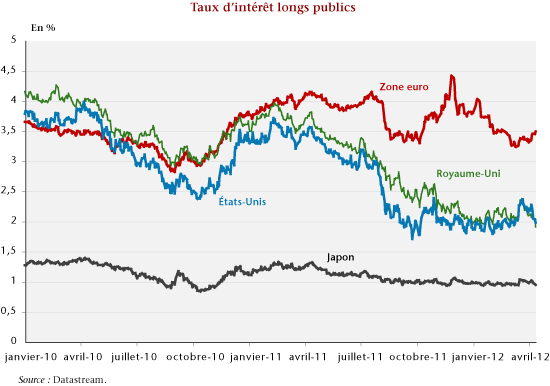

La baisse du taux d’intérêt public moyen de la zone euro à long terme observée depuis le début de l’année s’est interrompue. Après avoir atteint 3,25 % le 9 mars, il de nouveau augmenté en raison des nouvelles tensions apparues sur les taux italien et espagnol. En effet, malgré l’accord signé pour éviter un défaut de paiement de la Grèce, de nouvelles inquiétudes sont cette fois-ci venues de l’Espagne après l’annonce que le déficit budgétaire avait atteint 8,5 % en 2011 – soit 2,5 points de plus que l’objectif initialement fixé –, et la déclaration que les engagements pour 2012 ne seraient pas tenus, ce qui a renforcé les doutes sur la soutenabilité de la dette. La situation espagnole illustre le lien étroit entre la crise macroéconomique et la crise des dettes souveraines qui frappent l’ensemble de la zone euro. La mise en œuvre des plans d’ajustement budgétaire en Europe, dont l’impact est amplifié par la forte interdépendance des économies, provoque le ralentissement, voire la récession dans les différents pays de la zone euro. Cet impact des restrictions synchronisées est pourtant sous-estimé si bien que les gouvernements se voient assignés des objectifs souvent difficiles à tenir, sauf à accepter une récession toujours plus forte. Les tensions ne manqueront pas de se répéter en 2012 tant que la zone euro continuera à s’enfermer dans une stratégie d’austérité synchronisée qui condamne la reprise de l’activité et la baisse du chômage. Le taux d’intérêt public à long terme de la zone euro devrait rester supérieur à ceux des Etats-Unis et du Royaume-Uni (graphique) bien que le déficit budgétaire moyen de la zone euro soit nettement inférieur en 2011 à celui de ces deux pays : 3,6 % contre respectivement 9,7 % aux Etats-Unis et 8,3 % au Royaume-Uni.

Pour sortir de cette spirale récessive, les pays de la zone euro doivent reconnaître que la réduction des déficits budgétaires ne passe pas uniquement par l’austérité. La croissance et le niveau des taux d’intérêt sont deux autres facteurs tout aussi importants pour assurer la soutenabilité de la dette publique. Il est donc urgent de définir une autre stratégie, moins coûteuse en termes de croissance et d’emploi, ce qui serait la seule garantie contre le risque d’éclatement de la zone euro. Premièrement, l’austérité généralisée doit être abandonnée. Le principal problème de la zone euro n’est pas la dette mais la croissance et le chômage. Ensuite, la solidarité doit être renforcée afin de freiner la spéculation sur la dette des pays les plus fragiles. La coordination des politiques budgétaires des Etats membres doit être améliorée afin d’atténuer les effets indirects des restrictions des uns sur la croissance des autres[1]. Il faut d’une part étaler dans le temps la consolidation lorsque celle-ci est nécessaire pour assurer la soutenabilité de la dette. D’autre part, les pays disposant de marges de manœuvre budgétaires doivent engager des politiques budgétaires plus expansionnistes. Enfin, l’action de la BCE devrait être amplifiée et coordonnée avec celles des gouvernements de la zone euro. Elle seule dispose des moyens pour ancrer les taux d’intérêt de court terme et de long terme à un niveau suffisamment bas, ce qui permettrait à la fois de soutenir la croissance et de favoriser le refinancement des déficits budgétaires. En deux opérations de refinancement exceptionnel, la BCE a en effet alloué plus de 1 000 milliards d’euros de refinancement aux banques de la zone euro. Cet apport de liquidité était indispensable pour répondre aux difficultés des banques à trouver des financements de marché. Il témoigne également des capacités d’action des autorités monétaires. Le portefeuille de titres de dette publique de la BCE s’élevait fin mars 2012 à 214 milliards, soit 2,3 % du PIB de la zone euro. A titre de comparaison, aux Etats-Unis comme au Royaume-Uni, les banques centrales détiennent un portefeuille de titres publics supérieur à 10 % de leur PIB. Les marges de manœuvre de la BCE pour réduire la prime de risque sur le taux d’intérêt de la zone euro en acquérant des titres publics sur les marchés secondaires sont donc importantes. De telles mesures permettraient de garantir la soutenabilité de la dette à long terme à un moindre coût.

[1] Voir « Qui sème la restriction récolte la récession », Notes de l’OFCE n° 16, mars 2012.