par Marc-Antoine Faure et Sarah Guillou

Le 16 mars 2020, le Conseil scientifique préconise d’arrêter toutes les activités qui ne sont pas « strictement nécessaires à la vie de la Nation »[1]. Le même jour le Président Emmanuel Macron restreint la mobilité des personnes : fermeture des frontières de l’espace Schengen, suspension des voyages avec les pays hors d’Europe, interdiction des regroupements non nécessaires ; c’est le début du « confinement », un coup d’arrêt net pour le transport aérien, déjà ralenti par les différentes décisions des pays touchés avant la France. Le 31 mars, l’aéroport d’Orly suspend la totalité de ses vols. L’ensemble des vols résiduels sont alors concentrés sur l’aéroport Paris-Charles de Gaulle. Il faut attendre le 26 juin 2020 pour qu’un avion décolle de nouveau d’Orly.

Les mesures de confinement ont eu un impact direct sur le transport aérien qui fait partie des secteurs les plus impactés par le choc de la pandémie. Mais l’aéronautique est une victime collatérale dont l’activité est fortement dépendante du renouvellement de la flotte. Ces deux secteurs ont été jugés dignes de recevoir une aide de 15 milliards d’euros. Le plan a été élaboré assez rapidement et est très généreux à l’échelle de l’économie française. Comparé à ses homologues européens, le plan français est conséquent mais également assorti de contraintes environnementales fortes.

En chiffres, le secteur aérien représente 1,1% de la valeur ajoutée marchande, ses pertes associées à la crise COVID se montent à 17 milliards d’euros et le secteur va être soutenu par un plan de 15 milliards d’euros (hors recapitalisation).

La générosité du plan est assortie de contraintes environnementales sur la trajectoire de croissance tant pour le secteur aérien que pour la construction aéronautique.

Si ces contraintes peuvent apparaître lourdes dans le cadre d’un sauvetage d’urgence, elles s’inscrivent dans un changement de trajectoire du secteur dont l’avenir ne peut reposer que sur des ruptures technologiques en l’absence de retour à la demande pré-crise pour un certain nombre d’années.

Le secteur aérien en chute libre

En avril 2020 le trafic mensuel passagers résiduel ― c’est-à-dire le trafic 2020 rapporté au trafic 2019 en pourcentage ― en France a été de 0,9%. Cela signifie que le trafic du mois d’avril représentait moins de 1% du trafic d’avril 2019. Paris Orly étant fermé, le trafic aéroportuaire était borné à 0 tandis qu’il atteignait seulement les 2% à Charles de Gaulle et entre 0 et 1% dans les autres aéroports français. En septembre, la situation s’est légèrement améliorée, et alors que les confinements et restrictions de mobilités ont été levés en France et ailleurs dans le monde, le trafic résiduel s’élevait à 25,2%, rapporté à celui de septembre 2019. Le mois d’août fut le moins mauvais avec 69,2% de trafic résiduel intérieur, tandis que les restrictions extra-européennes pesaient sur le trafic international avec 26,1% de trafic résiduel (et seulement 6,9% sur l’Amérique et 9,4% sur l’Asie Pacifique).

Les chiffres pour le trafic mondial sont très semblables au printemps 2020 mais diffèrent plus en cet automne 2020. Pour l’Europe, les nouveaux épisodes de confinement qui se répandent sur le continent et sans doute demain aux États-Unis ne vont pas renverser la tendance pour le dernier trimestre de 2020. À titre d’exemple, Easy Jet annonce ainsi que son activité pour le reste de l’année sera égale à 1/5e de son activité normale[2].

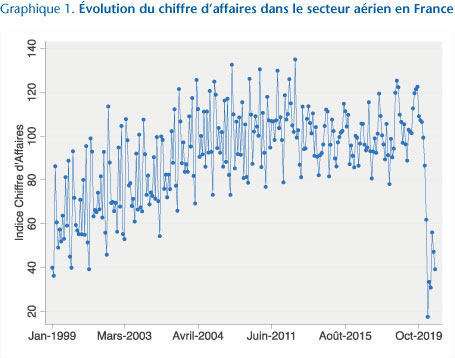

Selon les chiffres de l’INSEE, l’indice du chiffre d’affaires du transport aérien de passagers en base 100 en 2015 en France est passé de 122,56 en septembre 2019 à 39,18 en septembre 2020 (voir graphique 1).

Source : INSEE, https://www.insee.fr/fr/statistiques/serie/010543491#

Il va se produire en outre un deuxième effet dépressif lié à la sensibilité du transport aérien aux revenus. La crise économique va impacter durablement les revenus et réduire la consommation de transport aérien même quand les restrictions de déplacement seront levées. Selon les estimations réalisées dans le passé (Direction générale de l’aviation civile), l’élasticité de consommation de transport aérien au revenu serait supérieure à 1, entre 1,6 et 2,3. En outre, on peut s’interroger sur le changement de comportement des voyageurs. La propension à voyager pour un revenu donné ne va-t-elle pas diminuer ? La contrainte sur les comportements de mobilité, qui a été suffisamment longue, pourrait entraîner des changements d’habitudes. De nombreux voyages d’affaires ont été substitués par des communications numériques permettant des gains de temps et de frais de déplacement que le bénéfice du contact physique ne compense pas forcément. Et le tourisme a été coupé dans son élan au moment même où son empreinte carbone commençait à toucher de plus en plus les consciences. Il est donc très probable que la tendance de l’accroissement de la mobilité des personnes ne retourne pas à son niveau d’avant pandémie.

Autre conséquence de ce silence de l’espace aérien, l’usure des avions s’est fortement ralentie, les besoins de remplacement des flottes vont se tarir. Les constructeurs aéronautiques ne vont pouvoir compter que sur l’obsolescence pour comprimer le temps de vie des avions. À moins qu’ils n’accélèrent cette obsolescence par des innovations. Etant donnée la place de l’aéronautique dans l’économie française, le gouvernement a donc prévu un plan de soutien au secteur.

Airbus a enregistré des pertes importantes (-767 millions d’euros, contre un bénéfice de 989 millions d’euros au troisième trimestre 2019) en raison du recul d’un tiers de ses livraisons. Son carnet de commande ne s’est pas pour autant vidé puisqu’il contient 7 441 appareils au 30 septembre 2020. Mais ses clients reportent les achats fermes et les perspectives futures, au-delà des commandes fermes, s’amenuisent. Boeing est dans une situation comparable mais semble plus prompte à supprimer des emplois. Environ 7 000 emplois devraient disparaître pour Boeing alors qu’Airbus annonçait, en juin 2020, 5 000 emplois pour la France (et près de 15 000 pour le groupe)[3].

Ces deux secteurs sont parmi les plus impactés par le choc de la pandémie. Le secteur du transport aérien fait partie avec l’hébergement-restauration et les activités culturelles des 3 secteurs les plus impactés (INSEE, Note de conjoncture d’octobre 2020 et OFCE, 2020a). Les secteurs les plus impactés représenteraient 9% de la valeur ajoutée marchande et 15% de la baisse d’activité issue du premier confinement. Le transport aérien est plus touché que l’aéronautique, puisqu’on estime que la consommation en services de transports aurait chuté de 30% par rapport au quatrième trimestre 2019 (OFCE, 2020a, page 15)[4]. Air France annonce, en cette fin d’année, prévoir 7 580 suppressions de postes d’ici 2022[5].

Une partie des coûts du choc de la pandémie a été pris en charge par le Plan d’urgence mais la menace sur la pérennité de la compagnie française et sur la vitalité du tissu productif aéronautique a enclenché un plan de soutien de plus long terme. Il faut dire que les deux secteurs ont une place à part dans l’économie française.

Un parachute public dimensionné à la contribution de ces secteurs à l’activité économique réelle et symbolique

La contribution du secteur aérien à l’activité économique est loin d’être négligeable, notamment en matière d’exportation et de recherche et développement pour l’aéronautique. Le transport aérien est un secteur clé, voire stratégique, au regard de son service. Son poids économique reste néanmoins faible.

Les estimations de la part du secteur aérien dans le PIB dépend du périmètre qu’on accorde à ces secteurs, selon qu’on inclut les sous-traitants de second ordre pour l’aéronautique ou les activités dépendantes du transport aérien (comme la restauration attenante…). Au sens strict, en s’en tenant à l’activité des entreprises enregistrées dans ces secteurs, la construction aéronautique et ferroviaire représente 1% de la valeur ajoutée (VA) marchande et le transport (aérien et ferroviaire) représentent 3% de la VA (soit un tiers des 9% de VA des secteurs les plus impactés selon l’INSEE). Plus précisément, le transport aérien et l’aéronautique représentent respectivement 0,3 et 0,8% de la valeur ajoutée.

La filière aéronautique fait travailler de nombreuses industries, de nombreuses entreprises de services (bureau d’études, logiciels). Plus stratégiquement, c’est une industrie qui investit beaucoup dans la recherche et développement : le secteur aéronautique et spatial réalise 10% des dépenses de Recherche et développement (soit un peu plus de 3 milliards d’euros en 2017). C’est également un vivier d’innovation : le domaine technologique des transports est celui dans lequel la France dépose le plus de brevets.

Il convient de rappeler qu’Airbus, tout comme Boeing, réalise une part de son chiffre d’affaires sur des commandes militaires, qui seront honorées[6]. Par ailleurs Airbus est une entreprise européenne dont l’emploi est réparti sur le territoire de plusieurs États membres. La bonne santé de l’entreprise, sur ses sites français, dépendra aussi des aides apportées par les autres pays. En France, en fait, c’est plus la filière aéronautique qui reçoit une aide qu’Airbus en particulier.

Si la chute des exportations de services de transport aérien a contribué à l’aggravation du déficit commercial, ces dernières n’ont jamais été un poste déterminant du solde commercial des services. C’est le contraire pour l’aéronautique, qu’il s’agisse de sa contribution au solde mais aussi de son évolution immédiate en réponse au choc. Contrairement à l’automobile, le solde commercial des produits de l’industrie aéronautique et spatiale est resté positif au deuxième trimestre de 2020. Il s’améliore encore au troisième trimestre. Mais le solde a beaucoup chuté. Il était de 31 milliards d’euros en 2019. L’industrie aéronautique dans son ensemble représente 14% des exportations manufacturières avec une contribution très positive au solde commercial. En 2019, les exportations de l’industrie aéronautique étaient de 64,1 milliards d’euros sur 460 milliards de produits manufacturés, soit 14%. En glissement annuel, la chute au troisième trimestre 2020 est de 80%. Les 8 milliards d’euros d’exportations du troisième trimestre 2020 font pâle figure relativement aux 17 milliards du T3 2019 (source : Douanes, Etudes thématiques, T3 2020).

Un autre motif d’intervention est probablement lié à la propriété des actifs. L’État français est propriétaire d’Airbus à hauteur de 12% et d’Air France-KLM à hauteur de 14,3% (alors que l’État hollandais en détient 14%). La présence des États dans les compagnies aériennes est un héritage de la nature stratégique et militaire de l’aviation. La dualité civil-militaire est restée une caractéristique de l’aéronautique mais le transport aérien s’est lui détaché des missions régaliennes en raison de l’importance prise par le transport civil qui a accompagné la mondialisation économique. Cependant, le secteur reste rattaché aux attributs de la souveraineté, Bruno Le Maire a évoqué la « question de souveraineté nationale » que représentait le fait d’avoir une compagnie nationale. En général, les États, actionnaires ou pas, sont tous très sensibles à l’existence d’une compagnie aérienne domestique, symbole de souveraineté.

Ce dernier motif très souverainiste est sans doute ce qui justifie que seule la compagnie Air France soit clairement visée par les aides, et non pas toutes les compagnies qui contribuent ensemble au 0,3% de la valeur ajoutée du secteur marchand par le transport aérien.

Donc, en résumé, le secteur aérien (aéronautique plus transport aérien respectivement) qui représente 1,1% de la valeur ajoutée marchande (0,8 et 0,3% resp.) et 1,4% des emplois marchands (1% et 0,4% resp.), qui pèse près de 90 milliards d’euros de chiffre d’affaires (en 2019) dont les pertes ont été évaluées à 17 milliards d’euros, qui investit pour environ 3,5 milliards d’euros dans la recherche et développement, et dont la capitalisation détenue par l’État se montait à 13,6 milliards d’euros fin 2019[7] (13 milliards d’Airbus et près de 600 millions d’Air France) va être soutenu par un plan de 15 milliards d’euros (hors recapitalisation).

Un plan de soutien français rapide mais pas inconditionnel

Alors que le transport aérien était à l’arrêt depuis le confinement qui a débuté le 16 mars, le 25 avril ― 6 semaines plus tard ― le gouvernement annonça une aide publique de 7 milliards d’euros à Air France. Elle prenait la forme (1) d’un prêt garanti par l’État (90%) de 4 milliards d’euros et accordé par 6 banques françaises et étrangères avec une maturité de 12 mois et (2) d’un prêt actionnaire de l’État français de 3 milliards d’euros d’une maturité de 4 ans (puisé dans le fonds de l’agence des participations de l’État de 20 milliards d’euros)[8]. Les négociations avec les Pays-Bas déboucheront le 26 juin sur une aide de 3,4 milliards d’euros. La compagnie envisageait également d’émettre de nouvelles obligations que les États pourraient acheter.

Le 9 juin 2020, le Ministre de l’Économie, Bruno Le Maire, présentait le Plan aéronautique et transport aérien qui devait être inscrit dans le Projet de loi de finances rectificatives. L’enveloppe dédiée à ce plan se monte à 15 milliards d’euros et inclut les 7 milliards pour le transport aérien présenté en avril. Trois axes sont avancés : (1) le soutien immédiat aux entreprises en difficulté, (2) l’investissement dans les PME et les ETI pour rendre la filière plus compétitive et la consolider, (3) l’investissement en faveur de la R&D et de l’innovation (1,5 milliard d’euros). Il inclut outre le financement de l’activité partielle, une commande publique militaire de 800 millions d’euros, 2 milliards d’euros pour assouplir les modalités de remboursement des compagnies aériennes, 1,5 milliard pour reporter les remboursements des crédits à l’exportations, la création de 2 fonds pour financer des projets d’investissement des PME et ETI (notamment dans la robotisation et le numérique) d’une part et un fonds d’investissement en fonds propres de 1 milliard sur 3 ans (500 millions et levée de 500 millions d’euros). Le soutien à l’aéronautique est conditionné à la décarbonation de l’industrie en projetant un avion neutre en carbone à l’horizon 2035.

Dans ce dernier plan (qui inclut le premier), le transport aérien se taille une belle part du lion. Est-il justifié d’aider Air France à la même hauteur que l’industrie aéronautique civile et de la défense ? La justification n’est pas triviale : la compagnie aérienne n’a pas le poids d’Airbus, Thalès ou Safran dans la R&D et dans les intérêts militaires français. Quel serait le coût d’une absence de soutien ? Le coût social de la faillite d’Air France excède son coût privé (Combe et Bréchemier, 2020). Même en cas de reprise, une faillite serait très déstabilisante. C’est vrai au plan territorial, avec 80% de ses 52 000 emplois directs situés en Île-de-France, Air France est le premier employeur privé de la région ; comme du point de vue de l’organisation du trafic, la disparition de la compagnie déstabiliserait grandement le réseau domestique ; enfin, cela fragiliserait le hub de Roissy-CDG et Orly. Outre le motif de souveraineté (et de patriotisme économique), des raisons budgétaires, sociales et organisationnelles jouent donc contre une approche du type laissez-faire.

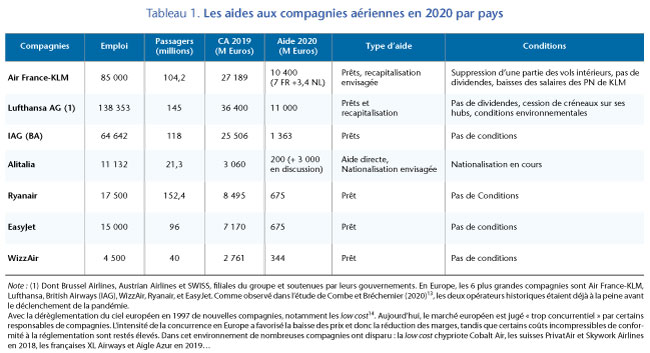

La France n’est pas la seule à renflouer la compagnie qui porte son drapeau. Ainsi en est-il aussi par exemple de l’Allemagne, du Royaume-Uni ou de l’Italie (voir Tableau 1). Bien que le montant de l’aide allemande à Lufthansa soit supérieur à l’aide française, cette dernière est plus généreuse par emploi (122 000 euros en France par emploi contre 79 000 euros en Allemagne). L’aide du gouvernement allemand prévoit une entrée au capital de Lufthansa à hauteur de 20% pour 6 milliards d’euros. En France, la recapitalisation n’a été clairement envisagée que très récemment et pourrait faire montrer la participation de l’État à 30% (soit 16 % de plus, c’est-à-dire moins de 1 milliard d’euro au cours actuel).[9] On ne sait pas encore si le financement annoncé de l’ordre de 4 à 5 milliards d’euros ne concernera que l’augmentation de capital et comment réagira l’actionnaire néerlandais.

Pour ce qui concerne l’aide budgétée au PLF (les 15 milliards d’euros), elle n’est pas gratuite d’une part parce qu’elle se compose en grande partie de prêts, ensuite parce que les conditions que pose l’État sur le chemin de la croissance du secteur aérien ne sont pas négligeables.

Des contreparties de trajectoires environnementales fortes

La première contrepartie est financière et a été globalement partagée par l’ensemble des gouvernements quel que soit le secteur aidé, il s’agit du non-versement de dividendes et bonus. Viennent ensuite les exigences de rentabilité. Le plan de soutien à l’aéronautique prévoit en page 13 des « réformes structurelles sur la maîtrise des coûts » mais sans précisions supplémentaires, par exemple sur une réorganisation du trafic domestique en faveur de sa filière low cost.

Le gouvernement hollandais a pour sa part exigé une réduction des salaires des pilotes et du personnel navigant, ce qui a bloqué le versement de l’aide de 3,4 milliards d’euros dans un premier temps. Cette aide est parallèle avec la mise en place d’un plan d’économie dont des suppressions de 5 000 emplois pour KLM.

Enfin, il y a les contraintes environnementales. Les compagnies historiques avaient déjà pris ces dernières années des engagements en faveur de la réduction de l’impact environnemental de leurs activités dans un contexte réglementaire européen menaçant. Air France s’est donné pour objectif de réduire de 50% ses émissions de CO2 d’ici à 2030 (avec 2005 comme année de référence) ; elle vise 0 émission sur ses opérations au sol en 2030 et une réduction de 50% des déchets non-recyclés par rapport à 2011. Mais le plan cherche à accélérer la mutation.

Le gouvernement français a exigé l’arrêt des vols domestiques point à point quand une alternative TGV d’une durée inférieure ou égale à 2h30 est possible. De fait ces lignes n’étaient pas extrêmement bénéficiaires mais l’impact sur le tissu productif pourrait à terme être non négligeable car les infrastructures de transport sont fondamentales pour l’implantation des entreprises. Des incitations fiscales en faveur de l’investissement dans des avions plus propres ont été également envisagées par le législateur. Dans le reste de l’Europe, seule l’Allemagne est également regardante sur le développement environnemental de sa compagnie, tout comme l’Autriche vis-à-vis d’Austrian Airlines (une filiale de Lufthansa).

L’industrie aéronautique a bien sûr un rôle à jouer dans la transition écologique du secteur aérien. Le fonds de modernisation dédié aux filières aéronautiques est doté de 100 millions d’euros en 2020 et de 100 millions supplémentaires en 2021 et 2022 et cette modernisation sous-entend principalement l’optimisation environnementale.

La fabrication de l’avion « plus propre » est au centre des enjeux actuels. Airbus vise le développement d’un avion à hydrogène pour 2035[10]. Le 21 septembre, l’entreprise européenne a présenté trois projets d’avion à hydrogène. D’au moins 100 places, l’appareil décarboné en matière d’émissions en vol devrait voler d’ici à 2035. Tandis que l’A350 et la famille d’appareils A320 NEO – les principales réalisations d’Airbus ces dix dernières années – peuvent être rangés dans la catégorie des innovations incrémentales, le développement d’un appareil décarboné, doté d’une architecture et d’infrastructures au sol nouvelles, constitue une innovation de rupture, au même titre que l’avion à réaction avec la Caravelle ou l’avion supersonique Concorde. Dans les deux prochaines années, 1,5 milliards d’euros vont être consacrés au Conseil pour la Recherche Aéronautique civile (CORAC) pour financer la recherche sur la décarbonation du transport aérien civil.

Plusieurs obstacles doivent être surmontés pour rendre réalisable un transport aérien alimenté par l’hydrogène : (1) le stockage de ce carburant, trois à quatre fois plus volumineux que le kérosène, dans les appareils et les aéroports, (2) l’architecture de l’appareil, (3) le coût (un objectif à 4/5 € du kilo), (4) les infrastructures aéroportuaires et (5) la certification et la sécurité[11]. Le « plan hydrogène » français comprend 7 milliards d’euros jusqu’à 2030, contre 9 milliards du côté allemand. Ces investissements visent à rendre possible la production de masse des composants, électrolyseurs, réservoirs etc. nécessaires à la production d’hydrogène[12].

Les industriels membres du GIFAS, visés par ce plan de soutien, ont signé une « Charte d’engagements » dans laquelle ils s’engagent à « préserver les savoir-faire et les compétences présents en France » ainsi qu’à transformer la filière « en faveur de la transition écologique ». Cela inclut la prise en compte de critères environnementaux plus stricts, de favoriser l’offre de fournisseurs français et européens à compétitivité équivalente à une offre extra-européenne, de relocaliser des savoirs technologiques et des chaînes de production.

Ce n’est pas la première fois que le transport aérien obtient le soutien de l’État. L’intervention se justifie en raison des externalités positives du bon fonctionnement du marché aérien, mais aussi au motif de l’emploi et de la souveraineté. Ce dernier motif n’est pas strictement économique mais, comme on l’a dit plus haut, le transport aérien est associé à des missions de sécurité et de défense voire de réquisition pour l’approvisionnement qui en fait un secteur politiquement stratégique en prévision de situations exceptionnelles. Durant ces vingt dernières années, plusieurs événements sont venus frapper violemment le transport aérien : les attentats du 11 septembre 2001, la pandémie du SRAS en 2002-2003, la crise financière de 2008-2009 (avec notamment la création du fonds stratégique d’investissement doté de 20 milliards d’euros). Il apparaît que ce plan à destination de l’industrie aéronautique et du transport aérien est d’une ampleur inédite et ce sera clairement confirmé si le gouvernement décide de monter au capital d’Air France.

Contrairement au soutien de 2009, le plan de 2020 visait, au départ, essentiellement Air France. Il existe pourtant des petites compagnies françaises comme Air Austral, Air Caraïbes ou Corsair qui ont été très impactées par l’arrêt des vols hors métropoles sur lesquels elles opèrent et dont les actionnaires se sont plaints d’être négligés. Elles ont finalement obtenu des aides qui se chiffrent en quelques dizaines de millions d’euros. Du côté des compagnies étrangères opérant sur le sol français, elles sont aidées par la gouvernance de leur siège social.À la suite du premier confinement, les low cost n’ont pas été oubliés. Ryanair et EasyJet ont reçu des prêts du Royaume-Uni, pour un montant de 600 millions de livres (environ 675 millions d’euros) chacune, WizzAir, un prêt de 344 millions d’euros du Royaume-Uni également.

Un parachute public, de secours ou ascensionnel ?

L’aide suffira-t-elle à sauver Air France ? Sans doute, oui. La question est évidemment à quel prix. Si les prêts sont entièrement accordés, ils subventionnent l’emploi d’Air France à hauteur de 122 000 euros par emploi. Mais cette perspective par emploi est incorrecte car le soutien public est un prêt qui sera remboursé et il soutient outre l’emploi, le capital de l’entreprise. La subvention nette du remboursement relève de la prise en charge du risque et de l’immédiateté de l’apport de liquidité à taux faible. Il en est différemment de l’augmentation de capital qui est à présent envisagé. Cette dernière se traduirait par une prise de participation de 16% additionnel pour un montant de 4 à 5 milliards d’euros.

Mais l’aide ne lèvera pas les menaces qui pèsent sur les compagnies historiques et qui existaient avant la crise. La croissance des low cost depuis vingt ans les a rendues incontournables : leaders du marché italien, compagnies de premier plan en Angleterre et en Espagne, concurrents sérieux en France et en Allemagne. La continuité de leur progression, bénéficiant de mutations organisationnelles (la généralisation du connecting par exemple, ce mécanisme qui offre aux passagers la possibilité d’aller sur un autre vol à partir d’un vol low cost avec le minimum de coordination possible), menace Air France, dans un contexte de réduction conjoncturelle de sa voilure, doublée de difficultés structurelles (faible rentabilité, défaillances organisationnelles…) persistantes. Combe et Bréchemier (2020) notent au contraire que les grandes compagnies low cost européennes ont assez de liquidités pour passer la crise.

La concentration peut être bénéfique à ses acteurs et à la qualité du service aérien. Mais la conséquence sur les prix est évidemment à prendre en compte. Comme le montre Philippon (2019), alors qu’à la fin des années 1990 les billets d’avions étaient bon marché aux États-Unis relativement à l’Europe, la tendance s’est inversée[13]. Les concurrents low cost ont poussé les prix à la baisse tandis que la forte concentration du marché étasunien[14] a renchéri le déplacement par avion.

Tout l’enjeu résidera dans la dynamique de réallocation des places laissées vides. En Europe, plusieurs compagnies low cost ont atteint la taille critique et sont viables à long terme. Si elles s’en sortent mieux que les compagnies historiques, elles pourront (1) se positionner dans les aéroports non congestionnés sur les créneaux vacants et (2) racheter des compagnies en difficulté pour récupérer des créneaux dans les aéroports où ils sont une ressource rare.

Donc l’aide peut être vue comme participant au maintien d’un certain niveau de concurrence sur le marché français. Mais la rationalité du plan repose surtout sur une perspective assez sombre du transport aérien éloignée de son état pré-pandémie en supposant un changement de comportement et en intégrant les contraintes environnementales, notamment l’objectif de neutralité carbone. Pour dépasser cet avenir sombre, et veiller à la vitalité d’un secteur clé de l’économie française comme l’aéronautique, le plan fait le choix de l’innovation afin de créer de l’obsolescence et relancer les achats d’appareils et placer l’opérateur historique au premier rang des acteurs capables de respecter les contraintes environnementales.

Dans le cas d’un avion à hydrogène deux forces vont pousser à la transformation mondiale des flottes. La première, d’ordre économique, se rattache à un gain d’efficacité énergétique lié à l’hydrogène : des innovations qui permettraient d’obtenir un carburant moins cher, et non dépendant des cours de pétrole. La seconde force est reliée aux aides actuelles : pour remplir pleinement les contraintes environnementales imposées par les aides – et plus généralement par la société – les compagnies seront incitées à acheter ces avions à hydrogène. La deuxième force pourrait être renforcée par un effet de levier, si les grandes compagnies achètent massivement ce type d’appareil, les petites suivront.[15]

C’est ainsi que se justifient des contraintes environnementales fortes qui peuvent apparaître handicapantes dans une situation de fragilité financière.

Le pari du plan est risqué mais il en va de l’avenir

du secteur aérien. Sa réussite dépend des engagements européens dans un même

sens.

[1] https://solidarites-sante.gouv.fr/IMG/pdf/avis_conseil_scientifique_16_mars_2020.pdf

[2] Financial Times, 17 novembre 2020, « EasyJet slimps to first loss in 25 years and extends rescue loan ».

[3] https://www.ladepeche.fr/2020/06/30/airbus-annonce-la-suppression-de-pres-de-15-000-emplois-dici-2023-dont-5-000-en-france,8957801.php

[4] OFCE (2020), Prévision Economiques, Policy Brief 78, 14 octobre 2020.

[5] https://www.boursorama.com/actualite-economique/actualites/air-france-l-etat-francais-s-apprete-a-remonter-sa-part-au-capital-de-la-compagnie-ac3eb08ebac2ff8923c2786fb758adad

[6] Voire accélérées, tel qu’énoncé dans le plan de soutien à l’aéronautique et au transport aérien (pp. 11-13).

[7] La capitalisation a été divisée par 2 pour Air France et a perdu 60% du côté d’Airbus entre 2019 et 2020.

[8] « Air France-KLM obtient une aide de 7 milliards d’euros de l’Etat français ». Air Journal. 25 avril 2020. URL : https://www.air-journal.fr/2020-04-25-air-france-klm-obtient-une-aide-de-7-milliards-deuros-de-letat-francais-5219757.html

[9] https://www.rtl.fr/actu/economie-consommation/air-france-l-etat-va-injecter-4-a-5-milliards-d-euros-en-plus-et-doubler-sa-part-dans-le-capital-7800935650

[10] « Aéronautique : les cinq grands défis à surmonter pour un avion à hydrogène en 2035 ». La Tribune. 25 novembre 2020. URL : https://www.latribune.fr/entreprises-finance/industrie/aeronautique-defense/aeronautique-les-cinq-grands-defis-a-surmonter-pour-un-avion-a-hydrogene-en-2035-863087.html

[11] Ibid.

[12] « L’hydrogène décarboné, l’audacieux pari industriel de la France ». L’Usine Nouvelle. 10 septembre 2020. URL : https://www.usinenouvelle.com/article/naissance-d-une-filiere-hydrogene-decarbone-made-in-france.N1002164

[13] Outre le faible nombre d’acteurs, le problème du marché étasunien réside dans la nature de ces firmes : il n’y a que Southwest qui est une middle cost, c’est-à-dire qu’il n’y a qu’une firme dont on peut attendre une concurrence par les prix (Combe et Bréchemier, 2020).

[14] Quatre compagnies (American Airlines, Southwest, Delta, United) contrôlent 68% du marché domestique, contre 57% pour les quatre premières européennes.

[15] Elles n’ont pas intérêt à apparaître comme les seuls agents pollueurs, a fortiori s’il y a un gain économique à la clé.

Poster un Commentaire