par Christophe Blot

En mars 2022, la banque centrale américaine amorçait un resserrement monétaire pour faire face à l’augmentation rapide de l’inflation aux États-Unis. Depuis, le taux cible de la politique monétaire a été augmenté à chaque réunion du FOMC (Federal Open Market Committee), ce qui le porte désormais à 5 %. L’objectif de ces décisions est de ramener l’inflation vers la cible de 2 % visée par la Réserve fédérale. Après avoir atteint un pic à l’été 2022, l’inflation a baissé en lien avec le repli des prix de l’énergie. Parallèlement, l’activité économique a jusqu’ici résisté et le taux de chômage reste stable malgré le durcissement des conditions monétaires et financières. L’inflation va-t-elle continuer de baisser et surtout, peut-elle converger vers la cible sans hausse du chômage ?

Une inflation maîtrisée ?

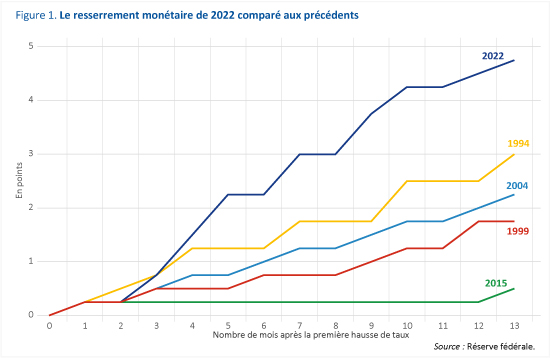

Tout au long de l’année 2021, la Réserve fédérale s’était montrée prudente, considérant que l’augmentation des prix serait transitoire. Ce n’est qu’à partir du mois de mars 2022 qu’elle a amorcé le resserrement monétaire, un peu plus d’un an après que l’inflation ne commence à dépasser la cible de 2 % et alors qu’elle atteignait 6,8 %[1]. La hausse des prix s’est effectivement avérée plus durable que ce qu’avaient anticipé les membres du FOMC et s’est propagée à l’ensemble des composantes de l’indice. Enfin, la banque centrale craignait également un risque de déconnexion des anticipations d’inflation qui aurait entretenu une spirale inflationniste. Une fois enclenché, le mouvement de hausses de taux a été rapide puisqu’en un an le taux cible pour les fonds fédéraux est passé de 0,25 % à 5 %, soit un rythme de durcissement bien plus rapide que ceux observés lors des cycles précédents (Figure 1) et en particulier celui de 2015 où la Réserve fédérale n’avait remonté les taux que deux fois en un an et seulement de 0,25 point à chaque fois.

Quelques mois à peine après le début du resserrement, l’inflation a atteint un pic. De 7 % en glissement annuel observé en juin 2022, elle a progressivement reflué s’élevant à 5 % en février 2023. Pour autant, cette baisse n’est pas à mettre au crédit de la Réserve fédérale puisqu’elle résulte principalement de l’évolution de la composante énergie, elle-même directement liée à la baisse des prix du pétrole et, dans une moindre mesure, du prix du gaz américain[2]. En février 2023, la composante énergie du déflateur de la consommation baissait de 0,9 % sur un an alors que cette composante avait augmenté de 60,8 % en juin 2022. Même si l’indice des prix alimentaires reste dynamique, sa progression marque le pas.

Au-delà de la composante énergie, la baisse de l’inflation peut-elle se prolonger ? Sous l’hypothèse d’une stabilité du prix du pétrole et du prix du gaz, la contribution des prix de l’énergie poussera effectivement encore l’inflation américaine à la baisse dans les prochains mois. La fin de l’épisode inflationniste dépendra cependant principalement de l’évolution de l’inflation sous-jacente, qui intègre certes un effet de diffusion des prix de l’énergie mais dont la dynamique dépend surtout de facteurs d’offre et de demande[3].

La hausse du chômage est-elle inévitable ?

Si l’on ne tient pas compte des prix de l’énergie et des prix alimentaires, l’inflation ― dite sous-jacente ― montre également des signes de ralentissement. En février 2023, elle progressait de 4,6 % en glissement annuel contre 5,2 % en septembre 2022. Cette dynamique s’explique en partie par l’évolution du prix des biens durables marquée au cours de l’année 2022 par des difficultés d’approvisionnement[4]. L’indicateur mesurant les tensions sur les chaînes de production a fortement diminué et est revenu, depuis le début de l’année 2023, sous sa valeur moyenne de long terme[5]. Les effets de la politique monétaire devraient principalement se transmettre via la demande. En effet, l’augmentation du taux cible de la politique monétaire s’est répercutée sur l’ensemble des taux publics comme privés, taux de marché et taux bancaires. Le durcissement des conditions monétaires et financières qui en résulte devrait se traduire par un tassement de l’activité de crédit et un ralentissement de la demande domestique : consommation et investissement.

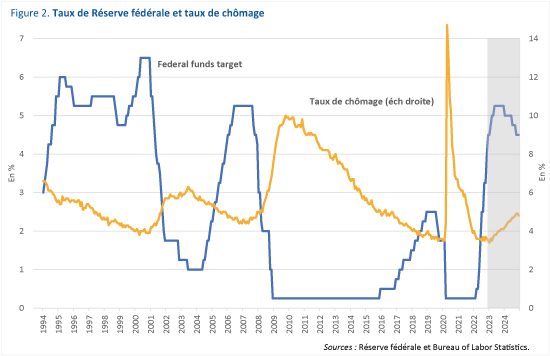

Pourtant, après deux trimestres de recul en début d’année 2022, le PIB s’est redressé sur la deuxième moitié de l’année. Surtout, le taux de chômage se maintient à un niveau historiquement bas : 3,5 % selon le BLS (Bureau of Labor Statistics) pour le mois de mars 2023. Cette situation ― baisse de l’inflation sans hausse du chômage ― est-elle durable ? Si tel est le cas, la Réserve fédérale réussirait à atteindre son objectif de prix tout en évitant la récession ou du moins l’augmentation du chômage. Olivier Blanchard semblait douter de ce scénario optimiste. De fait, la plupart des analyses macroéconomiques suggèrent qu’une orientation restrictive de la politique monétaire a pour effet d’accroître le chômage. Par exemple, la variante du modèle FRB-US suggère qu’un point de hausse du taux d’intérêt se traduit par une hausse du chômage de 0,1 point la première année puis atteint un pic à 0,2 point lors des deuxième et troisième années. Les analyses récentes de Miranda-Agrippino et Ricco (2021) suggèrent un ordre de grandeur similaire, avec un pic autour de 0,2 point pour un point de hausse de taux directeur, mais une transmission plus rapide[6]. Etant donné l’ampleur du resserrement monétaire et toutes choses égales par ailleurs, nous anticipons que le taux de chômage augmenterait de 0,3 point en 2023, ce qui dans notre scénario le porterait à 3,9 % contre 3,6 % en moyenne sur 2022. De fait, étant donné les délais de transmission de la politique monétaire, l’effet du resserrement sur l’année 2022 serait faible, ce qui pourrait expliquer pourquoi le taux de chômage n’a pas encore augmenté. Les épisodes précédents de resserrement monétaire sont aussi caractérisés par un décalage plus ou moins important entre la phase de durcissement de la politique monétaire et l’augmentation du chômage (Figure 2). Par exemple, le resserrement monétaire amorcé à l’été 2004 par la Réserve fédérale n’a pas eu d’effet rapide sur le taux de chômage qui a poursuivi sa décrue jusqu’au printemps 2007 avant d’augmenter nettement par la suite atteignant un pic à près de 10 % début 2010 dans le contexte de la crise financière globale. On retrouve la même inertie après 2016, la hausse du chômage n’intervenant qu’en 2020 lors du confinement.

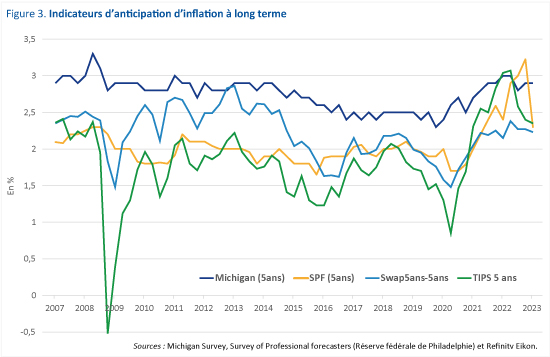

Enfin, la capacité de la politique monétaire à réduire l’inflation dépendra de la relation entre le chômage et l’inflation mais aussi de la réaction des anticipations d’inflation. Á cet égard, les différents indicateurs d’anticipation à long terme suggèrent soit une stabilité, soit une légère diminution. Ainsi, l’enquête du Michigan menée auprès des ménages indique une inflation anticipée à 5 ans de 2,8 % en février 2023 contre 3,1 % en juin 2022. Selon les indicateurs de marché, l’inflation anticipée à 5 ans dans 5 ans, fluctue autour de 2,5 %. Ces niveaux sont certes supérieurs à la cible visée par la Réserve fédérale mais ils ne témoignent pas d’un désancrage significatif et durable relativement à ce qui était observé avant 2021(Figure 3). Quant au lien inflation-chômage, force est de constater que l’incertitude est plus importante. Dans le modèle FRB-US, la hausse du chômage induite par le resserrement monétaire a très peu d’effet sur le taux d’inflation mais les estimations de Miranda-Agrippinon et Ricco (2021) suggèrent un impact plus important. Dans notre scénario, l’inflation américaine poursuivrait sa décrue en 2023 non seulement grâce à sa composante énergie mais aussi du fait d’une baisse de l’inflation sous-jacente. Dans notre scénario, nous supposons qu’en fin d’année 2023, la progression du déflateur serait de 3,6 % en glissement annuel, avec une inflation sous-jacente à 3,7 %.

[1] Il s’agit ici de l’inflation mesurée par le déflateur des prix à la consommation qui est l’indice suivi par la Réserve fédérale. Comparativement, l’inflation mesurée par l’indice des prix à la consommation (IPC) est en moyenne plus élevée que l’on considère l’indicateur global ou l’indice hors prix alimentaires et de l’énergie.

[2] Le prix du gaz sur le marché américain n’a pas atteint les sommets observés en Europe. Le prix avait cependant presque triplé entre le printemps 2021 et la fin de l’été 2022 avant de revenir vers le point bas observé en avril 2020.

[3] La contribution de l’alimentaire est déjà en repli depuis le début de l’année et nous anticipons une poursuite de ce mouvement.

[4] C’est le cas pour les semi-conducteurs, utilisés notamment par le secteur automobile. Ces pénuries ont contribué à la hausse des prix des automobiles, neuves mais surtout d’occasion dont le glissement annuel a dépassé 40 % au début de l’année 2022.

[5] Voir l’indicateur GSCPI (Global Supply Chain Pressure Index) calculé par les économistes de la Réserve fédérale de New York.

[6] Voir Miranda-Agrippino S., & Ricco G. (2021), « The transmission of monetary policy shocks », American Economic Journal: Macroeconomics, 13(3), 74-107. D’autres estimations indiquent des effets parfois plus importants selon la stratégie d’estimation. Voir les simulations reportées par Coibion O. (2012) « Are the effects of monetary policy shocks big or small? », American Economic Journal: Macroeconomics, 4(2), 1-32.