par Christophe Blot, Emmanuelle Faure (stagiaire à l’OFCE et Université Paris Nanterre) et Paul Hubert

Au cours des 2 dernières semaines, la Réserve fédérale a annoncé deux baisses de son taux directeur ainsi que le déploiement d’une vaste panoplie d’outils afin de contrer les retombées négatives du Covid-19 sur l’économie américaine. Les autorités monétaires ont cherché, en priorité, à remplir leur rôle de prêteur en dernier ressort du système financier en réactivant certains dispositifs utilisés en 2008-2009. Ces octrois de liquidités nécessaires ont pour but d’éviter que la situation dégénère et provoque une crise financière systémique. La Fed agit cette fois-ci de manière préventive et espère ne pas avoir à revivre un épisode comme celui de la faillite de Lehman Brothers. Cette crise sanitaire malmène les économies américaine et mondiale, et la Fed s’est dite prête à utiliser tous les outils nécessaires[1] nous rappelant, au passage, le « will do everything necessary[2] » prononcé par Christine Lagarde la semaine dernière.

Un flux ininterrompu de mesures

Pas moins de 11 annonces ont été faites par la Fed au cours des dernières semaines. Par ce rythme très inhabituel pour une banque centrale, la Fed entend bien répondre à ses principaux objectifs : maintenir la liquidité des institutions financières et assurer la stabilité macroéconomique[3]. Les conditions d’accès au crédit se sont massivement assouplies puisque le taux directeur a été baissé de 1,5 point de pourcentage et s’établit désormais entre 0 et 0,25 %. Selon Jerome Powell, ce niveau sera maintenu jusqu’à la fin de la crise sanitaire[4]. Il a cependant rappelé sa volonté de ne pas franchir la barre des taux zéro comme c’est déjà le cas dans la zone euro. La majorité des annonces s’est cependant concentrée sur des mesures en direction des banques et des institutions financières pour leur fournir des liquidités via l’extension de prêts en contrepartie de collatéraux (« repo »), la création de lignes de swaps en coordination avec d’autres banques centrales, la mise en place de trois lignes de crédit[5] pour les différents acteurs financiers et d’un programme de rachat de titres adossés aux prêts à la consommation ou via les cartes de crédit. À ces mesures s’ajoute la décision de supprimer la contrainte de réserves obligatoires.

Un nouveau plan d’assouplissement quantitatif a été mis en place avec l’annonce du rachat d’au moins 700 milliards de dollars de titres (500 de bons du Trésor et 200 de titres hypothécaires) auquel s’ajoute dorénavant l’achat d’obligations d’entreprises privées[6]. La politique d’achats d’actifs avait déjà été largement utilisée entre 2008 et 2015. En annonçant un montant minimal et sans préciser la durée de ce nouveau plan, la Fed laisse ainsi entendre qu’elle peut ajuster cette politique d’achat de titres, ce qui permettrait alors à celle-ci de contenir les éventuelles hausses de taux liées au plan de relance budgétaire de 2 000 milliards de dollars voté depuis par le Sénat.

Le syndrome post-traumatique de Lehman Brothers

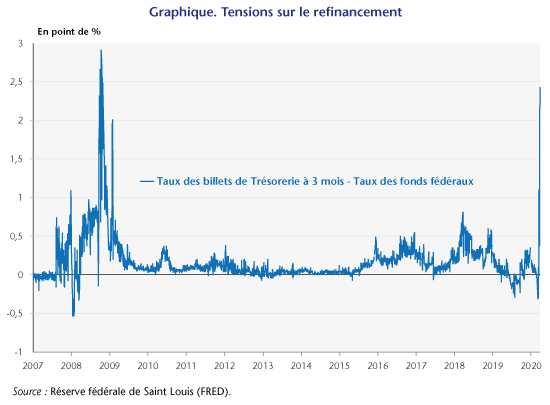

Par ces annonces, les autorités monétaires apportent leur soutien à l’économie réelle en garantissant l’accès à la liquidité à un large éventail d’institutions financières afin d’éviter un tarissement du crédit pour les ménages et les entreprises. Les mécanismes mobilisés sont proches de ceux qui avaient été utilisés au moment de la crise 2008 pour pallier le gel des échanges sur le marché interbancaire. De fortes tensions sur le marché de refinancement se font déjà ressentir ces derniers jours alors que le spread entre le taux à 3 mois des billets de trésorerie (commercial papers) et le taux directeur s’approchait dangereusement des valeurs atteintes en 2008. En agissant rapidement, la Fed espère éviter une paralysie du système financier, comme celle observée après la faillite de Lehman Brothers. Les premières annonces se sont donc essentiellement tournées vers l’extension des opérations de liquidités via les « repo »[7]. Ces nouvelles dispositions sont prévues sur des maturités plus longues – 1 mois et 3 mois – et pour un montant total de 1 000 milliards de dollars par semaine.

Au-delà du refinancement de court-terme permis par les prêts « repo », des plans de facilités de crédit datant de la crise de 2008 ont été remis à disposition des banques commerciales et d’autres acteurs comme les fonds de pension et fonds communs de placement pour les inciter à maintenir leur activité de financement. Ces instruments[8] permettent à la Fed de soutenir la liquidité puisqu’elle propose de racheter des titres financiers adossés à certains collatéraux. La pluralité des plans d’octroi de liquidité s’explique par le fait qu’aux Etats-Unis, les deux tiers du financement intermédié passent par des institutions non-bancaires. Par exemple, les négociants (primary dealers) fournissent une grande partie des instruments financiers. Ils sont en particulier des éléments clés de l’émission des bons du Trésor. La Fed a donc conçu le programme PDCF spécifiquement pour ces acteurs et accepte une grande variété de collatéral (incluant des actions) dans ses opérations de prêts afin d’assurer leur pérennité. De même, le programme MMLF se focalise sur les fonds du marché monétaire (money market funds) en prêtant spécifiquement aux fonds qui achètent les billets de trésorerie des banques ou autres fonds. Une évolution d’importance relativement à 2008 est que ces deux dernières facilités de crédit bénéficient de la protection du Trésor américain, ce qui implique une composante budgétaire explicite. Enfin, la Fed a aussi ravivé le programme Term Asset-Backed Securities Loan Facility (TALF) de rachat de titres adossés aux prêts à la consommation ou aux cartes de crédit.

De plus, la Fed lève la contrainte des réserves obligatoires et annonce que son taux est fixé à 0 % à partir du 26 mars[9]. Elle souhaite ainsi que les banques réorientent leurs liquidités vers les ménages et les entreprises au risque cependant de les fragiliser puisqu’elles sont incitées à substituer ces actifs sûrs et liquides pour des crédits plus risqués. La période semble rendre nécessaire ce type de mesure mais elle interroge aussi sur la capacité des banques à résister à un choc durable si les nouveaux crédits accordés à des acteurs par la crise se transforment en créance douteuses.

Garantir la liquidité et diminuer le coût du financement au-delà de la frontière

Enfin, en concertation avec d’autres banques centrales (Europe, Canada, Angleterre, Japon, Chine et Suisse) des lignes de swap bilatérales ont été mises en place pour maintenir la liquidité sur le marché interbancaire international comme cela avait été le cas pour la crise financière de 2008[10].

Étant donné le rôle et l’utilisation du dollar dans le système financier mondial, cette opération est nécessaire pour garantir un accès aux liquidités en dollar pour les banques étrangères qui n’ont pas accès au guichet de la FED et qui ne peuvent pas, en temps normal, obtenir des refinancements auprès de leur banque centrale. Les liquidités seront allouées à taux de 25 points de base au-dessus du taux au jour le jour et sur une période de 84 jours. En passant par l’intermédiaire des banques centrales étrangères − qui portent alors le risque de défaut − la Fed fournit indirectement du dollar aux banques commerciales étrangères élargissant son rôle de prêteur en dernier ressort à l’international. En faisant appel à ce mécanisme, les banquiers centraux renvoient un message fort de soutien et d’entraide entre les différents pays qui se mobilisent ensemble contre le risque financier.

Si la crise sanitaire et son

impact économique devaient aboutir à une ou des faillites d’établissements

bancaires ou financiers aux États-Unis ou ailleurs dans le monde,

la crise financière engendrée annihilerait alors toute possibilité de rebond

économique une fois les périodes de confinement terminées. La Fed prend

aujourd’hui de façon préemptive le rôle de prêteur en dernier ressort du

système financier international pour limiter au maximum le risque d’un nouveau

Lehman Brothers. La critique selon laquelle les économies développées sont

entrées dans un cercle vicieux où chaque crise donne lieu au recours à la

planche à billets ne semble pas tenir compte du fait que la nature de cette

crise est très différente de celle de 2008 – le risque était à l’époque

endogène au système financier – et que l’effet pervers – l’aléa moral[11] créé

par de telles interventions – paraît faible en comparaison d’une crise de

liquidité liée à l’arrêt brutal d’une grande partie de l’activité économique.

[1] « The Federal Reserve is prepared to use its full range of tools » (15 mars 2020) https://www.federalreserve.gov/newsevents/pressreleases/monetary20200315a.htm

[2] « The Governing Council will do everything necessary within its mandate » (18 mars 2020) faisant ainsi référence au « whatever it takes » de Mario Draghi en 2012.

[3] « The Federal Reserve’s role is guided by its mandate from Congress to promote maximum employment and stable prices, along with its responsibilities to promote the stability of the financial system. » (15 mars 2020)

[4] Par cette information Powell utilise un autre instrument non-conventionnel de la politique monétaire, le Forward guidance, qui consiste à donner des informations concernant l’orientation future de la politique monétaire.

[5] Commercial Paper Funding Facility (CPFF), Primary Dealer Credit Facility (PDCF) et Money Market Mutual Fund Liquidity Facility (MMLF).

[6] PMCCF et SMCCF.

[7] Un repo est une opération financière dans laquelle un vendeur a besoin de liquidité à court terme et une banque (ou une banque centrale) accepte de les prendre en pension contre un intérêt. À l’échéance, le vendeur rachète ses titres à la même valeur. Si le vendeur est dans l’incapacité de racheter ses titres, l’acheteur en devient pleinement propriétaire.

[8] CPFF, PDCF et MMLF.

[9] En temps normal, les banques sont tenues de laisser une fraction minimale des dépôts collectés auprès des agents non financiers sur leur compte à la Fed.

[10] Un swap de devises est une opération par laquelle deux contreparties échangent des devises pour une durée limitée et à un taux de change fixé à l’avance. L’opération est dénouée à l’échéance du contrat. En cas de défaut d’une contrepartie, l’autre garde les devises étrangères. Ainsi, la BCE peut emprunter des dollars contre des euros auprès de la Fed à un prix fixé pour une période de plusieurs semaines. A l’échéance du contrat, la Fed rachète ses dollars.

[11] L’aléa moral représente une situation où une entité (ici une banque) adopte un comportement plus risqué sachant qu’elle n’aura pas à subir les conséquences de ses décisions si elle est assurée ou garantie de recevoir une aide.

Poster un Commentaire