Aux sources du redressement productif

par Jean-Luc Gaffard

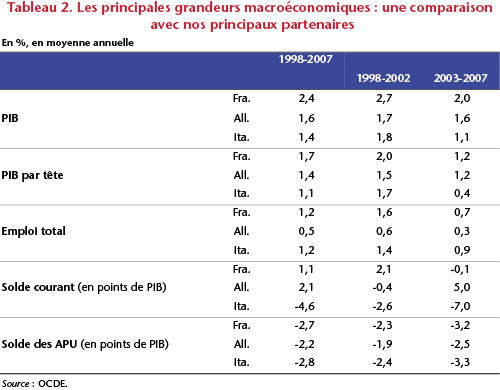

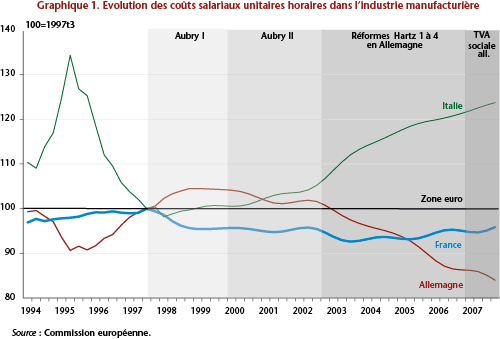

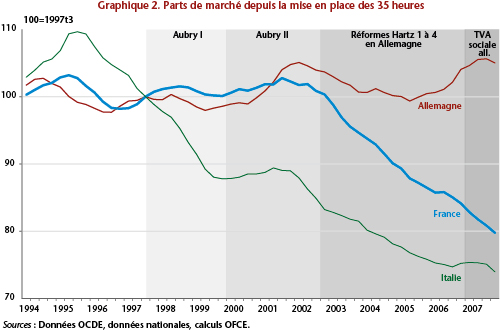

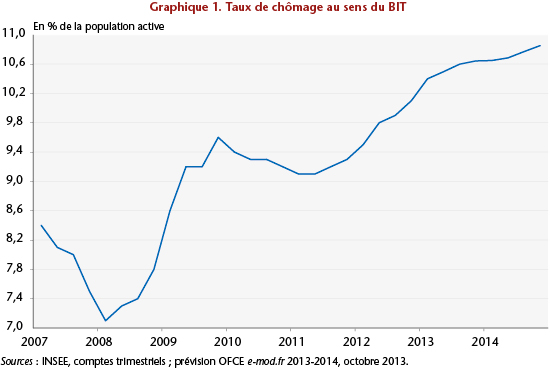

Les entreprises françaises, dans nombre de secteurs, ont dû faire face à une hausse relative des coûts unitaires du travail, à une baisse relative du prix de la valeur ajoutée et à une baisse des taux de marge, signifiant, pour beaucoup d’entre elles, qu’elles sont fortement concurrencées et relativement peu compétitives en prix faute d’avoir suffisamment innové et investi dans le passé. Le résultat a été, au cours de la dernière décennie, une perte de substance significative du tissu industriel et une aggravation du déficit des échanges extérieurs. La question du redressement productif est clairement posée. Elle dépasse le périmètre des industries manufacturières pour englober l’ensemble des activités susceptibles de répondre à une demande d’échelle suffisamment grande et organisée sur une base industrielle[1].

Il est de sens commun de considérer que la solution réside dans la capacité renouvelée de ces entreprises à innover, à exporter et tout simplement à croître, bref dans la capacité de retrouver ou d’acquérir la compétitivité hors prix qui leur fait défaut. La difficulté à laquelle elles sont confrontées tient à ce que leur manque de compétitivité-prix les conduit à rechercher des baisses immédiates de coût au détriment d’investissements innovants. Face à cette difficulté, les responsables de la politique économique doivent résoudre un réel dilemme : soit prendre des mesures de concurrence fiscale, sociale, voire salariale en vue de rétablir la compétitivité-prix des entreprises au risque d’affaiblir encore la demande globale et finalement de peser négativement sur leurs chiffres d’affaires, soit conserver le système de prélèvements en vigueur au risque de priver ces mêmes entreprises des moyens pour investir et innover.

Certes, le consensus du moment nie l’existence d’un tel dilemme. La neutralité présumée de la monnaie et du budget, couplée avec la flexibilité des marchés de biens et du travail, est censée permettre à l’économie de retrouver le chemin d’une croissance régulière et stable. Les entreprises, rassurées par l’équilibre retrouvé des comptes publics et libérées de contraintes réglementaires excessives, auraient de nouveau toute latitude pour investir.

Ce consensus véhicule une vision réductrice du fonctionnement des économies de marché. Le modèle de concurrence parfaite, qui fait ici référence, décrit un monde où les entreprises réagissent aux seuls signaux de prix envoyés par des marchés de biens et de facteurs dont le fonctionnement est immunisé contre tout pouvoir exercé par l’un ou l’autre des protagonistes sur ces marchés. De quelque manière, c’est ce que signifie l’hypothèse de marchés financiers efficients dont la fonction est de discipliner entreprises et Etats. La réalité est tout autre. Les marchés sont naturellement et nécessairement imparfaits. Les entreprises développent des stratégies de prix, de production et d’investissement qui répondent à cet environnement de marché en même temps qu’elles contribuent à le façonner. Aussi importe-t-il de reconnaître cette réalité avant d’essayer de définir des politiques économiques adaptées.

Les sources de la compétitivité des entreprises

Dans une économie industrielle de marché, la croissance des entreprises procède de l’innovation, autrement dit de leur capacité d’acquérir une compétitivité hors prix plus robuste et plus pérenne qu’une simple compétitivité-prix. L’innovation, technologique ou organisationnelle, visant la création de nouveaux produits, voire de nouveaux services, ou l’exploration de nouveaux marchés, implique, toutefois, un détour de production. Du temps est nécessaire pour construire une nouvelle capacité de production avant de pouvoir l’utiliser et en tirer bénéfice. Généralement, cette nouvelle capacité a un coût de construction plus élevé que celui du simple remplacement de la capacité existante. Des coûts additionnels doivent être supportés avant que les revenus additionnels correspondants puissent être perçus. Une perte de compétitivité, en principe temporaire, est manifeste. Elle peut se traduire par des hausses de prix courants (des anciens produits) si la hausse de coûts devait être immédiatement répercutée ou, plus vraisemblablement, par des baisses de taux de marge. La performance de la production des biens ou services existants se trouve être négativement affectée par le choix d’innover[2].

Dans ce contexte, il reste nécessaire pour l’entreprise de rester compétitive en prix à court terme afin de ne pas perdre de parts de marché significatives par rapport à ses concurrents. C’est au regard de cette exigence immédiate que la question des coûts du travail est posée. Elle l’est singulièrement au sein de la zone euro quand, en l’absence de possibles ajustements par le taux de change, les différences légales et réglementaires en matière sociale et fiscale créent de réelles distorsions de concurrence. Quand, également, la fragmentation internationale de la production, en fait la délocalisation de segments de la production dans des pays où les salaires sont moindres à qualifications identiques, assure aux entreprises qui en ont la capacité ou l’opportunité un avantage en termes de coûts répercuté sur le prix des produits, sur les taux de marge et le volume des investissements.

Conserver ou retrouver une compétitivité-prix immédiate ne saurait, toutefois, suffire. Encore faut-il que les entreprises soient effectivement incitées à innover. Or quand les investissements, y compris les investissements intangibles, sont irréversibles et quand l’information sur la configuration future du marché n’est pas immédiatement disponible, il est difficile pour les entreprises de s’engager. Elles ne peuvent fonder leur décision sur les seuls signaux de prix. Elles doivent pouvoir être en mesure de sécuriser leurs investissements en acquérant une connaissance suffisante du marché futur, c’est-à-dire non seulement de la taille de la demande, mais aussi de celle des offres concurrentes et complémentaires. Il s’agit de faire en sorte que les investissements concurrents ne dépassent pas un certain seuil et que les investissements complémentaires atteignent un certain seuil. Ce n’est possible que grâce à des pratiques qu’il faut bien considérer comme monopolistes, lesquelles renvoient à différentes formes de connexions entre les entreprises concernées[3]. Pareille stratégie organisationnelle met en scène, non pas une entreprise en particulier, mais un réseau d’entreprises, véritable écosystème mariant souvent dimension locale et capacité de se projeter vers l’extérieur. Le propre de ces réseaux est de concilier concurrence et coopération. Les pratiques qualifiées d’imperfections de marché deviennent ici des incitations à innover. Elles concourent à délimiter les frontières de l’entreprise les mieux adaptées au choix d’innover.

Ce qui est vrai des investissements en capital physique l’est tout autant des investissements en capital humain. Ces investissements ont un temps de gestation qui n’est autre que le temps d’apprentissage. Ils participent de la construction des nouvelles capacités productives. Leurs produits doivent être sécurisés. Les relations de travail propres à l’entreprise et les réseaux constitués entre entreprises y contribuent. La stabilité de la relation de travail, qui lie le salarié à l’entreprise, est un facteur décisif de l’apprentissage et de la conservation des acquis professionnels. La mobilité des salariés entre entreprises en est un autre. Cette mobilité permet à chaque entreprise de tirer parti de ce qu’un salarié a appris dans une autre entreprise qui développe le même type de compétences. Elle est source d’une hausse des salaires. Elle n’est possible que si les entreprises sont en situation de concurrence monopolistique.

La difficulté même d’innover, quand les investissements sont irréversibles et l’information de marché incomplète, nécessite de pouvoir accéder à un financement qui permet de combler l’écart entre le profil des coûts et celui des recettes, mais surtout de disposer d’un engagement financier long, c’est-à-dire de relations financières stables ou du contrôle du capital. Le problème que rencontre la plupart des entreprises innovatrices tient à ce que les actifs créés ne sont pas facilement redéployables (y compris les actifs intangibles). Cette contrainte, qui justifie de se donner les moyens organisationnels d’acquérir une information de marché crédible, requiert en même temps de pouvoir bénéficier d’un soutien financier constant.

Objectifs et moyens d’une politique de redressement productif

Identifier ainsi les stimulants de la croissance des entreprises devrait orienter les politiques à mettre en œuvre, réductibles ni à la politique de la concurrence, ni à la politique industrielle. Ces politiques concernent le fonctionnement des différents marchés (marchés de biens, marchés du travail, marchés du crédit et marchés financiers). Elles font usage d’une multiplicité d’instruments et se situent à différents niveaux géographiques.

La politique industrielle doit se donner pour objectif de stimuler la coopération entre entreprises, y compris entre entreprises concurrentes et, plus largement, de concourir à la formation d’écosystèmes associant entreprises, banques et établissements de recherche. Il n’est pas question, ici, de désigner a priori des produits ou des technologies ni même des territoires à promouvoir, mais de contribuer à créer les conditions de marché qui incitent les entreprises à investir dans les directions qui leur paraissent les plus prometteuses. Les critères retenus pour les subventions versées ou les allègements fiscaux consentis devraient répondre à cet objectif, forcément plus complexe que celui, récemment mis en avant, consistant à cibler des secteurs où la concurrence est forte[4]. C’est ce à quoi les financements des pôles de compétitivité devraient être dédiés, ainsi que les autres formes d’aides publiques.

La politique industrielle a une dimension régionale, tant il est vrai que les entreprises ont une tendance à s’agglomérer pour bénéficier d’effets externes, et notamment d’effets d’apprentissage s’agissant non seulement des connaissances technologiques, mais aussi des connaissances de marché. Cet état de fait rencontre la volonté des collectivités locales d’aider à la création de clusters. Il n’y a cependant aucune évidence que ces collectivités disposent de l’information nécessaire, ni qu’ils ne peuvent pas être capturés par des lobbys. La concurrence entre elles peut s’avérer dispendieuse si elle consiste en une concurrence fiscale qui peut sans doute améliorer la situation des uns mais au détriment des autres et affecter négativement la performance globale. La question des compétences, du nombre et de la taille des collectivités locales est nécessairement posée.

La politique de concurrence n’est pas un substitut à la politique industrielle. Elle doit se conformer au même objectif qui est de faire la part entre concurrence et coopération. Dans cette perspective, le rôle qui devrait lui être reconnu est de sanctionner les imperfections et distorsions nuisibles à l’innovation et de valider celles qui lui sont utiles. Le traitement retenu pour les accords de coopération en R&D est significatif de cette exigence. Il ne saurait être exclusif. D’autres types d’accord doivent pouvoir échapper au droit commun de la concurrence.

La politique du marché du travail doit se donner pour objectif de renforcer les voies et moyens d’enrichissement des compétences. En tout premier lieu, il s’agit de créer les conditions de stabilisation de la relation de travail, source d’apprentissage pour les salariés et de conservation des compétences acquises pour les entreprises. Ces conditions relèvent sans doute du contrat de travail lui-même, mais elles sont aussi indissociables de la constitution de ces agglomérations ou clusters que sont les réseaux d’entreprises innovantes. Ces réseaux constituent des marchés « locaux » du travail au sein desquels la mobilité des travailleurs entre entreprises est éventuellement bénéfique à tous les partenaires en termes de maîtrise de nouvelles compétences. Par ailleurs, il conviendrait de mettre fin à des mécanismes incitatifs qui concourent à pérenniser le fait de privilégier des emplois peu ou pas qualifiés. Enfin, les conditions légales et réglementaires permettant aux entreprises de maintenir l’emploi en cas de difficultés temporaires (i.e. le recours au chômage partiel) devraient être renforcées

La politique bancaire doit se donner pour objectif de créer des relations stables entre entreprises et institutions financières. Les banques dites de relation, qui rassemblent des informations sur les emprunteurs, ont des coûts plus élevés que ceux des banques à l’acte, mais elles présentent aussi l’avantage de fournir des ressources aux entreprises rencontrant des problèmes de liquidité liés aux caractéristiques du cycle de l’innovation. De fait l’intermédiation classique augmente le taux de croissance de l’économie et réduit sa volatilité à long terme, au contraire d’un financement par le marché[5]. Aussi importe-t-il de recentrer le système financier sur l’intermédiation classique, spécialement sur le crédit aux entreprises, et de revenir à une forme de séparation entre les deux types d’activité, de façon à ce que l’octroi de crédits aux entreprises échappe aux conséquences des aléas indissociables de l’activité marché[6].

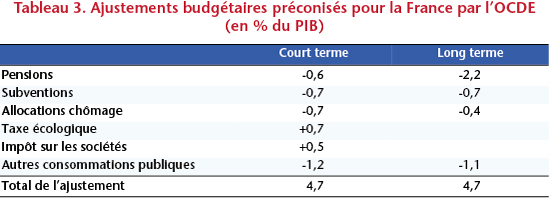

La politique fiscale doit se donner un double objectif. L’objectif à court terme est d’alléger le coût du travail en diminuant le taux des contributions sociales des employeurs et en augmentant la taxe sur la valeur ajoutée. L’objectif à moyen terme est de pénaliser les activités improductives, celles dont la contribution à la croissance pose question. Dans cette perspective, il faut sans doute taxer les services financiers et faire un plus grand usage des taxes sur la richesse et la transmission de la richesse comme le recommande le Fonds Monétaire International. L’enjeu d’une réforme fiscale, sans préjudice des formes que peut prendre sa mise en œuvre, est double : d’une part, favoriser la production de biens et services à caractère industriel et échangeables dans le commerce international, d’autre part, engager une redistribution des revenus et des richesses dans le but d’accroître la demande potentielle de ces biens et services.[7]

Le redressement productif est un enjeu majeur pour l’économie française aujourd’hui prise en étau entre l’économie allemande et l’économie espagnole. Il passe par une réorientation de l’ensemble des politiques qui affectent et orientent le comportement des entreprises bien au delà des entreprises du secteur manufacturier, et qui ne sont réductibles ni à la recherche de la baisse des coûts, ni à la promotion de nouvelles technologies, ni au respect des règles de la libre concurrence.

[1] Sur la nature de l’organisation industrielle voir chapitre 4 de l’ouvrage de N. Georgescu-Roegen, 1971, The Entropy Law and the Economic Process, Cambridge Mass., Harvard University Press.

[2] Voir C. M. Christensen, 1997, The Innovator’s Dilemma, Harvard, Harvard Business School Press.

[3] G. B. Richardson, 1990, Information and Investment, Oxford, Clarendon Press. G. B Richardson, 1998, The Economics of Imperfect Knowledge, Cheltenham, Edward Elgar.

[4] P. Aghion, M. Dewatripont, L. Du, A. Harrison et P. Legros, 2012), “Industrial Policy and Competition”, NBER Working Paper 18048.

[5] Bolton P., X. Freixas, L. Gambacorta, et P. E. Mistrulli, 2013, Relationship and Transaction Lending in a Crisis, BIS Working Paper, n° 17.

[6] T. Beck, 2013, Finance and Growth : Too Much of a Good Thing, Vox eu.

J.-P. Pollin et J.-L. Gaffard, 2013, Pourquoi faut-il séparer les activités bancaires?, Note de l’OFCE, n° 36.

[7] Keen M., 2013 : Tax Policy in (and for) Hard Times, Vox eu http://www.voxeu.org/article/tax-policy-hard-times#.Um7TETxwZzA.gmail

IMF, 2013 : Fiscal Monitor, Taxing Times, World Economic and Financial Surveys http://www.imf.org/external/pubs/ft/fm/2013/02/fmindex.htm