par Christophe Blot, Jérôme Creel, Bruno Ducoudré, Paul Hubert, Xavier Ragot, Raul Sampognaro, Francesco Saraceno, et Xavier Timbeau

L’évaluation des effets de la sortie de la France de la zone euro (Frexit) est un exercice des plus délicats tant les voies en sont multiples et les effets incertains. Cependant, cette proposition étant avancée dans un débat plus général sur les coûts et bénéfices de l’appartenance à l’Union européenne et à l’euro, il est utile de discuter et estimer les mécanismes en jeu.

La question de l’appartenance à l’euro s’ancre sur plusieurs points de diagnostic peu consensuels. D’une part, les bénéfices liés à la monnaie unique 18 ans après sa création ne sont pas perçus comme flagrants ; d’autre part l’hétérogénéité de la zone monétaire ne s’est pas réduite de façon évidente et, ce qui peut être lié, les déséquilibres de balance courante qui se sont accumulés dans la première décennie de la zone euro et qui ont été amplifiés ensuite par les conséquences de la crise financière globale de 2008 contraignent les politiques économiques.

La dissolution de l’union monétaire européenne serait un événement inédit, non seulement pour les pays membres mais aussi du point de vue de l’histoire des unions monétaires. Non pas que des expériences de dissolution n’aient jamais eu lieu – Rose (2007) comptabilisait déjà 69 cas de sortie d’union monétaire depuis la fin de la Seconde Guerre mondiale – mais, à de nombreux égards, ces expériences offrent peu d’éléments de comparaison (Blot & Saraceno, 2014) et ne permettent pas de mettre en évidence des régularités empiriques qui pourraient nous informer sur les possibles infortunes ou chances de succès d’un éclatement de la zone euro.

Pour autant, la référence aux épisodes passés n’est pas le seul outil par lequel l’économiste peut produire une analyse de l’éclatement de la zone euro. Il est en effet possible de mettre en lumière les mécanismes qui seraient à l’œuvre si l’on devait mettre un terme au projet d’union monétaire en Europe. Les chemins possibles en cas d’éclatement de la zone euro sont nombreux et toute analyse en termes de coûts et de bénéfices doit être interprétée avec la plus grande prudence dans la mesure où, à l’incertitude portant sur l’évaluation quantitative des mécanismes à l’œuvre, s’ajoute celle du scénario qui se dessinerait en cas de sortie. Dans ces conditions, la sortie de la zone euro ne peut pas forcément s’appréhender que du point de vue de son impact sur le taux de change ou de ses effets financiers. Il est en effet fort probable que la sortie s’accompagnerait de la mise en œuvre de politiques économiques alternatives. L’analyse effectuée ici n’engage pas ce débat et se borne à expliciter les mécanismes macroéconomiques à l’œuvre en cas d’éclatement de la zone euro sans détailler les réactions de politiques économiques et des effets de second tour.

L’hypothèse centrale que nous retenons ici est celle d’un éclatement complet de l’union monétaire et non celle où la France seule en sortirait. En effet, si la France, deuxième économie de la zone euro venait à en sortir, l’existence même de cette zone monétaire serait remise en question. La dévaluation du franc par rapport aux pays du sud de l’Europe restés dans la zone euro déstabiliserait leur économie et les pousserait hors de la zone euro amputée. Nous ne traitons pas ici l’ensemble des éléments techniques en lien avec l’organisation de la dissolution[1] – mise en circulation des nouvelles monnaies, liquidation de la BCE et arrêt du système TARGET, etc. – mais nous nous concentrons sur l’analyse des effets macroéconomiques[2]. Deux types d’effets seraient alors à l’œuvre. D’une part, la dissolution de l’union monétaire européenne entraînerait de facto un retour aux monnaies nationales et donc à une dévaluation ou une réévaluation des monnaies des pays de la zone euro vis-à-vis des partenaires de la zone euro mais aussi vis-à-vis des pays hors zone euro. D’autre part, la redénomination des actifs et des passifs aujourd’hui libellés en euros et la perspective de mouvements de change auraient des effets financiers que nous analysons au prisme des crises financières passées. Nous retenons donc un scénario de crise contenue.

La sortie unilatérale de la France de la zone euro et l’éclatement de la zone euro qui s’en suivrait interdisent un scénario de type monnaie commune où une coopération forte entre les anciens Etats membres permettrait de maintenir une grande stabilité des changes et de préserver de fait un statu quo économique. Un tel scénario a une faible vraisemblance puisqu’il conduirait à ne pas utiliser les marges de manœuvre ouvertes par la sortie et à maintenir le carcan supposé et dénoncé. La crise est contenue dans le sens où les effets les plus violents seraient cependant réduits par des politiques coordonnées. Cela conduit donc à des mouvements de change rapides, importants, mais qui se stabilisent à un horizon de quelques trimestres[3]. Nous supposons en revanche que chaque pays poursuit son intérêt propre sans coopération particulière.

I – Un résumé des mécanismes économiques en jeu

Les gains attendus de la sortie de la zone euro

En premier lieu, la sortie de la zone euro conduirait à ce que les taux de change entre les monnaies des pays qui la composent puissent à nouveau varier les uns par rapport aux autres. Dans ces conditions, se pose la question de la valeur du taux de change vers laquelle ces monnaies vont converger. Les gains attendus seraient d’une part une amélioration de la compétitivité du fait de la dévaluation du franc. Une telle dévaluation génèrerait de l’inflation importée à court terme, avant d’accroître le pouvoir d’achat et la croissance. Le second gain concerne la possibilité de définir une politique monétaire et budgétaire différenciée par pays et donc plus appropriée à la conjoncture française.

La sortie de la zone euro permettrait par ailleurs de mettre des tarifs douaniers défavorables aux importations des autres pays et donc favorables aux producteurs sur le territoire national mais qui se répercuteraient aussi sur les prix à la consommation et donc sur le pouvoir d’achat des ménages[4].

Les coûts de la sortie de la zone euro

Une sortie de la France de la zone euro entraînerait une sortie d’autre pays qui verraient leur monnaie se déprécier par rapport au franc, notamment les pays du sud de l’Europe. L’effet net sur la compétitivité peut s’avérer ambigu.

Un Frexit entraînerait des mouvements de change, ce qui se traduirait par un retour des coûts de transaction sur les échanges monétaires entre les pays de la zone euro. Par ailleurs, l’éclatement de la zone euro provoquerait également une redénomination des actifs et des dettes en monnaie nationale. Au-delà des aspects juridiques, ces effets de bilan appauvriront les agents qui détiennent des actifs re-dénominés en monnaie se dépréciant et des dettes re-dénominées en une monnaie s’appréciant (et inversement pour l’enrichissement). Les incertitudes sur les effets de bilan, notamment pour les intermédiaires financiers et les banques, devraient conduire à une période de fort ralentissement du crédit.

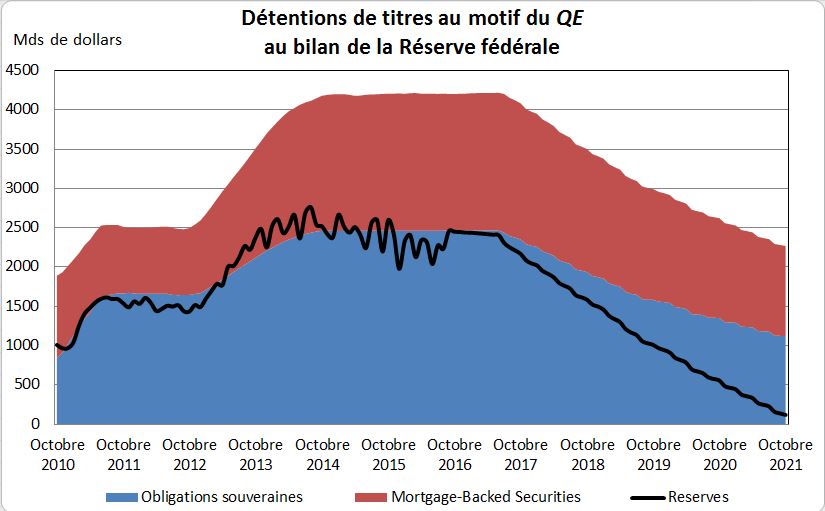

Le gain de l’autonomie de la politique monétaire est incertain dans la période actuelle. En effet, il est difficile de concevoir une politique monétaire beaucoup plus expansionniste que la politique de taux négatifs de la BCE et de rachat de titres[5]. La Banque de France pourrait certes racheter la dette publique nationale en créant de la monnaie, mais il n’est pas évident que le gain soit important face à la faiblesse des taux d’intérêt actuel sur la dette publique française[6]. Notons que la persistance d’une balance courante déficitaire nécessiterait de la financer par une épargne extérieure et que cette contrainte extérieure pourrait affecter la politique monétaire, obligeant par exemple à une hausse des taux d’intérêt courts et longs qui pourrait imposer un contrôle des capitaux par le gouvernement.

Enfin, la mise en place d’un protectionnisme commercial entraînerait de toute évidence des mesures de rétorsion des partenaires lésés qui nuiraient aux exportations françaises. L’effet net serait globalement négatif sur le commerce mondial, sans gain sur le plan national.

II – Les effets sur le change et la compétitivité

Un Frexit ne conduirait pas à de forts gains de compétitivité. En effet, nous avons simulé l’effet d’un Frexit de la manière suivante :

- Nous faisons l’hypothèse qu’un Frexit conduirait à un délitement rapide de la zone euro ;

- Dès lors nous utilisons nos estimations de taux de change d’équilibre de long terme, présentées dans le chapitre 4 du Rapport iAGS 2017. Il apparaît que la parité d’équilibre pour le nouveau franc correspondrait à une dévaluation effective réelle de 3,6 % par rapport au niveau actuel de l’euro. Il s’agit d’une variation réelle, c’est-à-dire une fois corrigée des effets de l’inflation et effective, c’est-à-dire qui tient compte des variations de change par rapport aux différents partenaires commerciaux, possiblement de sens contraire. Le nouveau franc serait dévalué par rapport à la monnaie allemande, mais s’apprécierait par rapport à la monnaie espagnole ;

- Utilisant les estimations empiriques des ajustements du taux de change (Cavallo et al., 2005), nous déterminons une trajectoire de court terme des taux de change. Notre estimation est une dépréciation du taux de change effectif de la France de 13,7% vis-à-vis des autres pays de la zone euro, et une appréciation de 8,6% vis-à-vis des pays qui n’appartiennent pas à la zone euro.

A partir de simulations du modèle emod.fr, nous évaluons un gain modeste de compétitivité. L’effet sur le PIB serait proche de 0 la première année et de 0,4% au bout de trois ans. Ces chiffres sont faibles et sont en référence à un scénario sans réajustement à l’intérieur de la zone euro. En ouvrant la possibilité d’un tel ajustement graduel à l’intérieur de la zone euro (selon des mécanismes par exemple évoqués dans l’iAGS 2016) le gain potentiel serait encore plus faible. Encore une fois, il est possible d’envisager que la politique monétaire conduite par la Banque de France cherche à dévaluer plus fortement la monnaie française par rapport à celle de ses concurrents. Mais, dans un tel schéma, il est fort probable que ces derniers souhaitent à leur tour préserver leur compétitivité et s’engager dans des politiques de dévaluations compétitives.

III – Les effets financiers : les effets des crises bancaires

La dissolution de la zone euro et le retour aux monnaies nationales auraient d’importantes répercussions sur les systèmes bancaires et financiers nationaux de par leur activité internationale et provoqueraient le retour de l’exposition au risque de change à l’intérieur de la zone euro. Nous évaluons dans un premier temps les risques que font peser l’éclatement de la zone euro sur le système bancaire. Les mécanismes à l’œuvre sont de nature à provoquer une crise bancaire dont les coûts en termes d’activité peuvent être élevés.

Le retour aux monnaies nationales dans un espace financièrement intégré engendrerait forcément un bouleversement important pour le système financier. Ces effets ne sont pas comparables à ceux qui ont été observés au moment de l’adoption de l’euro. En effet, comme l’ont montré Villemot et Durand (2017), les effets de bilan seraient potentiellement importants pour un scénario de faible coordination.

Les effets de bilan pourraient être réduits dans le cas d’une coordination internationale lors de la sortie de l’euro. Une telle coordination permettrait de répartir de manière cohérente les actifs et passifs de la BCE, notamment dans le cadre de Target 2. Une coordination importante lors de la sortie de la zone euro semble cependant une hypothèse difficile à retenir. Il est illusoire de croire que les difficultés de coordination se réduiraient. Elles devraient, au contraire, s’accroître dans un climat d’instabilité au lieu de celui d’un destin partagé. De ce fait, nous excluons dans le scenario de sortie de la zone euro la mise en place d’une architecture financière ou monétaire nouvelle.

Le risque de crise bancaire ou financière est central pour comprendre les impacts qu’aurait l’éclatement de la zone euro. Ils passeraient par trois canaux principaux. Le premier est la fuite des dépôts, de l’épargne et la liquidation de détresse d’actifs financiers. Le second tient aux effets de désalignement de change sur les bilans bancaires et des assureurs. Le troisième concerne le risque souverain qui porterait soit sur la dette publique et son financement, soit en cas de monétisation non contrôlée de cette dette, du retour d’une contrainte extérieure dure. La littérature économique nous offre des développements récents (notamment Rogoff et Reinhart, Borio, Schularik, le FMI) qui tentent d’évaluer des crises bancaires ou financières. Précisons d’emblée que cette littérature ne traite pas des dissolutions des unions monétaires. Dans les différentes crises bancaires répertoriées depuis les années 1970 par Laeven et Valencia (2010 et 2012), il n’est pas fait mention de crises liées à des dissolutions d’union monétaire. Néanmoins, les effets financiers à l’œuvre en cas d’éclatement de la zone euro sont, comme évoqué précédemment, des facteurs de risque de crise bancaire ou financière.

Par ailleurs, la littérature économique sur les crises de change a pointé le lien avec les crises bancaires (Kaminsky et Reinhart, 1999). L’éclatement d’une union monétaire traduit de fait une situation de crise du régime de change qui entraîne des réévaluations et des dévaluations avec sur-ajustement des taux de change, comme nous le soulignons dans la partie précédente. Dès lors, la référence au coût des crises bancaires permet d’illustrer les effets potentiellement négatifs d’une sortie de la zone euro. Il faut cependant bien rappeler que ces coûts correspondent à une évaluation globale des crises bancaires qui ne permettent pas d’identifier précisément les mécanismes par lesquels le choc financier se propage vers l’économie réelle. Une telle évaluation consistant à identifier l’impact qui serait lié à la hausse des différentes primes de risque, à des effets de rationnement du crédit ou à l’incertitude est bien plus délicate à réaliser. Une analyse menée par Bricongne et al. (2010) sur les différents canaux de transmission de la crise financière de 2007-2008 suggère que la part de l’inexpliqué est importante. Aussi à défaut d’une analyse plus fine, nous faisons l’hypothèse que les expériences historiques de crise bancaire sont le principal élément quantitatif permettant d’approcher l’éventuel impact négatif – via les effets financiers – d’un éclatement de la zone euro.

Laeven et Valencia (2012) ont analysé 147 crises bancaires dans les pays développés et émergents au cours des dernières décennies (1970-2011). Ils calculent les pertes de production comme le cumul sur trois ans de la perte relative de PIB réel par rapport à sa tendance[7]. Pour les pays développés, la perte cumulée de croissance est en moyenne de 33 points de PIB. Durant ces 3 ans de crise, la dette publique augmente en moyenne de 21 points de PIB (en partie à cause des recapitalisations bancaires), l’augmentation du bilan de la banque centrale est de 8 points de PIB, et le taux de prêts non-performants augmente de 4 points de pourcentage. Il faut noter qu’il y a une forte hétérogénéité du coût des crises selon les crises considérées et selon le pays considéré. Ainsi, l’évaluation que font les auteurs du coût de la crise bancaire de 2008 en termes de croissance à la suite de la faillite de Lehman Brothers se chiffre à 31 points de PIB pour les Etats-Unis et 23 points de PIB pour la zone euro dans son ensemble. Hoggarth, Reis et Saporta (2002) ont mené une étude similaire et cherchent à fournir des évaluations robustes à la mesure de la tendance du PIB. Ils constatent des pertes cumulatives de production pendant les périodes de crise allant de 13 à 20 points de PIB selon l’indicateur retenu. Ces estimations du coût des crises bancaires sont cependant à considérer avec prudence car elles reposent sur de nombreuses hypothèses et notamment sur la trajectoire qu’auraient suivie les pays en l’absence de crise.

IV – Les gains de l’autonomie monétaire

Les gains d’une politique monétaire alternative dépendront de l’orientation nouvelle de la politique monétaire qui reste à préciser, et qui déterminera les conditions de financement de l’économie. Une telle politique sera probablement ultra-accommodante du fait de l’instabilité financière et bancaire générée par les effets de bilan.

Les évaluations de la contribution des conditions financières en France de 2014 à 2018 suggèrent cependant que celles-ci ne sont pas le facteur le plus important pour expliquer la faiblesse de l’activité. Sur cette période, les conditions financières et monétaires contribuent à la croissance du PIB entre -0,1 à 0,2 point[8]. Ainsi, il y a peu de gain à attendre d’une nouvelle politique monétaire ultra-accommodante (indépendamment des effets sur le change discutés en première partie ou de l’impact de la contrainte extérieure).

Conclusion

Ce texte a pour but de brosser les conséquences possibles d’un Frexit, sans entrer dans une quantification trop détaillée et donc périlleuse.

- Contrairement à ce qui est parfois avancé, il y a peu à attendre en termes de compétitivité ou en marges de manœuvre de la politique monétaire à court terme ;

- Le coût principal proviendrait de la crise bancaire ou financière induite par les effets de bilans, notamment dans le cadre d’une sortie non ordonnée.

A ce stade de l’analyse, il est difficile d’identifier les effets économiques positifs potentiels d’un Frexit alors que les risques d’un impact négatif en raison des effets financiers semblent très importants.

Références

Blot C. et Saraceno F., 2014, « Que sait-on de la fin des unions monétaires ? », OFCE Le Blog, 11 juin.

Bordo, M., Eichengreen, B., Klingebiel, D., et Martinez-Peria, M. S., 2001, « Is the crisis problem growing more severe? » Economic Policy, 32, 51-82.

Bricongne J-C., Fournier J-M., Lapègue V., et Monso O., 2010, « De la crise financière à la crise économique. L’impact des perturbations financières de 2007 et 2008 sur la croissance de sept pays industrialisés », Economie et Statistique, n° 438-440, 47-77.

Capital Economics. 2012. Leaving the euro: A practical guide.

Cavallo Michelle, Kate Kisselev, Fabrizio Perri, Nouriel Roubini, 2005, « Exchange rate overshooting and the costs of floating », Federal Reserve Bank of San Francisco Working Paper Series.

Demirguc-Kunt, A., et Detragiache, E., 1998, « The determinants of banking crises in developed and developing countries », IMF Staff Papers 45, 81–109.

Destais C., 2017, « Lex monetae : de quoi parle-t-on ? », CEPII le blog, 14 mars.

Diamond, D. W., et Dybvig, P. H., 1983, « Bank runs, deposit insurance, and liquidity »,

Journal of political economy, 91(3), 401-419.

Furceri, D., et Mourougane A., 2012, « The effect of financial crises on potential output: New empirical evidence from OECD countries », Journal of Macroeconomics, 34, 822-832.

Gorton, G., 1988, « Banking panics and business cycles », Oxford Economic Papers, 40, 751-781.

Hoggarth, G., Reis R., et Saporta V., 2002, « Costs of banking system instability: some empirical evidence », Journal of Banking & Finance, 26(5), 825-855.

Honkapohja S., 2009, « The 1990’s financial crises in Nordic countries », Bank of Finland Discussion Paper, 5.

Jordà, Ò., Schularick M., et Taylor A., 2013, « When Credit Bites Back, Journal of Money », Credit and Banking, 45(s2), 3-28.

Kaminsky, G. L., Reinhart, C. M., 1999, « The twin crises: The cause of banking and balance of payment problems », American Economic Review, 89, 473-500.

Laeven, L., et Valencia F., 2010, « Resolution of banking crises: the good, the bad and the ugly », IMF Working Paper, n° 10/44.

Laeven, L., et F., Valencia., 2012, « Systemic Banking Crises Database: An Update », IMF Working Paper, n° 12/163.

Reinhart, C. M., & Rogoff. K. S., 2009, « The Aftermath of Financial Crises », American Economic Review, 99(2), 466-72.

Rose A., 2007, « Checking out: exits from currency unions », Journal of Financial Transformation, 19, 121-128.

_________________________

[1] Ces points sont en grande partie discutés dans Capital Economics (2012).

[2] Il est difficile de bâtir un scénario contrefactuel de long terme dans le cas de la sortie de l’euro. Nous nous concentrons donc sur les effets de court et de moyen terme des transitions éventuelles.

[3] Nous évacuons implicitement le scénario d’une guerre des monnaies où chaque pays tenterait de gagner en compétitivité par des dévaluations qui nous écarteraient durablement d’une convergence vers un taux de change d’équilibre réel.

[4] La mise en place de tels tarifs demande la sortie de l’Union européenne. Sans développer ces analyses ici, il est très probable que la sortie de la zone euro entraînerait une sortie de l’union européenne. Il existe des évaluations de la contribution de l’UE au commerce et à la croissance intra-européenne que nous n’utilisons pas ici dans notre approche de court terme.

[5] Par son programme d’assouplissement quantitatif, la BCE achète essentiellement des titres de dette publique incluant donc des titres de dette française. En février 2017 l’encours de titres détenus par la BCE dans le cadre de ce programme (PSPP) s’élevait à 1 457,6 milliards d’euros. La répartition des achats se faisant selon la part du capital de la BCE souscrit par les banques centrales des Etats-membres, la fraction de titres de dette française dépasserait 200 milliards d’euros.

[6] S’affranchir de la contrainte du Pacte de stabilité et de croissance peut permettre un gain en soi. Cela suppose que la contrainte du PSC va au-delà de ce que la soutenabilité de la dette publique demande.

[7] Ces évaluations montrent cependant qu’il y a une forte hétérogénéité dans les coûts évalués selon les pays considérés.

[8] https://www.ofce.sciences-po.fr/pdf/documents/prev/prev1016/france.pdf