Par Mattia Guerini, Sarah Guillou et Evens Salies

Les questions d’égalité fiscale sont au cœur des anxiétés de nos démocraties. Plus particulièrement, les impôts sur les profits cristallisent le débat sur les inégalités entre détenteurs de capitaux et les autres, et entre les entreprises elles-mêmes. Dernière-née des taxes sur les entreprises, la taxe numérique issue du projet avorté d’une taxe GAFA européenne, traduit le rejet de ces inégalités. De son côté, le rapport OXFAM pointe les entreprises du CAC 40 et leur faible contribution à l’impôt sur les bénéfices, signe de ce qu’elles profitent largement des crédits d’impôts et autres niches, et de leurs aptitudes à optimiser leur base fiscale. De niches fiscales, il en est grandement question en ce moment.

Dans le cadre des mesures prises à l’issue du grand débat, Emmanuel Macron a annoncé, le 25 avril, la suppression de niches pour financer des 5 milliards de baisse d’impôts des ménages, sans revenir sur la baisse programmée des taux d’imposition des profits d’ici 2022.

L’étude des inégalités des entreprises devant l’impôt sur les profits des sociétés (IS), passe généralement par celle de l’hétérogénéité de leurs taux implicites d’imposition. Le taux implicite est le montant de l’impôt payé, rapporté à une mesure du résultat de l’activité entreprise. Il diffère du taux dit statutaire, le taux marginal prévu par la loi, car d’une part le calcul de l’IS induit de nombreuses règles qui excluent une partie des bénéfices de la base fiscale, y compris le report des déficits et, d’autre part, des crédits d’impôts (les niches susmentionnées) réduisent d’autant le montant de l’IS.

Dans un rapport daté de mars 2019, l’Institut des Politiques Publiques (IPP) montre que l’hétérogénéité des taux implicites s’explique par la progressivité du taux statutaire, la part des charges financières déductibles (taux d’endettement bancaire), le bénéfice du crédit d’impôt recherche et, depuis 2013, du crédit d’impôt pour la compétitivité et l’emploi. Les trois derniers critères jouent négativement alors que le premier joue positivement. Cependant, ces éléments n’expliquent que 25% de l’hétérogénéité (de la variance des taux implicites) entre les entreprises, ce qui révèle la complexité de la fiscalité des profits.

Dans une étude à paraître cet automne, nous apportons un éclairage nouveau sur l’enjeu actuel des réformes de l’IS. Voici en particulier ce qu’elle éclaire sur la fiscalité des profits :

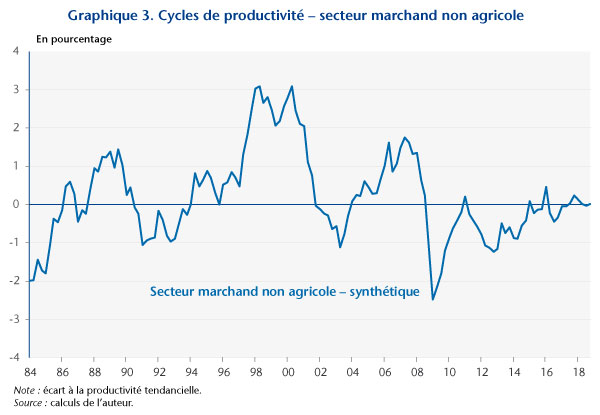

- Un taux statutaire pondéré — c’est-à-dire prenant en compte la progressivité du barème français — reflète assez bien la pression fiscale moyenne sur les profits des entreprises. Cette pression fiscale tourne autour de 18%.

- Par ailleurs, le calcul des taux implicites, qui intègre l’ensemble des règles qui affectent le résultat imposable, ainsi que les crédits d’impôt (l’ensemble des niches), conduit également à une valeur moyenne proche de 18%.

- En définitive, la complexité du système fiscal français se traduit à l’arrivée par un taux moyen de pression fiscale sur les profits proche de la moyenne pondérée des taux statutaires de départ, ce qui questionne la complexité des règles et leur maintien.

En résumé, un taux statutaire pondéré qui prend en compte la progressivité de l’IS reflète assez bien le poids fiscal moyen qui affecte les entreprises françaises.

Le taux statutaire marginal a-t-il un sens ?

Il est d’usage, pour l’OCDE et autres producteurs de statistiques, de comparer l’attractivité des systèmes fiscaux des différents pays sur la base d’un taux statutaire par pays.[1] Le problème de cette approche est qu’elle retient le taux marginal le plus élevé augmenté de contributions supplémentaires éventuelles — même lorsque le barème est progressif, et comporte un ou plusieurs taux réduits. Cela revient à supposer que ce taux statutaire s’applique à 100% des entreprises. En France, le taux statutaire le plus élevé, 38% en 2015 par exemple, ne concerne que les entreprises dont le chiffre d’affaires excède 250 millions d’euros.[2] Pour les autres entreprises dont le chiffre d’affaires est inférieur à 7,63 millions d’euros, on distingue deux autres taux : le taux normal égal à 33,33% et un taux réduit, qui est égal à 15% sur la fraction du résultat imposable inférieure ou égale à 38 120 euros.[3] Les mesures du gouvernement sur la fiscalité des entreprises prévoient d’abaisser le taux normal à 25% d’ici 2022, sans toucher au taux réduit.

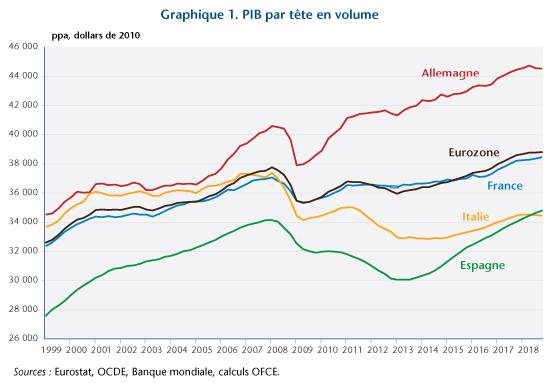

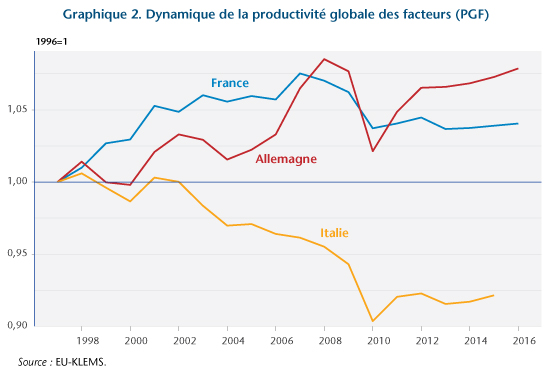

Afin de tenir compte de la progressivité du barème français, un taux statutaire pondéré paraîtrait plus juste. Nous avons pondéré chacun des trois taux d’IS précédents par la part des entreprises qui y sont assujetties dans la base fiscale. Ce taux statutaire pondéré donne une idée plus réaliste du poids du système fiscal que le taux retenu par l’OCDE et Eurostat, qui ne concerne en réalité pas plus de 3% des entreprises. 78% sont exposées au taux réduit. Les 19% restantes ont 38 120 euros de leur bénéfice taxé au taux réduit et le reste au taux normal. Le taux statutaire pondéré obtenu avoisine 18% depuis 2015 (graphique 1). Cette valeur, très inférieure à celle de l’OCDE, est évidemment influencée par le grand nombre de petites entreprises.

Le taux statutaire pondéré, en gras sur le graphique, représente plus justement le système d’imposition des bénéfices en France, qui est doublement progressif : en fonction des bénéfices et du chiffre d’affaires. Bien que plus représentatif que le taux de l’OCDE, notre calcul est toutefois une surestimation dans la mesure où les 19% environ d’entreprises imposées au taux normal de 33,33% ont une petite partie de leur bénéfice annuel (les premiers 38 120 euros) imposée au taux de 15%.

Cet ajustement par les pondérations, fait ici pour la France, devrait également être réalisé pour tous les pays où le barème est progressif. Notons que parmi les pays auxquels on compare la France, ni l’Italie, ni l’Allemagne ni le Royaume-Uni ont un taux progressif (ce qui ne les empêche pas d’avoir des règles de réduction de la base conditionnelles à la taille des entreprises). Parmi les pays ayant des barèmes progressifs, la Belgique, en 2016, taxait aux taux (surtaxes exclues) de 24,25%, 31% et 34,5% selon la tranche du bénéfice imposable, à condition que celui-ci soit inférieur à 322 500 euros. Les Pays-Bas appliquent de leur côté un taux de 20% pour la fraction inférieure à 200 000 euros (et 25% au-delà). Enfin, le Luxembourg avait un taux réduit d’imposition pour les bénéfices inférieurs à 25 000 euros.[4] Des pays peuvent aussi appliquer un taux réduit sur l’ensemble du bénéfice imposable, pour les sociétés nouvelles (Espagne), nouvelles et innovantes (dispositif des « jeunes entreprises innovantes » en France), pour les entreprises de certains secteurs (secteur de la santé et du logement social en Italie).

Il s’est agi jusqu’ici de refléter de manière simple le taux d’imposition qui affecte la population des entreprises et non un taux qui refléterait le rendement de l’impôt pour l’Etat (auquel cas la pondération aurait été la part de la base fiscale soumise aux différents taux).[5]

Trois définitions du taux implicite pour trois informations différentes

Ce taux statutaire pondéré peut être pris comme référence afin d’être comparé aux taux implicites. Ces derniers permettent d’apprécier la pression fiscale réelle subie par les entreprises et l’ampleur des niches fiscales qui réduisent la base fiscale ainsi que des crédits d’impôt. L’écart au taux statutaire découle en effet de l’ensemble des règles spécifiques du calcul de l’impôt qui « torpillent » le taux statutaire. Notons que nous nous concentrons sur les impôts qui pèsent sur les profits sans considération de ceux qui pèsent sur la production, par ailleurs importants en France.

Il est d’usage de calculer le taux implicite en rapportant l’IS payé par l’entreprise à son excédent net d’exploitation (ENE), qui diffère de son résultat imposable, le résultat fiscal. Nous respectons cet usage ainsi que la concentration de l’analyse sur la population des entreprises non agricoles et non financières. Nous utilisons l’information sur l’IS payé par l’entreprise (net des crédits d’impôts et autres déductions). Il est également d’usage de ne retenir que les redevables fiscaux dégageant un ENE positif. Quelle est l’incidence de ce choix ? Les excédents nets d’exploitation négatifs représentent un pourcentage assez constant dans le temps : entre 30 à 37 % des entreprises par an de 2010 à 2016. Mais la fréquence des ENE négatifs est plus importante pour les petites entreprises. En ne gardant que les ENE positifs, on augmente le taux implicite de ce groupe car leur contribution à l’impôt est proportionnellement plus faible. En général, les entreprises dont l’ENE est négatif ont un impôt déclaré nul ou négatif.

Nous nous imposons cette restriction tout en gardant à l’esprit qu’une plus grande partie des TPE ne paie pas d’impôts en raison d’un ENE négatif. Notons qu’un ENE négatif une année peut gommer les impôts des années suivantes, malgré des ENE positifs, du fait du report des déficits.

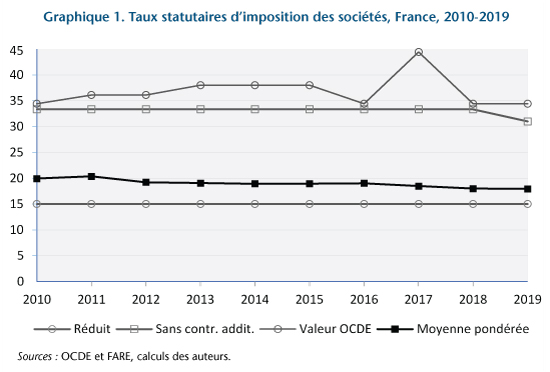

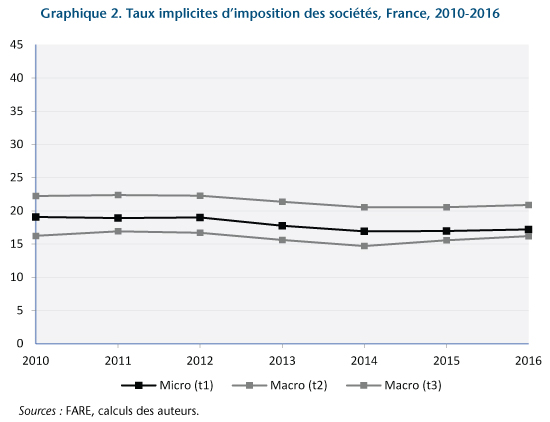

Sur l’ensemble des entreprises déclarant un ENE strictement positif (ENE>0) et en veillant à ce que les entreprises du numérateur soient présentes au dénominateur, on définit trois taux implicites :

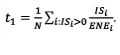

Taux implicite 1 (t1) : on calcule la moyenne des taux implicites. Le taux implicite d’une entreprise est le ratio entre son impôt net déclaré et son ENE. On ne retient ici que les impôts déclarés positifs :

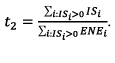

Taux implicite 2 (t2) : ce taux est le ratio du total des impôts nets déclarés sur le total des ENE, en veillant à ce que d’une part les entreprises contribuant à cette somme aient toutes un impôt positif et que, d’autre part, le taux implicite de chaque entreprise soit compris entre 0 et 1 :

.Taux implicite 3 (t3) : ce taux est le ratio du total des impôts nets déclarés sur le total des ENE, en autorisant que les entreprises aient un impôt négatif. Nous nous attendons à ce que ce taux soit inférieur à (le numérateur incluant aussi les impôts négatifs, le ratio est plus petit) :

Ces trois taux n’apportent pas la même information. Le premier est le seul à relever d’une approche microéconomique. C’est aussi le seul capable de refléter l’hétérogénéité des entreprises au sein de la population. Les deux autres taux d’imposition sont plus macroéconomiques, révélant le poids total de l’impôt et la pression réelle du système sur la population redevable de l’IS.

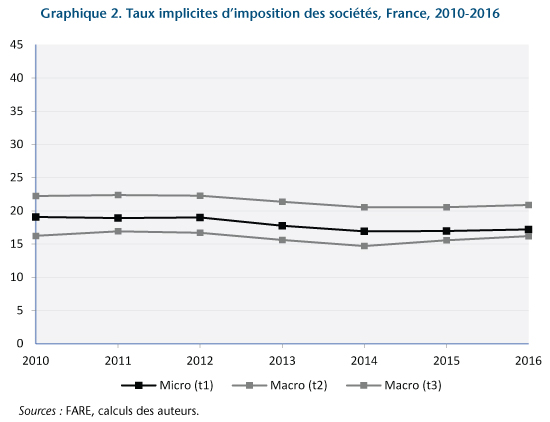

Nous pouvons vérifier dans le graphique 2 ci-dessous que . Le taux se situe entre les deux taux d’imposition macroéconomiques. Puisqu’il s’agit d’un taux d’imposition implicite moyen, il donne une idée de taux que l’on obtiendrait si on tirait une entreprise au hasard dans la population, et que l’on répétait ce tirage un grand nombre de fois. Ce taux d’imposition est proche de 18%. On remarque que, malgré l’hétérogénéité des entreprises, ce taux n’est pas très éloigné du taux statutaire pondéré calculé précédemment. Nous voyons aussi que les trois taux suivent une évolution semblable de 2010 à 2016 (2016 étant la dernière année de disponibilité des données d’entreprises). Nous constatons une diminution très légère (presque négligeable) des taux implicites au fil des ans. Toutes les mesures fiscales mises en œuvre au cours de la dernière décennie ont été plus ou moins invariantes pour la pression fiscale, constante en proportion du résultat économique (l’ENE). Cela ne signifie pas que toutes ces mesures ont été neutres : malgré l’effet invisible au niveau macroscopique, chacune a effectivement eu un effet variable sur les entreprises selon leur taille. Des recherches supplémentaires doivent être menées pour étudier l’évolution des taux d’imposition dans les différentes classes de taille. Notons par ailleurs, qu’avec la transformation du CICE en baisse de cotisations sociales patronales, c’est une niche fiscale de l’ordre de 20 milliards par an qui disparaît. La pression fiscale sur les entreprises concernées, mesurée par le taux implicite moyen, devrait augmenter (le taux statutaire pondéré n’est pas affecté par construction). Cependant, en baissant de charges, le CICE alors réduit l’assiette fiscale. Ces deux effets pourraient se compenser et ne pas affecter le taux implicite moyen.

Nous observons une stabilité du taux implicite de l’économie sur la période, autour de 20% conforme au rapport de l’IPP. En revanche, un résultat marquant de notre exercice est que la prise en compte de la progressivité de la fiscalité des bénéfices des entreprises dans le calcul d’un taux statutaire pondéré (donc de l’effet de taille du chiffre d’affaires principalement) permet à ce dernier d’approcher la moyenne des taux implicites et donc le poids économique moyen de cette fiscalité pour les entreprises. En fin de période, le taux implicite atteint 18%.

On peut conclure que la complexité de cette fiscalité, avec ses règles de déductions, de réaffectations, de niches et de crédits d’impôts, a peu d’effet sur la pression fiscale moyenne que capture le taux statutaire pondéré. Autrement dit, le taux statutaire pondéré, tenant compte de la progressivité, affiche avec réalisme la pression fiscale moyenne qui pèse sur les profits des entreprises françaises.

[1] OCDE (2019). « Corporate tax statistics ». Lien: : http://www.oecd.org/tax/tax-policy/corporate-tax-statistics-database-first-edition.pdf, dernier accès 8/5/2019.

[2] La la contribution sociale de 3,3% et la contribution exceptionnelle de 10,7% font que le taux statutaire publié par l’OCDE est égal à 38%.

[3] Un taux de 28% fait partie de puis 2017 du barème progressif des entreprises dont le chiffre d’affaires ne dépasse pas 7,63 millions d’euros.

[4] Chouc, A., Madiès, T. (2016). « Comment se situe la France dans la concurrence internationale en matière d’impôt sur les sociétés ? ». Rapport particulier No. 5, in « Adapter l’impôt sur les sociétés à une économie ouverte », Conseil des Prélèvements Obligatoires, 2016.

[5] Une pondération par l’ENE ou le résultat fiscal redonne du poids aux gros redevables et donc au taux marginal élevé mais ne reflète ni la population des entreprises françaises, ni la pression fiscale sur les profits car les niches fiscales sont exclues.