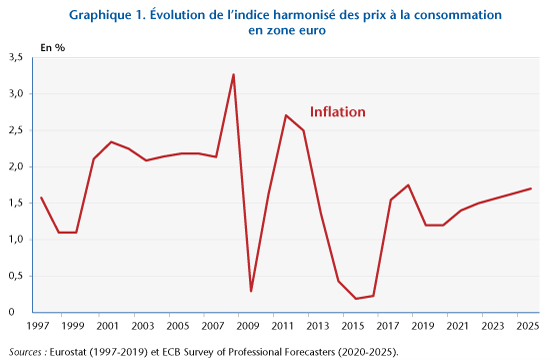

La BCE face à la crise du Covid-19 : encore un effort?

par Christophe Blot et Paul Hubert

La BCE annonçait le jeudi

12 mars une première série de mesures pour répondre au choc économique lié

au Covid-19. Cependant, ces annonces n’ont pas eu les effets escomptés sur les

marchés financiers et ont même probablement ajouté de l’incertitude. Au-delà

des craintes sur l’état de l’économie de la zone euro, la réponse de Christine

Lagarde à une question d’un journaliste durant la conférence de presse sur les

écarts de taux au sein de la zone euro a déconcerté par son décalage avec la

situation actuelle. Bien que la BCE ait annoncé un nouveau plan de rachats

d’actifs dans la soirée du 18 mars, il reste que toutes les solutions aux

problèmes de la zone euro n’ont pas encore été explorées.

Les mesures prises par la BCE

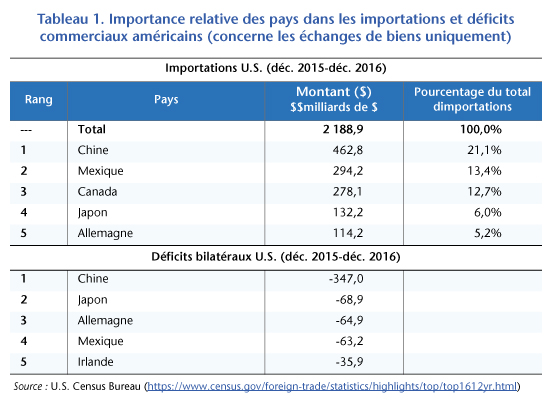

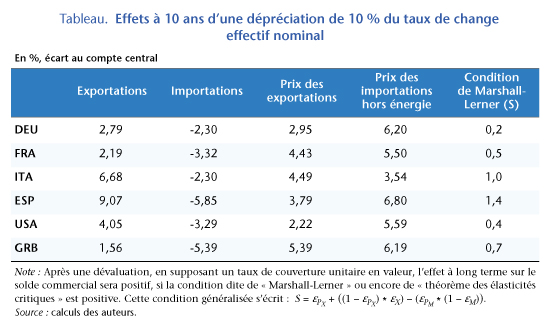

Dans la situation actuelle, l’action des banques centrales est essentielle pour soutenir la croissance et éviter que le ralentissement de l’activité et ses répercussions financières ne se transforment en crise bancaire ou des dettes souveraines. C’est la raison pour laquelle la BCE garantit aux banques l’accès à la liquidité par le biais d’opérations de refinancement et qu’elle a également renouvelé les accords avec la Réserve fédérale lui permettant d’offrir des liquidités en dollar[1]. La BCE a, dans un premier temps, annoncé qu’elle achèterait 120 milliards d’euros d’actifs supplémentaires d’ici la fin de l’année dans le cadre de son programme APP (Asset Purchase Programme). À ce montant se sont ajoutés 750 milliards d’euros dans le cadre d’un nouveau programme qualifié de PEPP (Pandemic Emergency Purchase Programme) annoncé le 18 mars[2]. Les achats seront étalés sur l’année 2020 et seront répartis sur les différentes classes d’actifs déjà acquises par la BCE et, pour les achats de titres publics, en continuant de respecter la limite de détention par émetteur[3] et la clé de répartition selon la part dans le capital de la BCE[4], ce qui conduira la BCE à acheter une proportion plus forte de titres allemands que de titres italiens ou espagnols.

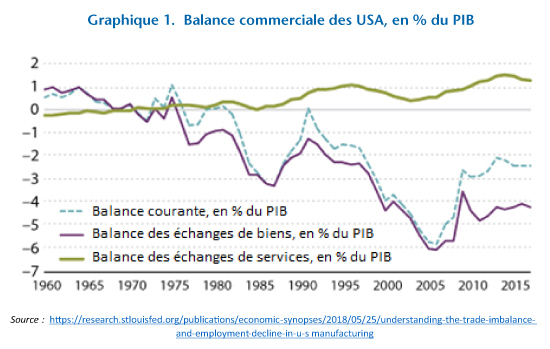

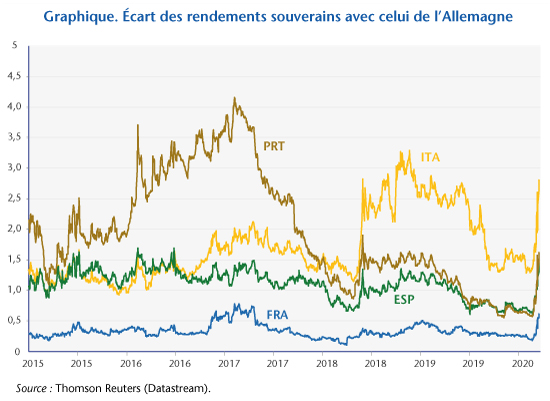

Ces achats permettront

d’assouplir les conditions de financement pour le secteur privé comme pour les États

de la zone euro, ce qui permettra d’accompagner les efforts entrepris par les

gouvernements pour soutenir l’activité. On peut ainsi espérer que ces mesures,

et notamment la deuxième annonce bien plus conséquente, permettront de calmer

les tensions qui ont de nouveau émergé sur les marchés de dette souveraine. Ces

derniers jours, les investisseurs avaient effectivement délaissé les titres

souverains de certains pays (Italie, Espagne, Portugal et dans une moindre

mesure France) au profit des titres allemands (graphique), même si le rendement

de ces derniers est reparti à la hausse ces derniers jours[5].

Lors de la conférence de presse

du 12 mars, Christine Lagarde a évoqué la propagation de l’épidémie à plusieurs

reprises, elle est restée étonnamment silencieuse sur les écarts (« spread »

en anglais) de taux d’intérêts. À la question d’un journaliste à ce

propos, Christine Lagarde a même déclaré que le rôle du Conseil des Gouverneurs

n’était pas de fermer les écarts de taux[6]

amplifiant immédiatement les tensions sur les marchés. Christine Lagarde est

cependant revenue un peu plus tard sur cette réponse déclarant qu’elle

s’engageait à éviter la fragmentation dans la zone euro et que des écarts de

taux élevés pénalisent la transmission de la politique monétaire.

L’erreur de communication en était-elle

une ?

Doit-on interpréter la phrase de

Christine Lagarde comme une erreur

de communication ? Une autre interprétation est que cette réponse

spontanée de Christine Lagarde pendant la conférence de presse reflète

l’absence de consensus au sein du Conseil des gouverneurs qui avait eu lieu

dans la matinée et la réticence d’une partie des membres à prendre des

engagements sur les écarts de taux, qui contraindraient les banques centrales

de l’Eurosystème à acquérir une importante quantité de titres publics. En

particulier, cela pourrait avoir pour incidence d’enfreindre la règle de

répartition des achats de titres s’il s’avérait nécessaire d’acheter

massivement des titres souverains italiens[7]. Pour

certains membres du Conseil des gouverneurs, la BCE ne doit pas refinancer les États

et la garantie que les écarts de taux seront réduits pourrait être interprétée

comme le signal implicite d’un tel financement. Les voix discordantes qui

s’étaient exprimées en septembre 2019 à la suite des mesures expansionnistes

annoncées par Mario Draghi donnent du crédit à cette interprétation[8].

Cette hypothèse semble confirmée

par la déclaration de Robert Holzmann, gouverneur de la Banque centrale

d’Autriche, le mercredi 18 mars, jugeant que la politique monétaire de la BCE

avait atteint ses limites[9] et qui a

fait passer en moins de quelques heures les taux italiens de 2,4 à 3%. Cette

sortie a poussé la BCE à publier un communiqué de presse démentant cette

allégation tandis que sa chef économiste, Isabel Schnabel a, plus tard dans la

journée, insisté sur la capacité de la BCE à intervenir pour assurer la

transmission de la politique monétaire. Des mots aux actes, il n’y a eu qu’un

pas, franchi dans la soirée du 18 mars avec l’annonce du PEPP. Toutes les

marges de manœuvre n’étaient donc pas épuisées et les déclarations du

gouverneur autrichien, dans un contexte financier déjà très chahuté, ont en

réalité probablement poussé la BCE à corriger le tir.

Pourquoi et comment réduire les écarts de

taux ?

Pour autant, bien qu’il semble

que la BCE prenne la mesure de la crise et du risque d’un ralentissement très

brutal de l’activité, la question des écarts de taux dans la zone euro demeure

et les déclarations de Christine Lagarde ou d’Isabel

Schnabel à propos de la fragmentation n’offrent pas de réponse adéquate sur

ce point. Le maintien de la clé de répartition pour les achats de titres va

continuer à soutenir plus activement le marché des titres allemands que celui

de la dette italienne puisque les achats sont proportionnels au PIB des États

membres. Le communiqué de la BCE indique que les achats pourront être réalisés

avec une certaine souplesse, ce qui signifie que la clé de répartition sera

respectée sur l’ensemble de la durée du programme mais pas nécessairement en continu.

Néanmoins, tant que la BCE n’aura pas remis en cause cette règle, la question

des écarts de taux subsistera.

Au-delà des potentiels

déséquilibres macroéconomiques et financiers existants, la crise actuelle résulte

avant tout d’une crise sanitaire. La réponse à cette dernière par le

confinement réduit fortement l’activité économique, ce qui pèsera sur l’emploi,

les revenus et la situation financière des entreprises. La réponse des États

au choc du Covid-19 sera en grande partie budgétaire avec des mesures destinées

à éviter les faillites d’entreprises, d’entrepreneurs, d’indépendants et

maintenir le pouvoir d’achat des ménages. De plus, avec la baisse à venir du

PIB, les ratios de déficit et de dette publique vont mécaniquement augmenter.

Ces efforts ne peuvent pas être réduits à néant par une hausse des taux qui réduirait

les marges de manœuvres et viendrait atténuer l’effet multiplicateur de la

politique budgétaire par le canal du risque souverain[10].

Christine Lagarde a d’ailleurs

appelé le 12 mars les gouvernements à mettre en œuvre les politiques adaptées et

coordonnées pour faire face au choc[11]. Dans

la mesure où cette action ne peut pas être obtenue via le budget européen qui est limité, les décisions seront

nécessairement prises par les États membres, ce qui pèsera donc sur

leur dette nationale. Cette action sera certes d’autant plus efficace qu’elle sera

coordonnée mais, étant donné la gouvernance européenne, elle restera d’abord du

ressort des États.

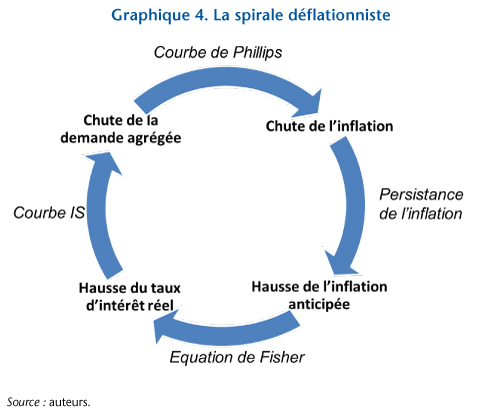

Il apparaît ainsi évident que la

banque centrale peut éviter une spirale où la hausse anticipée des déficits

provoque une hausse des taux, en particulier pour les pays dont la situation

macroéconomique était déjà fragile et la dette publique élevée. Pour ce faire,

le principal levier est donc de limiter une hausse des taux et l’apparition

d’écarts trop importants au sein de la zone euro. En l’absence de budget

européen, c’est à la BCE que revient la mission de coordonner implicitement les

efforts déployés par les États membres en finançant massivement les émissions de

dette liées aux plans de soutien.

La BCE pourrait ainsi annoncer

qu’elle garantit que les écarts de taux ne dépasseront pas un seuil donné

pendant le temps de crise indépendamment de toute annonce sur un montant

d’achats d’actifs. Il s’agirait d’une nouvelle version de l’OMT

– qui avait été annoncée lors de la crise des dettes souveraines en septembre

2012 par Mario Draghi – via laquelle

la BCE s’engagerait à acheter des titres de dette jusqu’à une maturité de trois

ans sans fixer de limite de montant a priori mais seulement une limite quant à

la durée de l’opération. La BCE enverrait ainsi un signal puisqu’en tant

qu’institut émetteur de la monnaie, elle a la possibilité de créer des réserves

en quantité importante, ce qui rend l’annonce crédible et efficace. Comme le

suggère Olivier Blanchard, ancien chef économiste du FMI, la conditionnalité[12] pourrait

cette fois porter sur les titres de toute maturité et limiter à la durée de la

crise liée au Covid-19 et aux mesures exceptionnelles prises pour y faire face.

Cette option rencontrera des réticences au sein du Conseil des gouverneurs

puisqu’elle conduit à envisager l’absence de limites pour les achats de titres.

Une autre solution pourrait être

de modifier, temporairement, la clé de répartition en fondant celle-ci non pas

sur le PIB des États membres mais sur les niveaux de dette[13]. En

l’état, même si le signal envoyé aux gouvernements et aux investisseurs est

rassurant, acheter une part plus élevée de dette allemande plutôt qu’italienne

ne va que très faiblement contribuer à réduire la fragmentation. Le dernier

paragraphe du communiqué de presse du 18 mars suggère que la BCE réfléchit à la

possibilité de reconsidérer la clé de répartition[14]. Le

plus tôt sera le mieux pour donner toute latitude aux États de gérer cette crise

sanitaire.

[1] La BCE a effectivement proposé des nouvelles

conditions pour les TLTRO-III (Targeted

long-term refinancing operations) qui permettent aux banques d’obtenir un

refinancement en contrepartie des crédits qu’elles octroient aux entreprises.

Les banques pourront ainsi emprunter jusqu’à mille milliards d’euros (jusque

juin 2021) à un taux pouvant être inférieur de 25 points au taux des facilités

de dépôts, soit -0,75 %. Elle a aussi annoncé une opération de

refinancement à très long terme sans aucune conditionnalité. Cette dernière

mesure permet ainsi de répondre aux besoins de liquidité dans l’éventualité

d’une panique bancaire.

[2] Pour comparaison, l’annonce du premier programme

d’assouplissement quantitatif (APP) de la BCE était de 60 milliards d’euros sur

19 mois (de mars 2015 à septembre 2016) soit 1 140 milliards d’euros,

tandis que les achats d’actifs pour 2020 se montent à 1 050 milliards

d’euros (les 870 milliards d’euros annoncés ces derniers jours auxquels il

convient d’ajouter les 20 milliards d’euros par mois annoncés en septembre

2019, soit 180 milliards d’euros additionnels).

[3] Fixée à 33% pour les obligations souveraines. Les

Pays-Bas et l’Allemagne sont au-dessus des 30% donc très proches de la limite,

tandis que la France et l’Italie sont autour des 20%, en raison d’une dette

publique plus élevée (en % du PIB).

[4] Pour information, au 30 janvier 2020, la Bundesbank

représentait 21,4%, la Banque de France 16,6% et la Banque d’Italie 13,8%.

[5] Ce mouvement est aussi observé sur les taux

américains qui ont augmenté de 0,5 point entre le 9 et le 17 mars après avoir

fortement baissé (passant de 1,6 % début février à un creux de 0,5 %

le 9 mars). Dans un contexte de marasme boursier, la baisse du rendement

souverain américain traduisait sans doute une réallocation des portefeuilles

des investisseurs pour des actifs jugés liquides et sûrs. La contagion mondiale

de l’épidémie et du ralentissement économique et la perspective d’un soutien

budgétaire massif du gouvernement américain pourrait expliquer le surajustement

des taux américains.

[6] « We are not here to

close spreads ».

[7] La répartition des achats de titres dans le cadre du

programme PSPP prévoit effectivement que ceux-ci soient déterminés en fonction

de la part des États

membres dans le capital de la BCE, ce qui signifie en pratique que la BCE

détient une proportion plus importante de titres allemands, puis français,

italiens…

[8] Voir Blot et Hubert (2019) pour une analyse des critiques qui avaient suivi les

mesures prises en septembre 2019.

[9] « monetary

policy has reached its limits ».

[10] Voir Corsetti, Kuester, Meier et Müller (2013).

[11] « an

ambitious and coordinated fiscal stance is now needed in view of the weakened

outlook ».

[12] Dans le cadre de l’OMT, la BCE s’engageait à acheter

les titres de dette à condition que les États adoptent un programme d’aide via le FESF / MES.

[13] Elle achète effectivement une part – du fait du poids

du PIB plus élevé de l’Allemagne – plus importante d’une dette moins élevée en

% du PIB. Cet argument est avancé et précisé dans Blot et Creel (2017).

[14] « To the extent that some self-imposed limits

might hamper action that the ECB is required to take in order to fulfil its

mandate, the Governing Council will consider revising them to the extent

necessary to make its action proportionate to the risks that we face. »