par Pierre Madec et Mathieu Plane

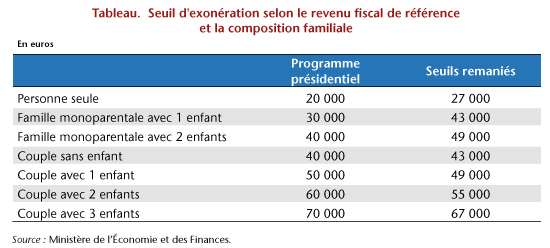

Dans un Policy brief OFCE publié en juin dernier dans le cadre de l’évaluation du programme présidentiel, nous analysions les conséquences de la réforme de la taxe d’habitation visant à exonérer 80% des ménages français, mesure proposée par le Président de la République lors de sa campagne électorale. Le 13 septembre, le ministre de l’Action et des Comptes publics présentait les modalités d’application de la mesure, quelque peu amendée lors des dernières semaines. Dans ce billet, nous proposons d’analyser l’impact de ces modifications.Initialement, la proposition visait à exonérer les ménages dont le revenu fiscal de référence est inférieur à 20 000 euros par an et par part fiscale. Les déclarations du ministre ont modifié ce seuil et les paramètres du nouveau mode de calcul s’écartent quelque peu du principe des « parts fiscales » (tableau 1).

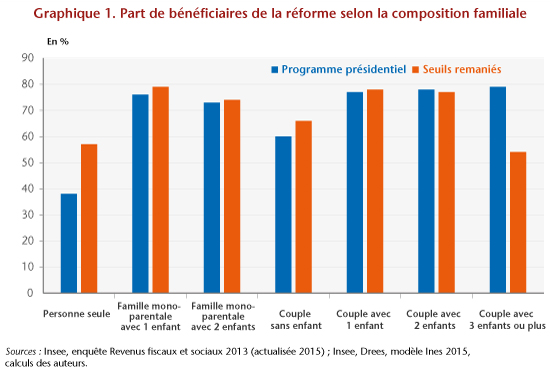

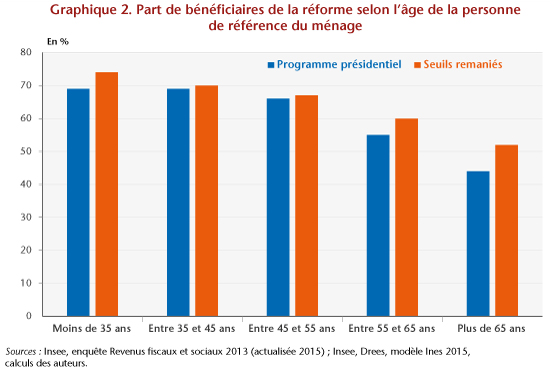

Ces modifications ont deux conséquences principales. D’une part, la mesure finalisée accroît globalement le nombre de ménages éligibles à l’exonération. Comme détaillé dans notre Policy brief daté du 26 juin 2017, la proposition initiale entraînait l’exonération totale de la taxe d’habitation pour 21 millions de ménages métropolitains, soit 74% de la population ; 4,5 millions étant d’ores et déjà dispensés de cette taxe. Les seuils modifiés élargissent le nombre de ménages exonérés puisqu’il atteindrait 22,2 millions, soit 78% des ménages, un objectif proche de celui affiché par le gouvernement. Si 1,8 million de ces ménages sont des personnes seules, les familles monoparentales (+64 000) et les couples sans enfant sont également plus nombreux à bénéficier de l’augmentation des seuils (+450 000) (graphique 1). Les retraités, les ménages les plus touchés par la hausse à venir de la CSG, sont bénéficiaires de l’évolution des seuils puisqu’ils représentent la moitié des nouveaux entrants dans le dispositif (+670 000) (graphique 2). A contrario, les couples avec enfants[1], du fait notamment de la prise en compte relativement défavorable des enfants, sont moins nombreux à être éligibles au dispositif d’exonération (- 400 000).

Augmentant massivement le nombre de bénéficiaires, la modification des seuils engendre un surcoût budgétaire non négligeable. Evalué à 9,4 milliards d’euros dans sa version initiale, l’exonération de la taxe d’habitation pour 80% des ménages devrait impacter au final les finances publiques de 10,3 milliards en 2020, la montée en charge de la mesure étant étalée sur trois ans. Le gain moyen pour les bénéficiaires devrait s’établir à 579 euros par ménage, soit légèrement supérieur au gain observé dans l’ancienne mouture (564€).

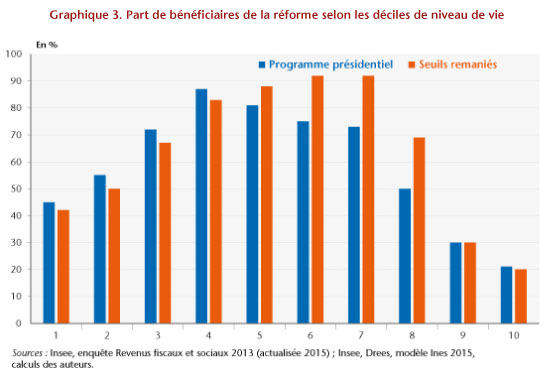

Globalement, la modification des critères d’éligibilité ne modifie pas les gains moyens par décile analysés lors de notre précédente évaluation. Malgré tout, les conséquences de la modification sont notables lorsque l’on observe le nombre de ménages bénéficiaires par décile de niveau de vie. La version précédente de la mesure était fortement ciblée sur les classes dites « moyennes ». Les ménages ayant un niveau de vie compris entre le 3e et le 7e décile concentraient à eux seuls 70% des bénéficiaires de la mesure. Sous l’effet de la hausse des seuils, des ménages plus aisés sont dorénavant éligibles à l’exonération (graphique 3). A contrario, les perdants sont à compter parmi les ménages du bas de la distribution de niveau de vie, ménages ayant plus de deux enfants. Ainsi, 1,7 million de ménages ayant un niveau de vie supérieur à la médiane sont dorénavant éligibles à l’exonération totale de la taxe d’habitation. Dans le même temps, 480 000 ménages au niveau de vie inférieur à la médiane sont exclus de l’exonération. Ce transfert s’expliquant intégralement par la nouvelle prise en compte de la composition des ménages.

[1] La part fiscale habituellement attribuée aux enfants est de 0,5 et le nombre d’unité de consommation (uc) s’élèvent habituellement à 0,3. Dans la mesure les uc implicites pour les enfants sont de 0,22 ; 0,44 à partir du troisième enfant.

Poster un Commentaire