par Henri Sterdyniak

Dans le cadre de la réforme des retraites, le gouvernement envisage de réduire l’assiette de la CSG-CRDS payé par les non-salariés, à la fois pour compenser la hausse des cotisations retraites et pour faire converger l’imposition des salariés et des non-salariés. Ces deux objectifs sont-ils compatibles ? Nous montrerons ici que non.

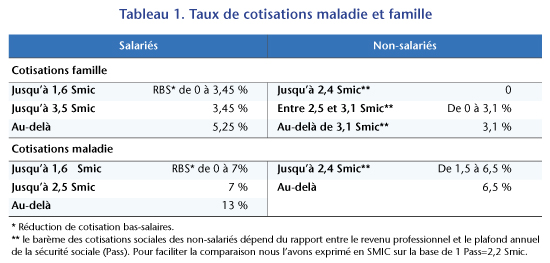

La comparaison des taux de cotisations sociales entre salariés et non-salariés est particulièrement délicate : les taux affichés diffèrent, mais aussi l’assiette (le salaire brut versus le revenu professionnel). Les barèmes de réduction des cotisations se font à des niveaux différents (tableau 1). Enfin les droits à prestations ne sont pas les mêmes. La comparaison a été rendue encore plus délicate par le remplacement de cotisations salariés, chômage et maladie de remplacement, par la CSG.

Actuellement, les cotisations sont basées sur le salaire brut pour les salariés, sur le revenu moins les cotisations (dit revenu professionnel) pour les non-salariés. La distinction cotisations salariales / cotisations patronales n’a guère de sens économique à long terme et repose sur des évolutions historiques. Les seules notions pertinentes sont celles de salaire extra-brut et de salaire net. Pour les non-salariés, cette distinction n’existe pas ; on calcule un revenu professionnel en soustrayant les cotisations et la CSG déductible du revenu global, ce qui a le défaut d’introduire une certaine circularité. La CSG-CRDS est basée sur le salaire brut pour les salariés, tandis qu’elle l’est sur le revenu global pour les non-salariés, incluant donc les cotisations. Le gouvernement envisage de réduire l’assiette de la CSG-CRDS pour les non-salariés pour compenser la hausse de leur cotisation retraite (article 21 du Projet de loi de réforme des retraites). Les cotisations des non-salariés comme leur CSG-CRDS seraient basées sur leur revenu après un abattement de 30 %. Ceci va-t-il dans le sens de la convergence des prélèvements ?

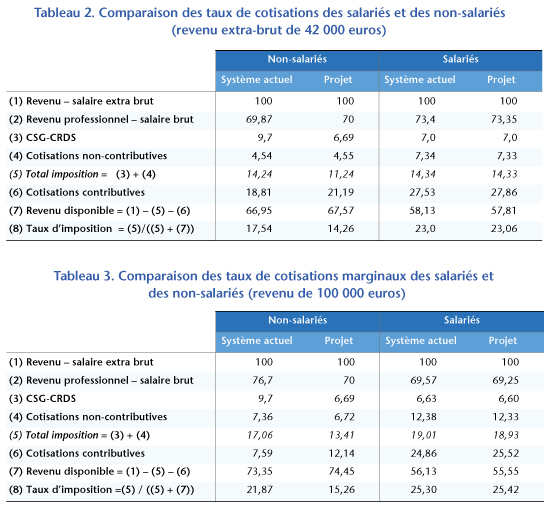

Nous allons comparer les cotisations portant sur un salarié et un membre d’une profession libérale, en assimilant le salaire extra-brut (y compris cotisations employeurs) des salariés et le revenu des professionnel (avant cotisations), ceci pour deux niveaux de revenu, moyen et supérieur : un salaire brut de 2 500 euros correspondant à un revenu de 42 000 euros pour le professionnel ; un salaire brut de 6 000 euros correspondant à un revenu de 100 000 euros pour le professionnel.

On peut d’abord constater que le rapport entre revenu professionnel et revenu, salaire brut et salaire extra-brut est proche de 70 %, actuellement, pour les deux niveaux de revenus, de sorte que la simplification envisagée par le gouvernement de fixer le revenu professionnel à 70 % du revenu pour les non-salariés n’induit pas d’effets majeurs.

Les tableaux 2 et 3 montrent qu’effectivement les non-salariés paient actuellement plus de CSG-CRDS que les salariés. Introduire un abattement de 30 % apparaît donc justifiable. Par contre, les cotisations non-contributives (maladie, famille, dépendance, logement, transport) sont nettement plus fortes pour les salariés. De sorte que globalement, les impositions ne rapportant pas de droits spécifiques ont un poids identique pour les salariés et les non-salariés (voir ligne 5 des tableaux) au niveau d’un revenu extra-brut de 42 000 euros (2 500 euros de salaire brut mensuel) et ont un poids plus élevé pour le salarié au niveau du revenu extra-brut de 100 000 euros (6 000 euros de salaire brut mensuel).

Les salariés paient actuellement plus de cotisations contributives que les non-salariés. Ceci est justifié puisqu’ils bénéficient de prestations chômage et accident du travail que n’ont pas les non-salariés ; ils bénéficient aussi de prestations retraites plus généreuses.

La réforme des retraites n’augmente guère les cotisations des salariés (la hausse est de 0,35 point en dessous du Pass, de 1,12 point au-dessus). Par contre, elle augmente fortement les cotisations des non-salariés (de 24,75 à 28,12 % en dessous du Pass, de 8,6 à 12,94 %, au-dessus). Comme le montrent les tableaux 2 et 3, la baisse envisagée de la CSG-CRDS, permet finalement de réduire le poids des cotisations sur les non-salariés (de 0,62 point pour le revenu moyen, de 1,1 point pour le revenu supérieur).

Ainsi, la hausse des cotisations contributives des non-salariés est compensée par une baisse de leurs impositions non-contributives (via la baisse de la CSG-CRDS, mais aussi la baisse de l’assiette des cotisations pour les plus hauts revenus), de sorte que l’écart se creuse avec les salariés. Or, les cotisations contributives ouvrent des droits dépendant des cotisations, tandis que la CSG-CRDS comme les cotisations non-contributives sont des prélèvements qui n’ouvrent aucun droit et qui doivent donc être les mêmes entre contribuables à revenu donné. En fait, les écarts de taux d’imposition se creusent : de 5,46 à 8,8 points (revenu moyen) ; de 3,43 à 10,16 points (haut revenu). Cela ne va pas dans le sens de la convergence.

Par ailleurs, la mesure de rééquilibrage se traduit par une baisse des ressources de la CSG-CRDS au détriment de l’équilibre financier des branches de la Sécurité sociale, autres que la retraite.

Au total, le souci de ne pas augmenter des cotisations des non-salariés écarte de l’objectif d’équité entre non-salariés et salariés. On peut estimer qu’il est nécessaire de soutenir les non-salariés, dont l’activité est souvent fragile. On peut estimer, en sens inverse, que la baisse de la CSG sur les non-salariés devrait s’accompagner, dans un souci de neutralité, d’une hausse de leurs cotisations maladie et famille, en particulier pour les hauts revenus.

Poster un Commentaire