par Christophe Blot et Caroline Bozou

La Réserve Fédérale et la Banque Centrale Européenne ont toutes les deux annoncé, respectivement en août 2020 et le 8 juillet 2021, des changements de leur stratégie de politique monétaire incluant en particulier une révision de leur cible d’inflation. La stratégie de politique monétaire permet aux banques centrales d’expliciter leur vision du mandat et la stratégie qu’elles mettent en œuvre pour atteindre leur objectif. Ces événements sont relativement importants car ils permettront de fonder les décisions de politique monétaire futures. La Réserve fédérale et la BCE ont fait évoluer leur définition de l’objectif de stabilité des prix afin de rendre la cible plus transparente et mieux comprise par le public. Ces décisions devraient permettre un meilleur ancrage des anticipations d’inflation. Qu’en est-il quelques mois après ces annonces ?

Bien que la justification des deux banques centrales soit identique, les stratégies annoncées sont différentes. Dans sa révision, la Reserve fédérale n’a pas modifié sa cible d’inflation, toujours fixée à 2 %, mais a précisé qu’elle chercherait à atteindre cette cible en moyenne. Ce changement de formulation reflète le passage d’une stratégie dite de ciblage d’inflation (Inflation targeting, IT) à une stratégie de ciblage d’inflation en moyenne (Average inflation targeting, AIT). L’objectif de cette stratégie est de compenser les périodes de sous-ajustement de l’inflation de telle sorte qu’après un choc négatif, la banque centrale cherche à atteindre une inflation supérieure à 2 %. Dit autrement, la Réserve fédérale ne durcirait pas trop rapidement sa politique monétaire (ou maintiendrait une politique monétaire expansionniste) si une amélioration conjoncturelle ou un choc positif (prix de l’énergie) pousse l’inflation au-dessus de la cible. La prudence manifestée par le FOMC (Federal Open-market Committee), malgré la poussée inflationniste observée depuis mars 2021, reflète en partie cette modification de la stratégie. D’une part la Réserve fédérale considère que le choc actuel est temporaire. D’autre part, il est cohérent de ne pas durcir trop fortement la politique monétaire malgré une inflation qui dépasse 2 % depuis plusieurs mois afin de compenser le sous-ajustement observé au cours des années précédentes[1].

Quant à la BCE, elle considère désormais que la stabilité des prix correspond à une inflation égale à 2 %. Rappelons qu’il s’agit d’une cible que la banque centrale souhaite atteindre à moyen terme. En effet, la politique monétaire n’a aucun effet sur l’inflation courante. Il n’est donc pas pertinent de réagir à un choc ponctuel sur l’inflation. La banque centrale est cependant censée réagir dès lors qu’elle anticipe que le choc est durable et qu’il y a un risque que l’inflation dépasse la cible à un horizon de moyen terme[2]. Selon la formulation précédente, l’objectif était d’atteindre une inflation « inférieure mais proche » de 2 %. Cette définition datant de 2003 manquait de clarté puisque l’on pouvait considérer qu’un taux d’inflation de 1,7 %, 1,8 % ou 1,9 % correspondait bien à une inflation proche mais inférieure à 2 %. En outre, cette définition de la stabilité des prix créait une forme d’asymétrie. Une inflation légèrement inférieure à 2 % était effectivement conforme à la cible alors qu’une inflation légèrement supérieure à 2 % ne l’était pas[3]. Dit autrement, une telle définition suggérait une réaction de la BCE en cas de déviation positive mais pas nécessairement en cas de déviation négative. La révision de la BCE clôt également le débat sur la symétrie et la quantification précise de la cible d’inflation.

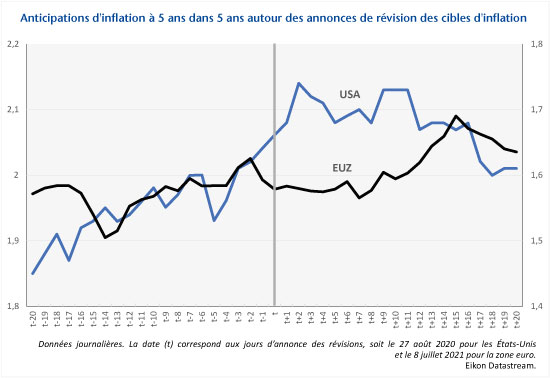

Dans une Étude Spéciale récemment publiée dans le dossier de prévisions 2021-2022, nous évaluons comment l’annonce de ces révisions a été perçue et si elle a modifié la formation des anticipations des agents privés telles que mesurées par un indicateur de marché[4]. Notre analyse montre qu’au moment de l’annonce, l’inflation anticipée mesurée par les marchés a baissé dans la zone euro mais augmenté aux États-Unis (graphique). Au-delà de l’effet d’annonce, nos résultats indiquent que la décision de la BCE n’aurait pas significativement modifié la dynamique des anticipations de marché telles qu’elles sont mesurées par les marchés financiers. Il est frappant de constater que l’effet de la révision de la stratégie de la Réserve fédérale semble plus significatif que celui de la BCE. Le faible effet des annonces de révisions de la cible d’inflation, notamment en zone euro, pourrait suggérer différents éléments. Tout d’abord, il se peut que les annonces de la BCE aient simplement officialisé un élément qui avait déjà été intégré par les marchés financiers avant l’annonce de révision de la cible d’inflation (Reichlin et al., 2021) ou que les marchés financiers avaient anticipé une révision plus importante de la cible[5]. D’autre part, la différence d’effets entre la zone euro et les États-Unis pourrait être liée aux caractéristiques de la réforme. Ainsi, l’annonce d’une cible symétrique produirait moins d’effets que l’annonce d’une cible en moyenne (AIT) dans le temps parce que la seconde introduit des phénomènes de compensation : la banque centrale ne doit pas seulement se soucier des déviations à venir de l’inflation à sa cible mais aussi des déviations passées.

[1] Les dernières annonces de politique monétaire prévoient une diminution des achats d’actifs. Par ailleurs, les dernières projections des membres du FOMC du 15 décembre suggèrent 3 hausses de taux en 2022 contre une seule lors de la réunion de septembre.

[2] Etant donné les délais de transmission de la politique monétaire, cet horizon est au moins d’un an. Ainsi, dans ses dernières prévisions annoncées le 16 décembre, la BCE anticipe certes une inflation de 3,2 % en 2022, mais un retour sous la cible de 2 % en 2023. Etant donné la reprise moins rapide en zone euro qu’aux États-Unis, la BCE augmentera ses taux probablement plus tard que la Réserve fédérale.

[3] Notons par ailleurs qu’un dépassement de la cible d’inflation n’entraîne pas une réaction automatique de la banque centrale. La BCE est censée réagir dès lors que l’inflation menace l’objectif à moyen terme. Une réaction systématique à des chocs ponctuels provoquerait une forte volatilité des taux d’intérêt qui serait déstabilisante pour l’économie.

[4] L’inflation à 5 ans dans 5 ans.

[5] Ils pouvaient par exemple anticiper que la BCE s’orienterait également vers une stratégie de cible d’inflation moyenne ou qu’elle annoncerait une cible d’inflation plus élevée ou bien encore l’adoption d’une bande autour de la cible. Ces différentes options sont discutées plus en détails dans Blot, Bozou et Creel (2021).