par le Département Analyse et Prévisions, sous la direction de Eric Heyer et de Xavier Timbeau

Ce texte résume les Perspectives économiques 2015-2016 de l’OFCE pour la zone euro et le reste du monde.

Alors que la zone euro était jusqu’à présent restée à l’écart de la reprise mondiale, la conjonction de facteurs favorables (baisse du prix du pétrole et dépréciation de l’euro) permettront l’enclenchement d’une dynamique de croissance plus soutenue et partagée par l’ensemble des pays de l’Union. Ces facteurs interviennent au moment où la consolidation budgétaire, massive et synchronisée, qui avait poussé la zone euro à nouveau en récession en 2011, s’atténue. Les freins à la croissance se lèvent progressivement si bien qu’en 2015 et 2016 le PIB devrait progresser de respectivement 1,6 % et de 2 %, ce qui permettra une réduction du chômage de 0,5 point par an. La zone euro serait donc cette fois-ci engagée sur la voie de la reprise. Pourtant, avec un taux de chômage de 10,5 % à la fin 2016, la situation sociale resterait précaire et la menace déflationniste serait encore présente.

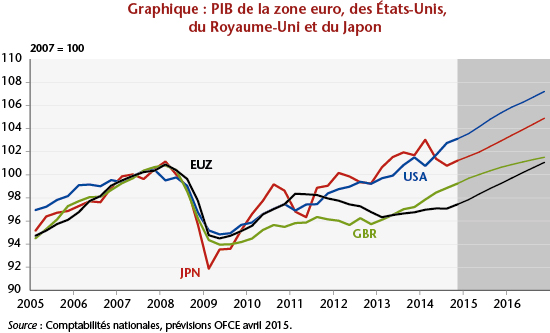

Le choc de demande attendu

Après l’épisode de soutien à la croissance par des politiques budgétaires expansionnistes pendant la Grande Récession de 2008-2009, les pays de la zone euro ont rapidement inversé l’orientation de la politique budgétaire qui est devenue restrictive. Si les Etats-Unis ont également fait le choix de la réduction des déficits budgétaires, les effets de la consolidation y furent moindres. D’une part, le choc de demande négatif à l’échelle de la zone euro fut amplifié par la synchronisation de l’épisode de consolidation. D’autre part, dans un contexte d’endettement public croissant, l’absence de solidarité budgétaire entre les pays a ouvert la brèche aux attaques spéculatives, ce qui a poussé les taux souverains, puis les taux bancaires ou de marché aux agents non-financiers, à la hausse. La zone euro fut ainsi plongée dans une nouvelle récession à partir de 2011 alors que la dynamique de croissance se poursuivait globalement dans les autres pays avancés (graphique). Cet épisode de consolidation et de tensions financières a pris fin progressivement. En juillet 2012, la BCE prenait l’engagement de soutenir l’euro ; l’austérité budgétaire a été atténuée en 2014 et les Etats membres se sont entendus sur un projet d’Union bancaire qui a officiellement débuté en novembre 2014 avec les nouveaux pouvoirs en matière de supervision bancaire confiés à la BCE. Il ne manquait donc à la zone euro qu’une étincelle qui permettrait l’allumage du moteur de la croissance. Le transfert de pouvoir d’achat aux ménages opéré par la baisse du prix du pétrole – de l’ordre d’un point de PIB si la baisse du prix du pétrole se maintient jusqu’en octobre 2015 – représente ce choc de demande positif, qui plus est sans conséquence budgétaire. Le seul coût induit par ce choc résulte de la baisse de revenu dans les pays producteurs de pétrole qui les conduira à moins importer dans les trimestres à venir.

A ce choc de demande interne, s’ajoutera dans la zone euro un choc de demande externe. L’annonce d’un plan d’assouplissement quantitatif dans la zone euro constitue en effet le deuxième facteur accélérateur de croissance. Ce plan, par lequel la BCE devrait acheter pour plus de 1 000 milliards d’euros de titres, au rythme de 60 milliards par mois jusqu’en septembre 2016, va amplifier la baisse des taux souverains mais surtout provoquer une réallocation des portefeuilles d’actifs et faire (encore) baisser l’euro. Les investisseurs, à la recherche d’un rendement plus élevé, vont se reporter sur les titres émis en dollars et ce d’autant plus que la perspective d’un resserrement monétaire graduel aux Etats-Unis améliore les perspectives de rendement outre-Atlantique. La hausse du dollar entraînera avec elle celle des monnaies des pays asiatiques, ce qui renforcera l’avantage compétitif de la zone euro, au détriment cette fois-ci des Etats-Unis et de certains pays émergents. Il est cependant peu probable que la fragilité induite par le contre-choc pétrolier et par la baisse de l’euro dans ces pays et dans les pays producteurs de pétrole ne remette en cause les effets positifs attendus dans la zone euro. Au contraire, ils seront aussi les vecteurs d’un rééquilibrage de la croissance dont avait besoin la zone euro.

Le bouclage de ce scénario de croissance viendra de l’investissement. L’anticipation d’une demande accrue lèvera les dernières réticences au lancement de projets d’investissement dans un contexte où les conditions de financement sont, dans l’ensemble, très favorables et en très nette amélioration dans les pays où les contraintes de crédit avaient fortement pesé sur la croissance.

Le cercle vertueux de la croissance va donc pouvoir s’enclencher. Tous les signaux devraient passer au vert : amélioration du pouvoir d’achat des ménages par l’effet pétrole, gain de compétitivité par la baisse de l’euro, accélération de l’investissement et in fine de la croissance et de l’emploi.

Une reprise fragile ?

Si les éléments qui soutiennent la croissance de la zone euro ne sont pas de simples hypothèses sur le futur mais résultent bien de facteurs tangibles dont les effets vont se faire sentir progressivement, il n’en demeure pas moins qu’ils sont en partie fragiles. Ainsi, la baisse du prix du baril de pétrole n’est sans doute pas pérenne. Le prix d’équilibre du baril de pétrole se situe plus près de 100 dollars que de 50 dollars et, à terme, il faut s’attendre à une remontée des prix de l’énergie : ce qui joue positivement aujourd’hui pourrait interrompre le mouvement de reprise demain. La baisse de l’euro semble plus durable ; elle devrait se prolonger au moins jusqu’à la fin de l’assouplissement quantitatif de la BCE annoncée au plus tôt en septembre 2016. L’euro ne devrait cependant pas baisser en-deçà de 0,95 dollar pour un euro. Les délais de transmission des variations de taux de change aux volumes échangés permettront toutefois à la zone euro de profiter en 2016 d’un gain de compétitivité.

Il faut également souligner qu’un scénario de sortie de la Grèce de la zone euro pourrait aussi mettre un coup d’arrêt à la reprise naissante. Les pare-feux mis en place au niveau européen pour réduire ce risque devrait limiter la contagion, du moins tant que le risque politique n’a pas pris corps. Il sera difficile en effet à la BCE de soutenir un pays dans lequel un parti plaidant explicitement pour la sortie de la zone euro est aux portes du pouvoir. La contagion que l’on croit éteinte pourrait alors se rallumer et rouvrir la crise des dettes souveraines en zone euro.

Enfin, les contraintes du Pacte de stabilité ont été décalées, de façon à laisser plus de temps aux Etats membres, et en particulier la France, pour revenir vers la cible de 3 %. Elles ne sont donc pas levées et devraient prochainement se renforcer dès lors qu’il s’agira d’évaluer les efforts budgétaires faits par les pays pour réduire leur dette.