par Bruno Ducoudré et Eric Heyer

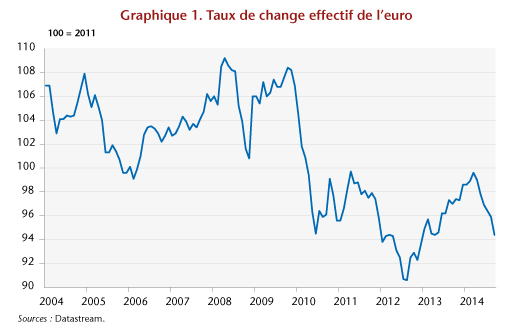

Pendant près de deux ans, entre le milieu de l’année 2012 et 2014, l’euro s’est apprécié face aux principales monnaies du monde. En s’établissant à 1,39 dollar en mai 2014, l’euro avait vu sa valeur augmenter depuis juillet 2012 de plus de 12 % face au dollar. Au cours de la même période, la monnaie européenne s’était appréciée de 44 % par rapport au yen et de plus de 3 % face à la livre sterling.

Depuis le mois de mai 2014, cette tendance s’est inversée : après s’être apprécié de près de 10 % entre mi-2012 et mi-2014, le taux de change effectif réel de l’euro, qui pondère les différents taux de change en fonction de la structure du commerce de la zone euro, s’est ainsi déprécié de 5,2 % au cours du dernier semestre (graphique 1). De fait, en quelques mois, la monnaie européenne s’est dépréciée de près de 10 % par rapport au dollar, de plus de 3 % par rapport au yen et de 4 % par rapport à la monnaie britannique. Concernant le taux de change avec cette dernière, la baisse a débuté en août 2013 et s’élève à plus de 9 % aujourd’hui. Nous prévoyons par ailleurs la poursuite de la dépréciation de l’euro d’ici le début de l’année 2015, avec un taux de change de la monnaie unique qui se déprécierait pour atteindre 1,2 dollar dès le deuxième trimestre 2015.

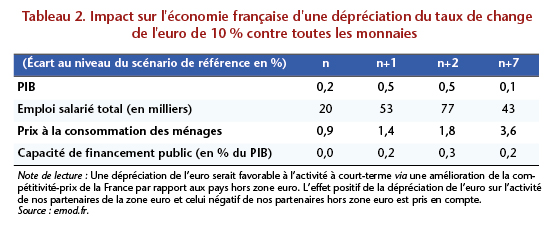

De nombreux acteurs et spécialistes du monde économique voient dans cette baisse de l’euro la possibilité de sortir du piège de la déflation qui menace aujourd’hui la zone euro. Face à une croissance atone en zone euro et à un taux d’inflation qui baisse dangereusement, l’annonce par la BCE d’un programme d’assouplissement quantitatif indique ainsi sa volonté de déprécier l’euro face aux autres monnaies pour soutenir la croissance européenne et atteindre son objectif d’inflation[1]. Le gouvernement français attend lui aussi beaucoup d’une dépréciation de l’euro[2]. La Direction Générale du Trésor[3] considère qu’une baisse de 10 % du taux de change effectif de l’euro (contre toutes monnaies) permettrait la première année d’accroître notre PIB de 0,6 point, de créer 30 000 emplois, de réduire le déficit public de 0,2 point de PIB et d’augmenter les prix à la consommation de 0,5%.

La relance de la croissance à court terme en zone euro via une dépréciation du taux de change effectif de l’euro permettrait aussi de limiter les politiques non coopératives de désinflation compétitive menées dans le sud de l’Europe (Grèce, Espagne, Portugal). Alors que les pays européens commercent majoritairement les uns avec les autres et se concurrencent fortement sur les marchés d’exportation, la recherche de gains de compétitivité via une politique de désinflation ne peut qu’échouer en zone euro si tous les pays adoptent la même stratégie. C’est cependant cette stratégie qu’a choisi la Commission Européenne, en poussant les pays en crise à réformer leurs marchés du travail pour réduire les coûts salariaux. Dès lors, la dépréciation de l’euro est une condition nécessaire pour accompagner les réformes structurelles en Europe et soutenir la demande[4] alors que les politiques budgétaires d’austérité l’affaiblissent par ailleurs.

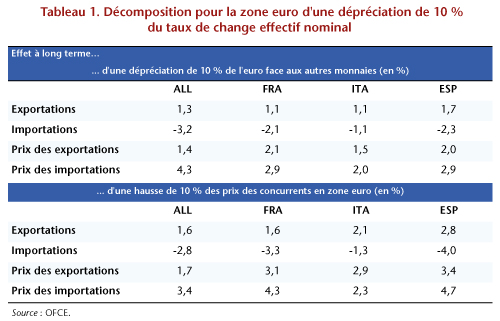

Dans une étude récente, nous avons tenté d’évaluer les effets à attendre de cette dépréciation de l’euro. Nous nous sommes intéressés non pas aux raisons des variations de l’euro (différentiel de performances, comportement des banques centrales) mais à ses incidences macroéconomiques (impact sur le PIB, sur les prix et sur l’emploi notamment). Afin d’évaluer la sensibilité des exportations à la compétitivité-prix pour six grands pays de l’OCDE (France, Allemagne, Italie, Espagne, États-Unis, Royaume-Uni), nous avons estimé de nouvelles équations du commerce extérieur en distinguant au sein de la zone euro le commerce intra-zone et le commerce extra-zone euro. Les élasticités obtenues sont cohérentes avec la littérature existante sur le sujet. L’estimation conjointe des équations de volumes et de prix d’exportations et d’importations s’avère nécessaire : elle permet d’obtenir un effet bouclé en équilibre partiel d’une variation du taux de change effectif sur les volumes d’importations et d’exportations. La prise en compte des comportements de marge des importateurs et des exportateurs tend en effet à limiter l’effet d’une variation du taux de change effectif sur les volumes d’importations et d’exportations lorsque ceux-ci ont un faible pouvoir de marché. Il ressort des simulations qu’au sein de la zone euro, l’Espagne aurait le plus à gagner d’une dépréciation du taux de change de l’euro face aux autres monnaies, mais aussi d’une politique de désinflation compétitive (cas où les prix d’exportation de l’Espagne croissent moins vite que les prix d’exportation de ses concurrents en zone euro)(tableau 1).

Pour l’économie française, nous avons aussi effectué une analyse plus fine grâce à l’utilisation du modèle macroéconomique de l’OFCE emod.fr, l’objectif étant de comparer nos résultats à ceux obtenus par la DG Trésor à l’aide du modèle Mésange.

Nos résultats montrent qu’une dépréciation de 10 % l’euro face à l’ensemble des monnaies entraîne un gain de compétitivité-prix à l’exportation pour la France vis-à-vis du reste du monde. Les autres pays de la zone euro bénéficient du même gain de compétitivité sur l’ensemble des marchés à l’exportation. Dans ce cas, l’effet sur l’activité serait de +0,2% la première année et de +0,5% au bout de trois ans. Hors effet dû à la modification de la compétitivité-prix, la hausse de demande adressée entraînée par le regain d’activité chez nos partenaires européens serait globalement compensée par la baisse de demande adressée à la France par le reste du monde. Sur le marché du travail, une telle dépréciation entraînerait la création de 20 000 emplois la première année de 77 000 emplois au bout de 3 ans. Le solde public de son côté s’en trouverait amélioré de 0,3 point de PIB à l’horizon de 3 ans (tableau 2).

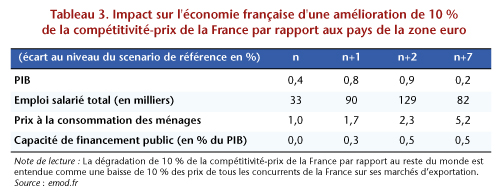

Enfin, nous avons simulé l’effet d’une hausse de 10% des prix des concurrents de la zone euro sur l’ensemble des marchés à l’exportation de la France. Cette amélioration de 10% de la compétitivité-prix vis-à-vis des autres pays de la zone euro aurait un effet positif sur l’activité via une hausse des exportations, de l’investissement et de l’emploi (tableau 3). L’effet sur l’activité serait de +0,4% la première année, et de +0,9% au bout de trois ans. Il serait nul au bout de 10 ans. Près de 130 000 emplois seraient créés à l’horizon de 3 ans et le déficit public s’allègerait de 0,5 point de PIB à cet horizon.

[1] Voir C. Blot et F. Labondance, « Pourquoi un taux d’intérêt négatif ? », Blog de l’OFCE, 23 juin 2014.

[3] Rapport Economique Social et Financier du PLF 2014.