par Xavier Timbeau

Ce texte résume les prévisions d’octobre 2012 de l’OFCE

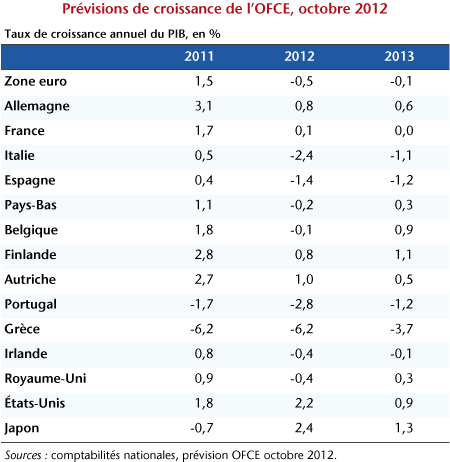

L’année 2012 s’achève et les espoirs d’une sortie de crise sont, cette fois, bien déçus. Après une année 2012 marquée par la récession, la zone euro connaîtra une nouvelle année catastrophique en 2013 (-0,1 % de croissance du PIB en 2013 après -0,5 % en 2012, selon nos prévisions, voir tableau). Le Royaume-Uni n’échappe pas à cette évolution et s’enfonce un peu plus dans la crise (-0,4 % en 2012, 0,3 % en 2013). Au-delà des chiffres de croissance de l’activité, ce sont les évolutions du chômage qui rappellent la gravité de la situation. A l’exception de l’Allemagne et quelques autres pays développés, aucune économie occidentale n’échappe à la persistance d’un chômage élevé, voire en progression comme en zone euro (le taux de chômage atteindrait 12 % en 2013 en zone euro au lieu de 11,2 % au deuxième trimestre 2012). Or, la persistance du chômage entraîne une dégradation de la situation de ceux qui ont perdu leur emploi, et qui, pour certains, basculant dans la catégorie des chômeurs de longue durée, doivent faire face à l’épuisement de leurs droits à indemnisation. Bien que connaissant une croissance de l’activité plus favorable que celle de la zone euro, le marché du travail aux Etats-Unis illustre bien une économie américaine engluée dans la Grande Récession.

Cette catastrophe, dont la zone euro est l’épicentre, est-elle du genre des événements imprévisibles ? Une fatalité qu’il nous faudrait accepter et dont il faudrait se préparer à supporter les conséquences ? Non, en réalité, le retour en récession découle d’un diagnostic erroné et de l’incapacité des institutions européennes à faire face rapidement à la logique de la crise. Cette nouvelle plongée est le résultat des politiques d’austérité massives, surdimensionnées, dont les impacts ont été sous-estimés. En voulant à tout prix et en urgence restaurer l’équilibre des finances publiques et la crédibilité de la gestion économique de la zone euro, on aboutit à la démonstration inverse. Pour sortir de cette ornière, il faudra un renversement de la politique économique en Europe.

La difficulté de la situation actuelle trouve sa source dans le creusement des déficits publics et le gonflement des dettes publiques qui atteignent en 2012 des niveaux record. Rappelons que ces déficits et ces dettes publics ne sont pas la cause de la crise de 2008-2009 mais une conséquence. Pour interrompre la spirale récessive de 2008-2009, les gouvernements ont laissé jouer les stabilisateurs automatiques, mis en œuvre des plans de relance et de soutien au secteur financier et socialisé une partie des dettes privées qui menaçaient de déstabiliser l’ensemble de la finance mondiale. C’est cela qui a provoqué des déficits publics. C’est pour mettre un terme à la chute libre que l’on s’est résolu à la socialisation du problème.

Le retour en récession découle ainsi de la difficulté à soutenir cette socialisation des dettes privées. En effet, en zone euro, chaque pays doit faire face au financement de son déficit sans le contrôle de sa monnaie. La conséquence est immédiate : un concours de beauté des finances publiques les plus rigoureuses s’instaure entre les pays de la zone euro. Chaque agent économique européen cherche légitimement le support le plus fiable pour ses actifs et trouve le plus grand attrait aux titres de dette publique allemande. Les autres pays se trouvent dès lors menacés à plus ou moins long terme, ou immédiatement, d’une sanction directe : l’assèchement du financement par le marché. Pour attirer les capitaux, ils doivent alors accepter une hausse des taux d’intérêt et entreprendre dans l’urgence une purge de leurs finances publiques. Mais ils courent après une soutenabilité qui disparaît avec la récession, quand ils cherchent à la trouver par la restriction.

Pour les pays qui ont la maîtrise de leur politique monétaire, comme les Etats Unis ou le Royaume Uni, la situation est différente. En effet, l’épargne nationale s’expose au risque de change si elle est tentée de fuir vers d’autres pays. En outre, la banque centrale apporte la garantie de dernier ressort. L’inflation pourrait s’ensuivre, mais, quoi qu’il en soit, un défaut de paiement sur la dette publique est inenvisageable. Au contraire, dans la zone euro, cette perspective devient possible et le seul refuge à court terme est l’Allemagne, puisqu‘elle sera le dernier pays à s’écrouler. Elle s’écroulera irrémédiablement elle aussi quand tous ses partenaires se seront écroulés.

La solution à la crise de 2008-2009 a donc consisté à socialiser des dettes privées devenues insoutenables après l’éclatement des bulles spéculatives. Pour la suite, la solution consiste à résorber ces dettes désormais publiques sans engendrer la panique que l’on était parvenu à contenir à l’été 2009. Deux conditions sont nécessaires. La première est d’apporter la garantie qu’il n’y aura de défaut sur aucune dette publique, ni partiel, ni complet. Cette garantie ne peut être donnée en zone euro que par une forme de mutualisation des dettes publiques. Le dispositif annoncé par la BCE en septembre 2012, l’OMT (Outright Monetary Transaction), permet d’envisager une telle mutualisation. Il se heurte cependant à une possible contradiction. Il conditionne en effet le rachat des titres de dettes (et donc leur mutualisation par le biais du bilan de la BCE) à l’acceptation d’un plan d’assainissement des finances publiques. Or l’Espagne, qui a besoin de ce dispositif pour échapper à la pression des marchés, ne veut pas entrer à n’importe quelles conditions dans l’OMT. Relâcher la pression des marchés ne vaut que si cela autorise à sortir du cercle vicieux de l’austérité.

Car à l’impréparation des institutions européennes à une crise financière s’est ajoutée une erreur d’appréciation quant au fonctionnement des économies. Le cœur de cette erreur est l’évaluation erronée de la valeur des multiplicateurs qui permet de mesurer l’impact des politiques d’assainissement des finances publiques sur l’activité. En sous-estimant les multiplicateurs budgétaires, les gouvernements européens ont cru pouvoir rétablir rapidement et sans dommage l’équilibre de leurs finances publiques par une restriction rapide et violente. Influencés par une abondante littérature économique qui pouvait même laisser croire qu’une austérité pouvait être source de croissance, ils se sont engagés dans un programme de restriction budgétaire sans précédent.

Cependant, aujourd’hui, comme l’illustrent les spectaculaires révisions du FMI ou de la Commission européenne, les multiplicateurs budgétaires seraient bien plus importants, parce que les économies connaissent des situations de chômage involontaire prolongées. Un faisceau d’éléments empiriques converge dans ce sens, de l’analyse des erreurs de prévisions au calcul des multiplicateurs à partir des performances constatées en 2011 ou estimées en 2012 (voir les textes complets de notre prévision d’octobre 2012). Aussi estimons-nous le multiplicateur pour l’ensemble de la zone euro en 2012 à 1,6, soit une évaluation comparable à celles établies pour les Etats Unis et le Royaume Uni.

Ainsi, la seconde condition au rétablissement des finances publiques réside dans une estimation réaliste de l’effet multiplicateur. Plus le multiplicateur est élevé, plus une restriction budgétaire a un fort effet sur les finances publiques, et, en conséquence, un faible effet sur la réduction du déficit public. C’est de cette mauvaise combinaison que résulte la débâcle par l’austérité qui compromet la perspective du retour à l’équilibre des finances publiques. L’Espagne illustre à nouveau parfaitement cette implacable logique menée jusqu’à l’absurde d’une économie où un quart de la population active est sans emploi et qui risque la désintégration politique comme sociale.

Mais l’existence d’un multiplicateur élevé indique également la marche à suivre pour sortir du cercle vicieux de l’austérité. Il faut, au lieu de chercher à réduire à court terme à n’importe quel coût le déficit public, laisser l’économie revenir dans une zone de fonctionnement où les multiplicateurs sont plus faibles en retrouvant leur configuration usuelle. Il s’agit donc de reporter l’ajustement budgétaire à un moment où le chômage sera significativement réduit pour que la restriction budgétaire puisse produire son effet.

Reporter l’ajustement à plus tard suppose que la pression des marchés soit contenue par une banque centrale qui apporte la garantie nécessaire à la dette publique. Cela suppose également que les taux d’intérêt sur cette dette publique soient les plus bas possibles pour faire participer financièrement les parties prenantes qui bénéficieront in fine de la soutenabilité des finances publiques. Cela suppose également en zone euro que la mutualisation des dettes publiques soit associée à une forme de contrôle sur la soutenabilité dans le long terme des finances publiques de chacun des Etats membres, autrement dit, d’un abandon partiel d’une souveraineté nationale devenue inopérante, au profit d’une souveraineté supranationale, seule à même de dégager des marges de manœuvre nouvelles qui permettent de sortir de la crise.