par Christophe Blot

Avec le retour de l’inflation en 2021, l’attention se focalise sur les banques centrales dont le mandat est axé sur la stabilité des prix. Entre le 15 et le 17 décembre 2021, la Réserve fédérale, la Banque d’Angleterre (BoE), la Banque centrale européenne (BCE) et la Banque du Japon (BoJ) ont tenu leur dernière réunion de politique monétaire de l’année 2021. Quels enseignements peut-on tirer de ces réunions quant à la politique d’achat d’actifs et l’orientation de la politique monétaire en 2022 ? Faut-il s’attendre à une hausse rapide des taux d’intérêt ? Malgré l’incertitude qui subsiste sur l’évolution de la pandémie et ses conséquences sur l’activité au premier semestre 2022, les banques centrales ont progressivement révisé leur appréciation de la situation face à l’augmentation de l’inflation. Elles considèrent désormais que le choc inflationniste se prolongera en 2022. Partant de ce constat, les anglais ont été les premiers à tirer puisque la BoE a annoncé une première hausse de son taux directeur. La Réserve fédérale devrait suivre en 2022 présageant donc d’un début de normalisation. Quant à la BCE, malgré l’arrêt d’un programme d’achats d’actifs spécifique à la crise sanitaire, la normalisation de la politique monétaire n’est pas encore envisagée. Dans tous les cas, la dernière réunion ne suggère pas de hausse de taux en 2022 dans la zone euro.

Les banques centrales révisent à la hausse l’inflation anticipée

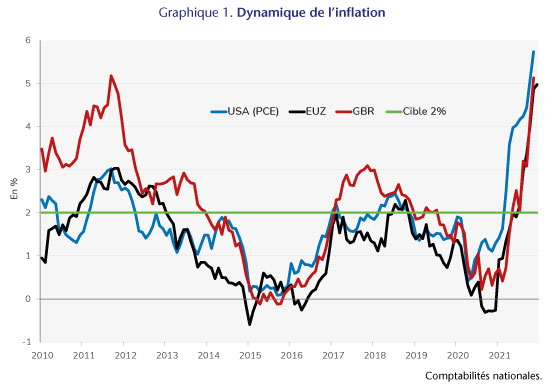

La flambée récente des prix dans l’ensemble des pays industrialisés et émergents s’explique en grande partie par le rebond du prix de l’énergie et de nombreuses matières premières en lien avec les effets de la crise sanitaire sur la situation économique mondiale en 2020 et 2021[1]. Cette situation fait suite à une longue période caractérisée par une faible inflation et qui avait poussé les banques centrales à fixer leur taux d’intérêt à un niveau très bas et à mettre en œuvre des politiques monétaires non-conventionnelles via notamment des politiques d’achats d’actifs. Ces politiques, qui se sont traduites par une forte augmentation de leur bilan, visaient à réduire les taux de long terme[2]. Or, la stabilité des prix est un élément primordial du mandat des banques centrales. Il est donc naturel que les tensions inflationnistes récentes posent la question de leur réaction et d’un éventuel durcissement de l’orientation de la politique monétaire puisque l’inflation se situe nettement au-dessus de la cible de 2 % généralement retenue par les banques centrales pour juger de la stabilité des prix[3]. En effet, en décembre 2021, le glissement annuel de l’indice des prix à la consommation a atteint 5 % en zone euro et 5,1 % au Royaume-Uni en novembre (graphique 1). Aux États-Unis, le déflateur des prix à la consommation – indicateur suivi par la Réserve fédérale – progressait de 5,7 %, niveau qui n’avait pas été observé depuis le début des années 1980[4]. Au-delà de l’effet lié au prix de l’énergie, les indices sous-jacents affichent également une progression. Dans la zone euro, le glissement annuel est en effet passé de 0,4 % en décembre 2020 à 2,7 % un an plus tard tandis qu’aux États-Unis, le sous-jacent du déflateur de la consommation atteignait 4,7 % en novembre[5].

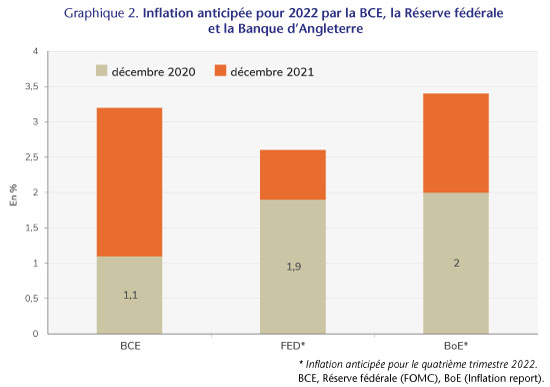

Alors que les banques centrales ne s’étaient initialement pas vraiment inquiétées du phénomène qu’elles jugeaient temporaire, force est de constater qu’elles ont progressivement revu leur jugement, ce qui s’est traduit par des révisions à la hausse de leurs anticipations d’inflation pour 2022 (graphique 2). Ainsi, les projections d’inflation qui avaient été communiquées par le FOMC (Federal Open Market Committee) en décembre 2020 pour la fin de l’année 2022 étaient de 1,9 %. Un an plus tard, l’inflation anticipée pour le quatrième trimestre 2022 atteint 2,6 %. La révision est aussi marquée pour la BCE avec une anticipation d’inflation qui est passée de 1,1 % en décembre 2020 à 3,2 % – pour l’ensemble de l’année – selon les dernières projections de décembre 2021[6]. Les tensions seraient certes toujours temporaires puisque les trois banques centrales envisagent une inflation plus proche de la cible pour 2023[7]. Il n’en demeure pas moins que dans un contexte de reprise mais aussi d’incertitude sur les effets du nouveau variant Omicron, les banques centrales se retrouvent face à un dilemme. Doivent-elles contrer ces tensions inflationnistes en durcissant l’orientation de la politique monétaire ? Même si le rebond de l’inflation est temporaire, l’inflation serait nettement au-dessus de leur cible pendant quelques mois, ce qui pourrait entraîner des effets de second tour. De plus, l’accumulation d’épargne par les ménages pourrait doper la croissance en 2022 et maintenir l’inflation à un niveau élevé[8]. Inversement, un durcissement prématuré risque-t-il de casser la reprise et freiner la baisse du taux de chômage ? À cet égard, le retour inattendu de l’inflation pourrait aussi permettre de voir comment la BCE et la Réserve fédérale pourraient ajuster leur politique monétaire après l’annonce des révisions de leurs cibles d’inflation. En effet, en juillet 2020, la banque centrale américaine a annoncé qu’elle souhaitait attendre une cible d’inflation de 2 % en moyenne indiquant ainsi qu’après un sous-ajustement à la cible, comme ça été le cas ces dernières années, elle tolèrerait une inflation supérieure à 2 %. Le rebond de l’inflation aurait pu laisser penser que la Réserve fédérale serait moins réactive en cas de hausse de l’inflation. L’accélération des prix est cependant importante aux États-Unis et le changement de ton récent suggère que même si la Réserve fédérale tolère une inflation supérieure à 2 %, le niveau actuel est probablement trop élevé[9]. Paradoxalement, la BCE n’a pas annoncé un ciblage de l’inflation en moyenne (AIT pour Average inflation targeting) mais précisé que la cible était de 2 % et qu’elle devait être interprétée de façon symétrique. Ainsi, la BCE juge qu’une inflation inférieure ou supérieure à 2 % n’est pas compatible avec son objectif de stabilité des prix. Néanmoins, il s’agit d’une cible à moyen terme et qui tient compte des délais de transmission de la politique monétaire. Ainsi, même si la BCE n’indique pas qu’elle tolèrera une inflation supérieure à 2 %, elle ne va pas automatiquement durcir sa politique monétaire lorsque l’inflation observée dépasse la cible mais conditionnera son action à son anticipation d’inflation à un horizon de 12-24 mois. Son anticipation pour 2023 indique donc que l’inflation actuelle est temporaire et qu’au-delà de 2022, l’inflation serait de nouveau inférieure à 2 %.

La Banque d’Angleterre et la Réserve fédérale envisagent la normalisation

La communication des banques centrales lors des réunions de politique monétaire qui se sont tenues entre le 15 et le 17 décembre 2021 était attendue sur deux points : la poursuite de la politique d’achats d’actifs et le niveau du taux d’intérêt directeur.

La BoE a été la plus prompte à réagir en augmentant le taux directeur de 0,15 point. Celui-ci est ainsi passé de 0,1 % à 0,25 %. Comme indiqué dans le communiqué du 16 décembre : « The MPC’s remit is clear that the inflation target applies at all times, reflecting the primacy of price stability in the UK monetary policy framework ». Par ailleurs, il a été décidé de maintenir le stock de titres acquis par la BoE. Un élément clé de cette décision traduit la façon dont la BoE a mis en œuvre sa politique d’achats d’actifs. Contrairement à la Réserve fédérale et à la BCE qui annoncent des flux d’achats sur une base mensuelle, la BoE procède par paliers annonçant une cible sur le stock d’actifs – révisée si nécessaire – et en effectuant les achats rapidement afin d’atteindre la cible[10]. De plus, la BoE n’a pas conditionné ses décisions sur les taux à sa politique d’achats d’actifs alors que les communiqués de la BCE ont toujours précisé que la hausse des taux ne serait envisagée qu’après l’arrêt des achats d’actifs.

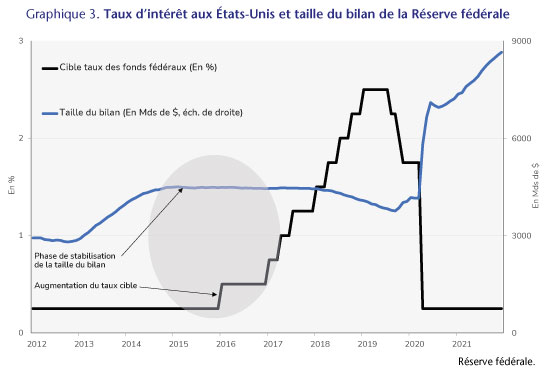

Aux États-Unis, la hausse des taux serait précédée par une phase dite de tapering au cours de la laquelle la Réserve fédérale réduit progressivement les achats mensuels. La stratégie mise en œuvre par la banque centrale américaine consiste donc d’abord à communiquer sur ce sentier d’achats d’actifs. Cette première étape a été lancée au mois de novembre. Lors de la réunion du 15 décembre 2021, le FOMC a annoncé une accélération du rythme de baisse : à partir de janvier 2022 les achats mensuels seront de 60 milliards de dollars (40 pour les Treasuries et 20 pour les Mortgage-backed Securities) contre 120 milliards par mois avant novembre 2021. La réduction se poursuivrait au cours des mois suivants. La Réserve fédérale agit de façon séquencée comme elle l’avait fait lors de la précédente phase de normalisation amorcée en janvier 2014 (graphique 3). Les achats avaient cessé fin 2014 et le taux directeur avait été augmenté en décembre 2015. Enfin, la réduction de la taille du bilan – en milliards de dollars – avait été annoncée en juin 2017 et mise en œuvre à partir d’octobre 2017[11]. Le calendrier devrait toutefois être accéléré puisque les informations communiquées lors de la réunion du 15 décembre dernier suggèrent qu’il pourrait y avoir 3 hausses de taux en 2022. La durée entre l’arrêt des achats d’actifs et la montée des taux serait écourtée et les taux augmenteraient plus rapidement que lors de cette précédente phase de normalisation, où il n’y avait eu qu’une hausse en 2015 et une autre un an plus tard. Les membres du FOMC anticipent effectivement un taux cible pour les fonds fédéraux à 0,9 % fin 2022 alors qu’il est actuellement compris entre 0 et 0,25 %[12]. Il faut également noter que conformément à son mandat, le FOMC met également en avant la situation sur le marché de l’emploi puisque la Réserve fédérale doit non seulement garantir la stabilité des prix mais aussi atteindre un niveau d’emploi maximum. À cet égard, le taux de chômage a certes diminué pour atteindre 4,2 % en décembre mais le nombre d’emplois reste inférieur de 1,8 % (soit 2,8 millions d’emploi) à celui de décembre 2019 reflétant aussi des retraits de la population active. La perspective d’une stabilisation – en valeur – de la taille du bilan début 2022 et de plusieurs hausses des taux indiquent donc que la Réserve fédérale considère que la situation sur le marché du travail converge progressivement vers le niveau maximum d’emploi.

La BCE se montre plus prudente

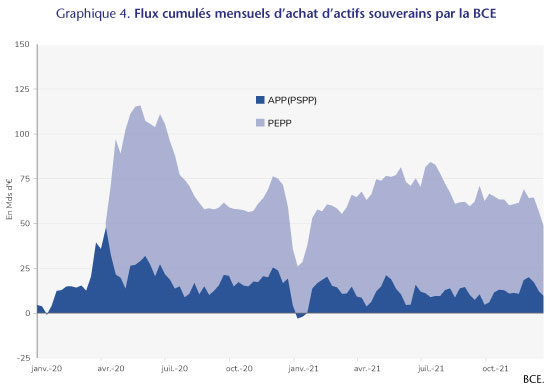

Dans la zone euro, même si les tensions inflationnistes se sont accrues, la reprise économique demeure plus fragile. Au troisième trimestre 2021, le PIB restait inférieur de 0,3 % à son niveau de fin 2019 alors qu’il était 1,4 % au-dessus pour les États-Unis. Au regard du taux de chômage, l’amélioration semble plus nette puisqu’en novembre 2021, le taux de chômage s’établissait à 7,3 %, soit un niveau inférieur à celui observé avant l’éclatement de la crise sanitaire. Dans son communiqué présenté lors de la conférence de presse du 16 novembre, Christine Lagarde juge toutefois que la politique monétaire doit rester accommodante pour ramener à moyen terme l’inflation vers sa cible. Ainsi, plus que les tensions actuelles, la BCE perçoit toujours que l’inflation resterait inférieure à sa cible à l’horizon 2023, ce qui plaide donc pour une normalisation plus lente de la politique monétaire dans la zone euro. Néanmoins, le Conseil des Gouverneurs a annoncé l’arrêt du PEPP (Pandemic emergency purchase programme) pour 2022. Ce programme avait été mis en place en mars 2020, dans le cadre de la pandémie, pour lutter contre le risque souverain[13]. Notons que les achats avaient déjà ralenti conformément aux annonces effectuées depuis septembre 2021 (Graphique 4). Néanmoins, cette réduction des achats, dans le cadre du PEPP, serait en partie compensée par une hausse des achats effectués via le PSPP (Public securities purchase programme). Au deuxième trimestre 2022, les achats passeraient ainsi de 20 à 40 milliards d’euros par mois. Ils repasseraient à nouveau à 20 milliards en octobre 2022, après un palier à 30 milliards au troisième trimestre. À ce stade, la BCE n’indique donc pas un arrêt complet des achats d’actifs. La taille du bilan continuerait par conséquent à augmenter, repoussant pour l’instant la perspective d’une hausse des taux, probablement au-delà de 2022[14].

Bien que la perspective d’une normalisation des politiques monétaires ait été avancée, les banques centrales restent prudentes à l’égard de la poussée inflationniste récente, considérant qu’il s’agit d’un épisode temporaire. La même prudence semble prévaloir dans la plupart des autres pays industrialisés. Au Japon, même si l’inflation est en hausse (à 0,6 % en décembre 2021), elle reste largement inférieure à la cible de la BoJ. Cette dernière n’a donc pas modifié sa communication. L’assouplissement quantitatif se poursuit et l’objectif reste de maintenir le taux court à -0,1 % et le taux obligataire public à 0 %. Un peu plus tôt dans le mois, la Banque du Canada et la banque centrale australienne ont également maintenu leurs objectifs de taux. Ceux-ci ont cependant augmenté en Norvège.

Comment les marchés ont-ils réagi à ces annonces de politique monétaire ?

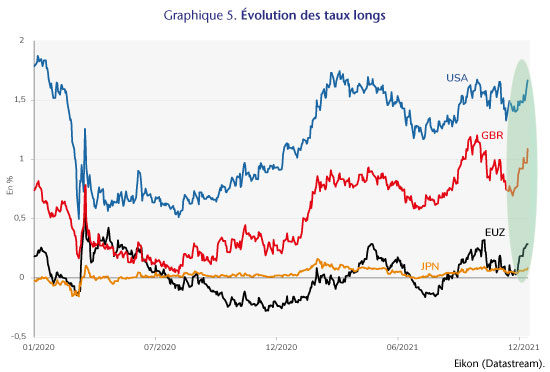

Depuis le 15 décembre, on observe une hausse des taux longs en zone euro, aux États-Unis et au Royaume-Uni, qui se rapprochent des niveaux observés avant l’éclatement de la pandémie (Graphique 5). L’évolution est bien plus modeste au Japon. Le taux moyen sur les obligations publiques émises dans la zone euro a augmenté de 24 points de base avec une hausse légèrement plus marquée en Italie et en Espagne qu’en Allemagne et en France. Aux États-Unis, l’augmentation est comparable : -24 points de base entre le 14 décembre 2021 et le 4 janvier 2022 ; mais le taux reste inférieur à son niveau d’avant-crise. Quant au Royaume-Uni, elle dépasse 35 points de base. Les marchés ont donc intégré un durcissement modéré de la politique monétaire à l’horizon 2022. Dans l’éventualité où l’inflation se maintiendrait durablement au niveau observé en fin d’année 2021, les banques centrales pourraient accélérer le calendrier de normalisation de la politique monétaire, soit via des hausses supplémentaires de taux directeur soit par une réduction de la taille de leur bilan, ce qui se traduirait sans doute par une nouvelle hausse des taux longs.

L’année 2022 devrait donc être

caractérisée par une remontée des taux à court terme et sans doute aussi à long

terme au Royaume-Uni et aux États-Unis. Il est évident que la

poussée inflationniste observée depuis mi-2021 conduira les banques centrales,

en particulier la BoE et la Réserve fédérale, à accélérer le processus de

normalisation. La normalisation est également importante pour redonner des

marges de manœuvre aux banques centrales en cas de nouveaux chocs négatifs.

L’arrivée du variant Omicron suscite toutefois de nouveau de l’incertitude

quant à son impact économique. Même si les agents se sont en partie adaptés aux

contraintes prophylactiques, un ralentissement de la croissance sans baisse des

tensions inflationnistes placerait les banques centrales dans une position

d’arbitrage plus délicate entre leur objectif de stabilité des prix et le

besoin de soutenir l’activité.

[1] Voir le post de l’OFCE du 17 décembre 2021 sur ce point et l’analyse plus détaillée de Le Bayon et Péléraux (2021).

[2] Le taux directeur fixé par les banques centrales représente une cible pour les taux de marché à très court terme. Les variations de ce taux visent ensuite à influencer l’ensemble des taux de marché le long de la structure par terme et des taux bancaires.

[3] La Réserve fédérale et la BCE ont d’ailleurs récemment réaffirmé le caractère symétrique de cet objectif en révisant leur cible d’inflation.

[4] L’inflation mesurée par l’indice des prix à la consommation augmentait de 7,1 % en décembre.

[5] En décembre 2021, l’indice des prix à la consommation corrigé des prix alimentaires et de l’énergie augmentait de 5,5 %.

[6] La détermination des anticipations d’inflation diffère entre les banques centrales. Dans le cas de la Réserve fédérale, il s’agit des anticipations formulées par les membres du FOMC tandis que pour la BCE, ce sont des anticipations réalisées par les économistes de la BCE.

[7] Respectivement 2,3 % et 2,2 % en fin d’année aux États-Unis et au Royaume-Uni respectivement et 1,8 % sur l’ensemble de l’année en zone euro.

[8] Voir nos prévisions économiques d’octobre 2021 publiées dans le Policy Brief n°94 : Le prix de la reprise.

[9] Voir le post de l’OFCE du 4 janvier 2022 et l’analyse détaillée de Blot, Bozou et Hubert (2021).

[10] Voir Gagnon et Sack (2018) pour une comparaison de ces deux stratégies.

[11] Mesurée en point de PIB, la taille du bilan a baissé un peu plus tôt, passant de 26,4 % au premier trimestre 2015 à 18,8 % au deuxième trimestre 2019. Avant la mise en œuvre de mesures non conventionnelles, le bilan de la Réserve fédérale représentait entre 6 et 7 % du PIB.

[12] Ce scénario est celui qui ressort des Minutes. La Réserve fédérale publie 3 semaines après la réunion un compte rendu détaillé de la réunion du FOMC.

[13] Voir Blot, Bozou, Creel et Hubert (2021) pour une discussion plus approfondie sur les objectifs et les effets des programmes d’achats d’actifs souverains mis en œuvre par la BCE.

[14] Le communiqué du 16 décembre indique effectivement que : « We expect net purchases to end shortly before we start raising the key ECB interest rates ».