par Paul Malliet

La fiscalité des carburants ne peut expliquer à elle seule le mouvement social des gilets jaunes. Mais elle a fédéré le ressentiment d’une partie de la population française sur la question du pouvoir d’achat et a finalement conduit le gouvernement à renoncer à la hausse programmée de la composante carbone de la taxe intérieure sur la consommation sur les produits énergétiques (Contribution climat énergie, CCE) tout comme le rattrapage de la fiscalité du diesel sur celle de l’essence pour l’année 2019.

Nous ne reviendrons pas ici sur la question de l’évolution du pouvoir d’achat, (un article récemment paru dans le Portrait social de l’INSEE par des chercheurs de l’OFCE en fournit une analyse suffisamment détaillée), mais nous attacherons plutôt à déterminer l’hétérogénéité des situations et de leur exposition à la fiscalité carbone.

Les émissions ont crû entre 2016 et 2017 en France de 3,2 % (Eurostat 2018), nous éloignant un peu plus de la neutralité carbone en 2050 (Plan Climat 2017). Ce recul est inquiétant, d’autant plus que la Contribution climat énergie est supposée augmenter la tonne de CO2 jusqu’à 86,2 euros en 2022, soit quasiment le double d’aujourd’hui (44,6€ en 2018). La fiscalité carbone a un impact sur le niveau de vie des ménages et il est intéressant de comprendre les catégories les plus touchées par son augmentation.

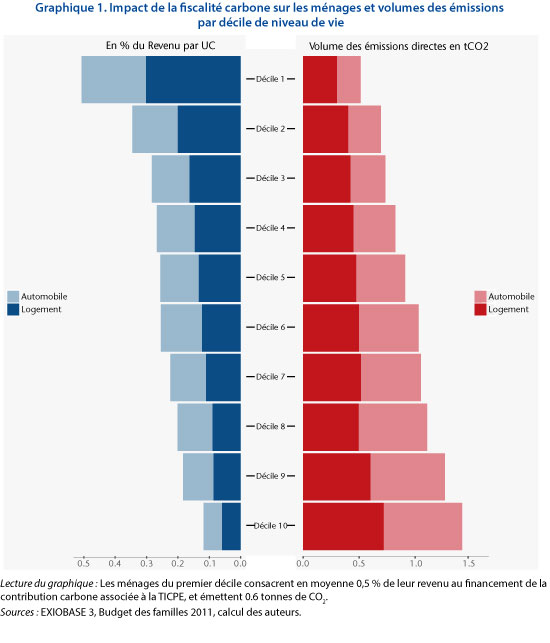

La fiscalité sur l’énergie est régressive (voir graphique 1), et son impact pèse en moyenne presque cinq fois plus en proportion du revenu pour les 10% des ménages les plus modestes (décile 1 – revenu moyen par UC de 4 990 €) que les plus aisés (décile 10- revenu moyen par UC de 53 440 €), alors que le niveau d’émissions associées à l’usage du véhicule personnel et au logement est lui trois fois plus important pour le 10e décile que pour le premier.

La fiscalité sur l’énergie est régressive (voir graphique 1), et son impact pèse en moyenne presque cinq fois plus en proportion du revenu pour les 10% des ménages les plus modestes (décile 1 – revenu moyen par UC de 4 990 €) que les plus aisés (décile 10- revenu moyen par UC de 53 440 €), alors que le niveau d’émissions associées à l’usage du véhicule personnel et au logement est lui trois fois plus important pour le 10e décile que pour le premier.

Cette propriété connue de la fiscalité de l’énergie et pour laquelle nous avions déjà fourni des éléments d’analyse en 2017 (Evaluation du programme présidentiel) cache également des disparités fortes au sein des mêmes déciles (Voir graphique 2).

Si cette régressivité de la fiscalité carbone était déjà connue et précisée – par des travaux universitaires récents[1]–,le niveau de revenu n’explique pas l’ensemble de l’hétérogénéité des impacts, notamment au sein des mêmes déciles de niveau de revenu.

Si cette régressivité de la fiscalité carbone était déjà connue et précisée – par des travaux universitaires récents[1]–,le niveau de revenu n’explique pas l’ensemble de l’hétérogénéité des impacts, notamment au sein des mêmes déciles de niveau de revenu.

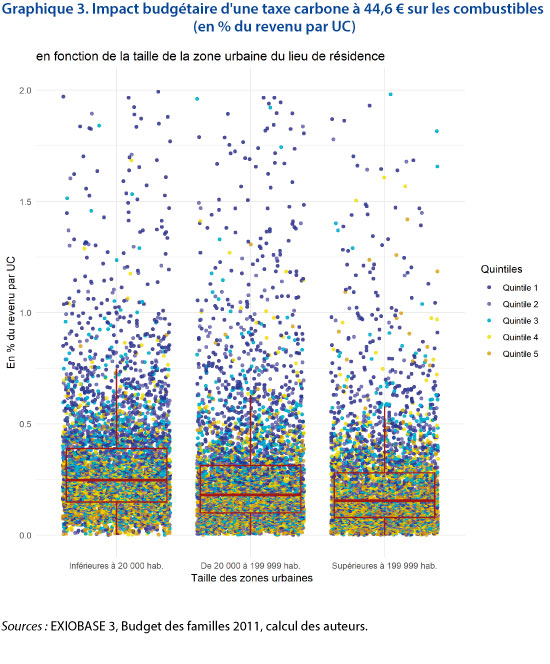

Le lieu de résidence joue un rôle significatif (voir graphique 3), les ménages habitant dans des zones urbaines inférieures à 20 000 habitants, sont plus touchés (0,25% du revenu) que ceux vivants dans les zones urbaines supérieures à 200 000 (0,19%), l’offre de transport alternatif à l’automobile étant plus concentrée dans ces zones. Toutefois ces indicateurs de moyenne cachent des situations individuelles pour lesquelles cet impact est supérieur à 0,5%, voire même supérieure à 1% pour une partie d’entre eux, et ce quelle que soit la taille de la zone urbaine. Si nombre de ces cas sont parmi les ménages les plus modestes (1er quintile), une partie de ceux appartenant notamment à la classe moyenne (Les 2e et 3e quintiles) connaissent également un impact important de la fiscalité du carbone sur leur revenu.

Une conclusion s’impose face à ce constat, le poids de la fiscalité carbone ne pèse pas de manière équivalente sur le revenu des ménages et dépend d’un ensemble de facteurs découlant des modes de vie. Ceux-ci d’ailleurs résultent de décisions soumises à de nombreuses contraintes – comme la pression des prix de l’immobilier qui pousse les ménages à s’éloigner des centres-villes – ou les conséquences des politiques favorisant l’étalement urbain et s’appuyant sur la mobilité individuelle. La transition rapide vers une société sobre en carbone est inévitable. Pour autant, l’impératif de justice sociale appelle à des politiques d’accompagnement et de compensation pour les plus exposés et les plus vulnérables. Un chèque énergie, sous condition de ressources, même associé à un chèque carburant tenant compte du lieu de résidence ne parviendrait pas à compenser l’hétérogénéité des situations exposées ci-dessus. Il ferait des gagnants, difficiles à justifier, et des perdants, opposants légitimes à la transition. L’acceptabilité sociale de la taxe carbone passe par la prise en compte des cas non moyens, difficilement identifiables par ces seules dimensions, sans quoi cette dernière sera vouée aux gémonies.

Une conclusion s’impose face à ce constat, le poids de la fiscalité carbone ne pèse pas de manière équivalente sur le revenu des ménages et dépend d’un ensemble de facteurs découlant des modes de vie. Ceux-ci d’ailleurs résultent de décisions soumises à de nombreuses contraintes – comme la pression des prix de l’immobilier qui pousse les ménages à s’éloigner des centres-villes – ou les conséquences des politiques favorisant l’étalement urbain et s’appuyant sur la mobilité individuelle. La transition rapide vers une société sobre en carbone est inévitable. Pour autant, l’impératif de justice sociale appelle à des politiques d’accompagnement et de compensation pour les plus exposés et les plus vulnérables. Un chèque énergie, sous condition de ressources, même associé à un chèque carburant tenant compte du lieu de résidence ne parviendrait pas à compenser l’hétérogénéité des situations exposées ci-dessus. Il ferait des gagnants, difficiles à justifier, et des perdants, opposants légitimes à la transition. L’acceptabilité sociale de la taxe carbone passe par la prise en compte des cas non moyens, difficilement identifiables par ces seules dimensions, sans quoi cette dernière sera vouée aux gémonies.

[1] Voir notamment sur les impacts redistributifs de la taxe carbone les travaux de Audrey Berry (2018) , Thomas Douenne (2018) et Aurélien Saussay (2018).

Poster un Commentaire