par Nicolas Yol et Bruno Ducoudré

Six années après sa mise en place par le gouvernement de Jean-Marc Ayrault, le Crédit d’impôt compétitivité emploi (CICE) sera transformé en baisses de cotisations sociales patronales dès janvier 2019. Les travaux d’évaluation de ce dispositif fiscal d’ampleur (1 point de PIB reversé aux entreprises sous forme d’un crédit d’impôt assis sur la masse salariale) se poursuivent néanmoins. Les premiers travaux d’évaluation se sont concentrés sur les effets microéconomiques du CICE. Ces travaux ne permettent toutefois pas de saisir l’ensemble des mécanismes en jeu et des effets induits par la mise en œuvre du CICE. Ils ne prennent pas en compte au moins trois mécanismes importants : les effets de bouclage macroéconomique du CICE ; les effets dus à la mise en place de mesures pour le financer (hausses de taxes et économies de dépenses publiques) ; les effets du CICE reçus par une entreprise sur les autres entreprises via les modifications de prix des consommations intermédiaires. À la demande de France Stratégie, l’OFCE a donc réalisé une évaluation des impacts macroéconomiques du CICE sur la période 2013-2015, en intégrant les résultats des évaluations sur données microéconomiques, et sera amené à poursuivre ses travaux sur cette question au cours des prochains trimestres. Nous présentons ici les principales hypothèses et résultats de ce premier rapport.

Une mesure s’apparentant à une baisse du coût du travail

Le CICE est un avantage fiscal consistant à accorder aux entreprises un crédit d’impôt, ce dernier étant calculé sur la part de la masse salariale n’excédant pas 2,5 SMIC. Autrement dit, toute entreprise employant au moins un salarié rémunéré en-dessous de 2,5 SMIC est éligible au dispositif. Pour un taux de CICE de 6 %, une entreprise bénéficiera d’un crédit d’impôt représentant 6 % de sa masse salariale éligible[1]. Ce dispositif implique que la quasi-totalité des entreprises peut bénéficier du CICE, à des degrés divers selon la structure de leur masse salariale. Ainsi, les entreprises évoluant dans des secteurs d’activité particuliers (par exemple à très haute valeur ajoutée) sont peu exposées au CICE dans la mesure où leurs salariés sont pour la plupart rémunérés au-dessus du seuil de 2,5 SMIC, alors que d’autres bénéficieront très largement du dispositif.

Dans sa forme actuelle, le CICE est un dispositif de baisse du coût du travail assez singulier pour deux raisons. Premièrement, il s’agit d’un avantage fiscal induisant une baisse indirecte du coût du travail, qui se matérialise par une baisse de l’impôt sur les bénéfices versé par les entreprises (IS). Par conséquent, il diffère des dispositifs habituellement utilisés pour réduire le coût du travail de façon plus explicite, tels les allègements de cotisations (ex : allègements généraux dits « allègements Fillon »). Deuxièmement, la créance correspondant à la masse salariale éligible de l’année t est imputée sur l’IS à partir de l’année t+1 pour les entreprises bénéficiaires, d’où un décalage de trésorerie rendant peu visible l’impact sur le coût du travail[2]. Pour ces raisons, toutes les entreprises n’ont pas immédiatement modifié leur comportement en termes de recrutement et de politique de prix.

De quels effets parlons-nous ?

La baisse du coût du travail résultant du CICE peut avoir plusieurs effets sur les entreprises. Ces dernières peuvent ainsi répercuter le CICE sur leurs prix afin de réaliser des gains de parts de marché à l’étranger, se traduisant également par un recul des importations sur le marché français. Concernant le marché du travail, le CICE peut être utilisé comme une opportunité de favoriser le facteur travail par rapport au facteur capital, dans la mesure où le prix relatif du premier devient moins élevé. Une hausse de l’emploi stimule le revenu des ménages, leur consommation et la demande adressée aux entreprises (effet de bouclage macroéconomique). Un phénomène de redistribution sous forme d’augmentations de salaires est également envisageable, notamment dans les secteurs où les salariés sont en mesure de capter une partie des montants versés aux entreprises. Dans les cas où le CICE n’est pas répercuté sur les prix, les salaires ou les embauches, il peut alors contribuer à augmenter les marges, les investissements ou les dividendes[3].

Une limite importante du CICE a trait aux mesures fiscales et budgétaires qui ont accompagné sa mise en place. En effet, des hausses d’impôts indirects (TVA, fiscalité écologique) ainsi que des économies de dépenses publiques ont été réalisées pour couvrir le coût du dispositif. Ces efforts budgétaires s’élevant à près de 20 milliards d’euros exercent des contraintes fortes sur la demande des ménages et des administrations publiques. L’impact récessif sur la demande adressée aux entreprises est susceptible de limiter fortement l’efficacité du CICE sur les embauches, d’autant plus que les effets d’offre peuvent être longs à se matérialiser. Ainsi, les entreprises ne répercutent pas nécessairement instantanément le crédit d’impôt sur leurs prix ou leur demande de travail, alors que l’effet récessif de la fiscalité est immédiat[4]. En considérant à la fois les effets stimulants du CICE (principalement sur l’offre) et les effets récessifs (principalement sur la demande), il est difficile d’estimer a priori les impacts de cette mesure sur l’économie dans son ensemble. Notre étude consiste précisément à quantifier les effets macroéconomiques du CICE en tenant compte des contraintes exercées par son financement.

Des effets modérés sur l’emploi, faibles sur le PIB

Dans le cadre de notre étude, nous avons simulé les impacts macroéconomiques du CICE à partir du modèle e-mod.fr de l’OFCE. Afin d’assurer une calibration du modèle[5] aussi précise que possible, nous avons utilisé les résultats obtenus à partir de données d’entreprises par une équipe de chercheurs du TEPP[6]. L’utilisation de ces résultats microéconomiques permet également de prendre en compte la réaction des entreprises vis-à-vis du CICE dans notre modèle, puisque nous considérons le dispositif comme une baisse du coût du travail.

L’équipe du TEPP trouve deux résultats microéconomiques significatifs concernant les créations d’emplois associées au CICE, un résultat « bas » et un résultat « haut », mais qui ne tiennent pas compte des efforts budgétaires et des effets de bouclage macroéconomique. Nous simulons donc deux évaluations, auxquelles nous intégrons également un résultat positif sur les salaires mis en avant par la même équipe du TEPP.

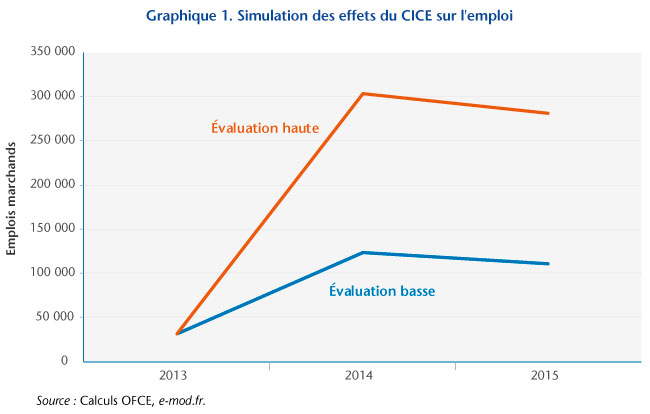

Le graphique 1 montre que les effets du CICE sont contrastés selon le scénario considéré. Lorsque l’évaluation « basse » est simulée, nos résultats chiffrent les créations d’emplois à 110 000 à l’horizon 2015, alors que les résultats de l’évaluation « haute » sont trois fois supérieurs. Toutefois, l’évaluation « haute » semble surestimer les effets du CICE dans la mesure où une baisse du taux de marge des entreprises est observée dans les simulations. Or, le CICE est un dispositif devant permettre aux entreprises de reconstituer leurs marges à court terme, un phénomène plus compatible avec les résultats de notre évaluation « basse ». Dans son rapport 2018, le Comité de suivi de France Stratégie semble par ailleurs privilégier le scénario microéconomique « bas » de l’équipe TEPP, sans pour autant exclure des effets du CICE plus importants sur l’emploi.

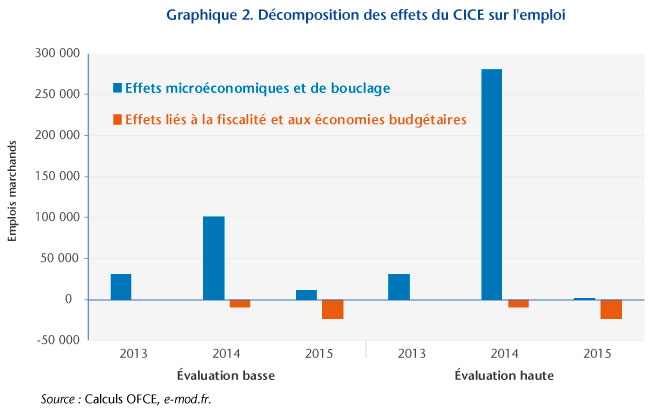

Le graphique 2 apporte des informations complémentaires et montre que les effets relatifs au financement du CICE (fiscalité, économies de dépenses publiques) sont importants et contribuent à limiter l’efficacité du dispositif. Les effets du financement étant constants dans les deux évaluations, l’impact du CICE sur le comportement des entreprises en termes de demande de travail est déterminant pour obtenir un effet « net » important sur l’emploi. Autrement dit, les effets d’offre doivent être rapides pour compenser l’impact négatif du financement sur la demande intérieure. Il faut ajouter que les simulations ne prennent en compte qu’un tiers des économies de dépenses publiques, en raison de la disponibilité limitée des données fournies par le TEPP (2013-2015). Par conséquent, le coût du CICE n’est pas totalement couvert dans nos simulations, d’où une impulsion budgétaire positive. Si nous avions pu prolonger nos simulations, les effets négatifs du financement auraient probablement été plus importants.

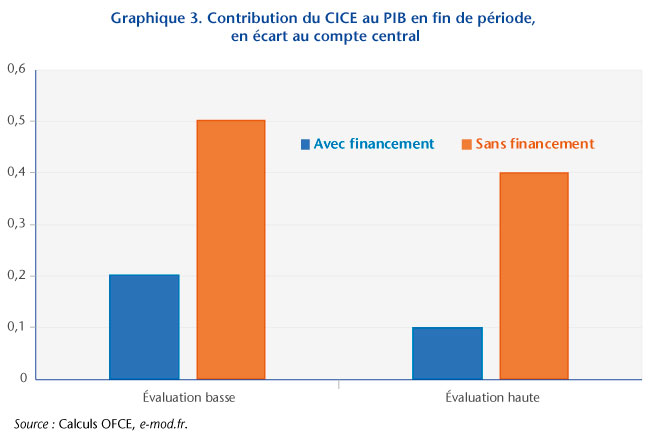

Le graphique 3 montre clairement que le mode de financement du CICE détermine grandement la capacité stimulante du dispositif sur l’économie. En considérant que le coût du CICE n’est pas couvert pas des restrictions budgétaires ou des hausses d’impôts, l’effet sur le PIB est important quel que soit le scénario considéré (entre 0,4 % et 0,5 % de PIB, en écart au compte central). En revanche, l’introduction du financement annihile une part significative des effets, la contribution du CICE au PIB devenant quasi-nulle (entre 0,1 % et 0,2 %). Le niveau d’activité rétroagissant sur l’emploi (Okun, 1962), l’efficacité du CICE ne dépend pas seulement de son impact sur le coût du travail, mais également de facteurs affectant la croissance comme la fiscalité ou la dépense publique. Ces résultats témoignent de la nécessité de prendre en compte l’ensemble des canaux de diffusion du CICE à l’économie (effets microéconomiques, bouclage macroéconomique, financement) afin d’évaluer de manière plus exhaustive son impact sur l’économie.

[1] Ce taux de 6 % s’appliquera en réductions de cotisations sociales patronales à partir de 2019. Les précédents taux de CICE s’élevaient à 4 % (2013), 6 % (2014, 2015, 2016), 7 % (2017) puis à nouveau 6 % (2018).

[2] Un pré-financement assuré par Banque publique d’investissement (BPI) est toutefois possible. Pour les entreprises ne réalisant pas de bénéfice, la créance CICE est restituée les années suivantes.

[3] Le CICE ne faisant l’objet d’aucune contrepartie, il est en pratique très difficile de connaître de manière directe et précise son utilisation par les entreprises.

[4] En particulier, la hausse de la TVA est effective depuis le 1er janvier 2014.

[5] Pour davantage de détails sur le modèle utilisé, voir l’étude complète.

Effectivement, il est scandaleux de maintenir des dispositifs qui coutent plus de 20 milliards d euros par an, pour des résultats insignifiants sur l ’emploi, surtout , sachant qu il n y a aucune contrepartie, ni sanction en cas de non embauches, pour ces entreprises bénéficiaires. Et ce son bien les plus grandes entreprises qui empochent encore le pactole,qui la plupart du temps est distribué en dividendes.

Ou allons- nous? ou est cette France de la Patrie?

Combien coûte chaque année à l’Etat le CECE ?20 milliards d’euros.Cette somme a été doublée cette année 2019 portant donc le CICE à 40 milliards/an.

Cette mesure dispendieuse était destinée à l’origine à renforcer la compétitivité des entreprises notamment à l’international/l’exportation et à favoriser la création d’emplois marchands.Quels sont les résultats de l’économie française dans ces 2 domaines en 2018 ?

Création d’emplois:un peu + de 100 000 emplois en 2018 et un chômage qui reste à un niveau anormalement (et historiquement) élevé.

Les comptes de la balance du commerce extérieur se sont encore dégradés portant le déficit à près de 60 milliards d’euros, un niveau anormalement élevé.

Ainsi les effets positifs de cette mesure sont très faibles.Le CICE ne se justifie pas du point de vue de la rationalité économique ou sociale.

En revanche le CICE plombe les comptes publics tout comme l’ensemble des niches fiscales (près de 350 !!!) :les technocrates de Bercy multiplient les effets d’aubaine,détruisent le contrat social (égalité devant la loi et l’impôt)et plombent les comptes publics en favorisant une économie fondée sur la rente.L’efficacité économique de ces politiques aux effet sociaux délétères est à peu près nulle.Il faut donc ouvrir d’urgence le débat sur ces mauvaises politiques menées depuis assez longtemps en France !