par Mattia Guerini, Alessio Moneta, Mauro Napoletano, Andrea Roventini

Les crises financière et économique de 2008 ont été fortement liées à la dynamique de la dette. En fait, une étude de Ng et Wright (2013) rapporte qu’au cours des trente dernières années, toutes les récessions américaines avaient des origines financières.

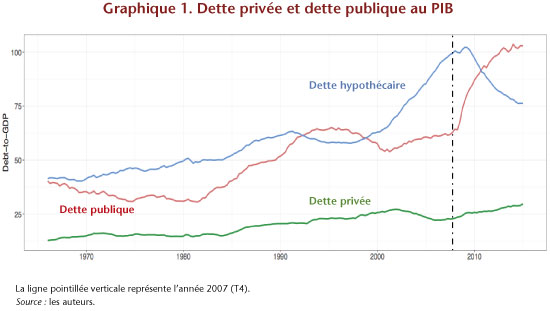

La figure 1 montre que les dettes des entreprises privées non financières (ligne verte) et les prêts immobiliers (ligne bleue) ont augmenté régulièrement aux Etats-Unis depuis les années 1960 et jusqu`à la fin du XXe siècle. De plus, dans les années 2000, la dette liée au prêts immobiliers est passée d’environ 60% à 100% du PIB en moins d’une décennie. Cette situation est devenue insoutenable en 2008 avec l’explosion de la bulle des crédits hypothécaires (les subprime). Ensuite les prêts immobiliers ont fortement diminué tandis que le ratio dette publique / PIB des États-Unis (ligne rouge) est passé de 60% à un niveau légèrement supérieur à 100% en moins de 5 ans, comme conséquence de la réponse de la politique budgétaire à la Grande Récession.

La forte croissance de la dette publique a suscité des inquiétudes par rapport la soutenabilité des finances publiques et, aussi, sur les possibles effets négatifs de la dette publique sur la croissance économique. Certains économistes ont même avancé l’idée d’un seuil de 90% dans le rapport dette publique/PIB, en dessus duquel la dette publique nuirait à la croissance du PIB (voir Reinhart et Rogoff, 2010). Malgré un grand nombre d’études empiriques contredisant cette hypothèse (voir Herdon et al., 2013 et Égert, 2015 comme exemples récents), le débat entre les économistes est toujours ouvert (voir Ash et al., 2017 et Chudik et al., 2017).

La forte croissance de la dette publique a suscité des inquiétudes par rapport la soutenabilité des finances publiques et, aussi, sur les possibles effets négatifs de la dette publique sur la croissance économique. Certains économistes ont même avancé l’idée d’un seuil de 90% dans le rapport dette publique/PIB, en dessus duquel la dette publique nuirait à la croissance du PIB (voir Reinhart et Rogoff, 2010). Malgré un grand nombre d’études empiriques contredisant cette hypothèse (voir Herdon et al., 2013 et Égert, 2015 comme exemples récents), le débat entre les économistes est toujours ouvert (voir Ash et al., 2017 et Chudik et al., 2017).

Nous avons contribué à ce débat dans un document de travail (voir Guerini et al., 2017), qui sera publié prochainement dans la revue Macroeconomic Dynamics. Dans cette contribution, nous étudions conjointement l’impact de la dette publique et privée sur la dynamique du PIB américain en exploitant de nouvelles techniques statistiques que nous permettent d’identifier les relations causales entre les variables reposant seulement sur la structure des données[1]. Cela nous a permis de garder une perspective « agnostique » dans l’identification de la causalité et donc plus robuste par rapport aux possibles restrictions suggérées par telle ou telle théorie économique et donc en « laissant parler les données ».

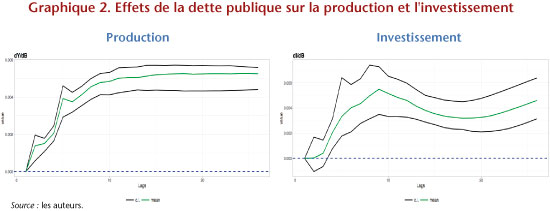

Les résultats obtenus suggèrent que les chocs de dette publique affectent positivement et durablement la production (voir la figure 2, panneau de gauche)[2]. En particulier, nos résultats apportent des preuves contre l’hypothèse selon laquelle la croissance de la dette publique diminue la croissance du PIB aux États-Unis. En effet, nous trouvons que l’augmentation de la dette publique, entraînée par une augmentation des dépenses publiques en investissements, génère aussi des hausses dans les investissements privés (voir la figure 2, à droite) confirmant à cet égard, les conjectures effectuées par Stiglitz (2012). Cela implique que les dépenses publiques et, plus généralement, la politique budgétaire expansionniste stimulent la production à court et à moyen terme. Il en ressort que les politiques d’austérité ne semblent pas être la réponse politique appropriée pour surmonter une crise.

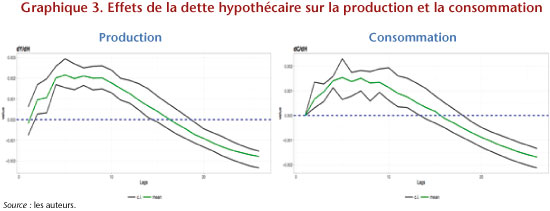

Au contraire, nous ne trouvons pas des effets positifs significatifs liés à une augmentation de la dette privée, et en particulier lorsque l’on se concentre sur la dette liée aux prêts immobiliers. Plus précisément, nous constatons que les effets positifs des chocs sur la dette privée ont une taille plus faible que ceux sur la dette publique, et qu’ils disparaissent avec le temps. En outre, l’augmentation des niveaux de la dette hypothécaire a un impact négatif sur la dynamique de la production et de la consommation à moyen terme (voir la figure 3), tandis que leurs effets positifs ne sont que temporaires et relativement légers. Un tel résultat semble correspondre pleinement aux résultats de Mian et Sufi (2009) et de Jordà et al. (2014): une croissance excessive des prêts immobiliers alimente les bulles réelles d’actifs, mais lorsque ces bulles éclatent, elles déclenchent une crise financière, qui transmet visiblement ses effets négatifs au système économique réel sur un horizon de temps long.

Au contraire, nous ne trouvons pas des effets positifs significatifs liés à une augmentation de la dette privée, et en particulier lorsque l’on se concentre sur la dette liée aux prêts immobiliers. Plus précisément, nous constatons que les effets positifs des chocs sur la dette privée ont une taille plus faible que ceux sur la dette publique, et qu’ils disparaissent avec le temps. En outre, l’augmentation des niveaux de la dette hypothécaire a un impact négatif sur la dynamique de la production et de la consommation à moyen terme (voir la figure 3), tandis que leurs effets positifs ne sont que temporaires et relativement légers. Un tel résultat semble correspondre pleinement aux résultats de Mian et Sufi (2009) et de Jordà et al. (2014): une croissance excessive des prêts immobiliers alimente les bulles réelles d’actifs, mais lorsque ces bulles éclatent, elles déclenchent une crise financière, qui transmet visiblement ses effets négatifs au système économique réel sur un horizon de temps long.

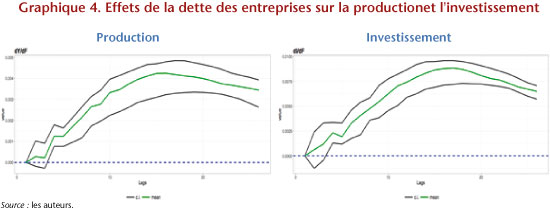

Un autre fait intéressant qui ressort de nos recherches est que l’autre forme la plus importante de dette privée – à savoir la dette des sociétés non financières (SNF) – ne génère pas d’impacts négatifs à moyen terme. En effet (comme on peut le voir dans la figure 4), l’augmentation du niveau d’endettement des SNF semble avoir un effet positif à la fois sur le PIB et sur la formation brute de capital fixe.

Un autre fait intéressant qui ressort de nos recherches est que l’autre forme la plus importante de dette privée – à savoir la dette des sociétés non financières (SNF) – ne génère pas d’impacts négatifs à moyen terme. En effet (comme on peut le voir dans la figure 4), l’augmentation du niveau d’endettement des SNF semble avoir un effet positif à la fois sur le PIB et sur la formation brute de capital fixe.

En conclusion, nos résultats suggèrent que la dette a une double nature : différents types de dettes ont un impact différent sur la dynamique macroéconomique agrégée. En particulier, les menaces possibles sur la croissance de la production à moyen et long terme ne semble pas provenir de la dette publique (qui pourrait bien être une conséquence d’une crise), mais plutôt d’une augmentation excessive du niveau de la dette privée. En outre la croissance de la dette liée au prêts immobiliers semble être beaucoup plus dangereuse que celle liée aux activités d’investissement et de production des entreprises non financières.

[1] En particulier, nous utilisons un algorithme de recherche causale basé sur l’analyse ICA (Independent Component Analysis) pour identifier la forme structurelle de la VAR cointégrée et résoudre le problème de la double causalité. Pour plus de détails sur l’algorithme ICA, voir Moneta et al. (2013). Pour plus de détails sur ses propriétés statistiques, voir Gourieroux et al. (2017).

[2] Lors du calcul des fonctions de réponse impulsionnelle, nous appliquons un choc de Déviation Standard (DS) à la variable de dette concernée. Ainsi, par exemple, sur l’axe des y de la figure 2, panneau de gauche, on peut lire qu’un choc de 1 DS à la dette publique a un effet positif de 0,5% sur le PIB à moyen terme.

Poster un Commentaire