par Guillaume Allègre, Hélène Périvier et Muriel Pucci, CES, Université Paris 1

Le passage à l’imposition à la source en janvier 2019 a modifié le mode de prélèvement de l’impôt sur le revenu (IR) en appliquant un paiement de l’impôt directement sur la fiche de paie individuelle. Mais, les couples mariés ou pacsés déclarent toujours leurs revenus conjointement et se voient attribuer deux parts fiscales (système de quotient conjugal, qui applique au barème de l’IR le revenu moyen du couple), alors que les couples vivant en union libre déclarent leurs revenus séparément avec une part fiscale chacun. Ainsi, le mode de prélèvement de l’IR a été individualisé alors que son calcul reste fondé sur les revenus du couple pour ceux qui sont mariés ou pacsés. Ce mode de prélèvement applique par défaut le taux moyen du couple aux deux salaires. Lorsque les revenus des deux époux ou pacsés sont très différents, cela ampute alors fortement le salaire net d’IR de celui, ou le plus souvent de celle, ayant le revenu le plus faible et réduit fortement l’IR de son conjoint mieux rémunéré. Les couples mariés ou pacsés peuvent réduire le taux d’imposition appliqué au revenu le plus faible en optant pour les taux d’imposition individualisés. Dans ce cas, celui qui a le revenu le plus faible se voit appliquer le taux d’imposition calculé sur ses seuls revenus et son conjoint bénéficie seul de l’avantage de l’imposition commune, le montant global d’impôt dû par le couple restant inchangé. Ce mode d’imposition commune est le plus souvent plus avantageux que l’imposition séparée lorsque les revenus des conjoints sont inégaux. Le prélèvement à la source aura peut-être la vertu de mettre au jour une partie des effets de l’imposition commune et du quotient conjugal.

Le quotient conjugal en vigueur depuis 1945 implique une redistribution importante de la charge fiscale en faveur des couples mariés/pacsés lorsque les revenus des conjoints sont inégaux. L’avantage fiscal qui en découle est d’autant plus important que les revenus du couple sont élevés. Or, contrairement au quotient familial (parts attribuées pour les personnes à charge), dont l’avantage ne peut dépasser 1 527 euros par an et par demi part, la réduction d’impôt associée au quotient conjugal n’est pas plafonnée et peut atteindre plus de 32 000 euros par an dans des cas extrêmes.

Alors que la justice fiscale est au cœur des débats actuels, cette redistribution des célibataires et des couples concubins vers les couples mariés ou pacsés mérite d’être évaluée et discutée. Revenir sur le quotient conjugal ou réduire l’avantage qui lui est associé peut prendre plusieurs formes selon les principes retenus et la façon dont ils sont appliqués. Le premier principe est celui du choix de l’unité fiscale de référence : le couple ou l’individu. Puis dans le cas où l’unité fiscale reste le couple, la question du statut marital se pose : souhaite-on imposer les couples mariés/pacsés et ceux vivant en union libre différemment ? Autrement dit accorde-t-on une reconnaissance fiscale aux couples vivant en union libre ou considère-t-on qu’il s’agit de deux personnes célibataires (donc deux foyers fiscaux distincts) ? Le nombre de parts attribuées aux couples peut être modifié conformément aux échelles d’équivalence utilisées pour le calcul des niveaux de vie (soit 1 part pour une personne seule, 1.5 pour un couple au lieu des 2 parts du quotient conjugal). Enfin, l’avantage associé au quotient conjugal peut être plafonné à l’instar de celui associé au quotient familial.

Pour enrichir le débat autour d’une réforme de l’imposition des couples, nous avons estimé la masse financière associée à l’avantage du quotient conjugal et simulé trois réformes possibles. Ces scénarios de réforme corrigent une ou plusieurs critiques faites au quotient conjugal. Dans chaque cas, les parts accordées aux enfants (quotient familial) restent inchangées. Les trois scénarios sont :

- L’individualisation de l’IR : l’unité fiscale devient l’individu et non plus couple marié/pacsé et à l’instar des couples concubins, les couples mariés/pacsés peuvent répartir les parts fiscales associées aux personnes dépendantes entre leurs deux foyers fiscaux respectifs de façon à limiter le montant d’impôt global dont le couple doit s’acquitter ;

- L’attribution de 1,5 part aux couples mariés/pacsés au lieu des 2 parts dans la législation actuelle, avec la possibilité pour ces couples d’opter pour une déclaration séparée si celle-ci est plus avantageuse ;

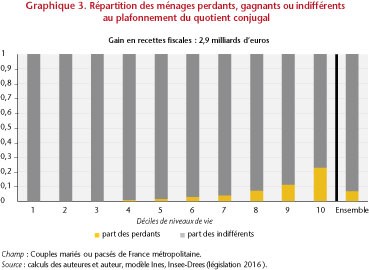

- Le plafonnement de l’avantage fiscal associé au quotient conjugal au même niveau que celui associé au quotient familial (soit 1 527 euros par demi-part, ou 3 054 euros pour la part entière du conjoint)

Nous avons mobilisé le modèle de microsimulation Ines, mis à disposition par l’Insee, la Drees et la Cnaf. Le modèle reproduit la législation socio-fiscale de 2016 et s’appuie sur l’enquête ERFS 2014 actualisée pour être représentative de l’année 2016.

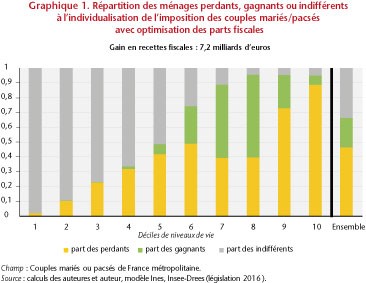

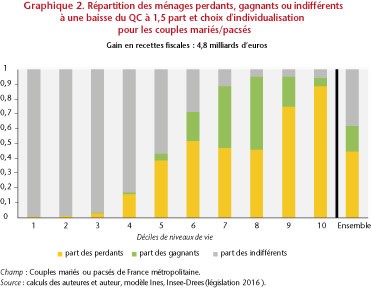

Si on appliquait le principe de l’imposition séparée aux couples mariés ou pacsés en partageant égalitairement les demi-parts pour les personnes à charge, le gain en recettes fiscales qui en découlerait est estimé à environ 10 milliards d’euros. Mais cela ne tient pas compte de l’optimisation des parts fiscales associées aux personnes à charge à laquelle les couples mariés et pacsés auraient recours comme les concubins peuvent le faire actuellement. L’individualisation avec optimisation des parts impliquerait donc un surcroît de recettes fiscales plus faible, de 7 milliards environ. La réduction du nombre de parts à 1,5 pour les couples mariés/pacsés avec option d’individualisation conduirait à un gain fiscal de 4,8 milliards d’euros et le plafonnement du quotient conjugal augmenterait les recettes fiscales d’environ 3 milliards.

Pour chaque réforme, nous estimons le nombre de perdants et de gagnants par décile de niveau de vie, ainsi que la perte ou le gain moyen et médian. Pour les trois réformes, la proportion de couples perdants est plus importante dans le dernier décile de niveau de vie avec une perte moyenne plus élevée (voir les graphiques ci-dessous).

L’accroissement des recettes fiscales pourrait être utilisé de plusieurs manières :

- Afin de ne pas augmenter les prélèvements obligatoires sur les ménages, les reformes peuvent être réalisées à rendement d’impôt constant. Pour cela, les gains en recettes fiscales seraient redistribués :

- soit à l’ensemble des contribuables (baisse des taux marginaux, relèvement des seuils des différentes tranches…) ;

- soit aux couples uniquement (via différent mécanismes en calibrant les paramètres de prise en charge du conjoint, comme par exemple un abattement pour conjoint, ou un crédit d’impôt …) ;

- soit aux couples mariés/pacsés uniquement.

- Les gains fiscaux issus de ces réformes pourraient être utilisés pour financer des politiques publiques liés à la famille et à l’égalité femmes-hommes (garde d’enfant, congés parentaux etc.).

Un mixte de ces deux options est également possible.

Vous pouvez accéder à l’intégralité de l’article en cliquant ici :

L’imposition commune dans le mariage ou le PACS découle du type de contrat qui lie les conjoints : la communauté (réduite aux acquets dans le cas standard). L’imposition individuelle s’inscrit dans une logique où la communauté patrimoniale est dissoute. Le couple n’est plus que l’addition de deux individus qui n’ont pas vocation à former une communauté économique. Le fait que le PAS, tel qu’il est actuellement conçu, empêche les conjoints de répartir comme bon leur semble les charges du ménage, au titre desquelles figurent les impôts, ne doit pas être considéré comme un argument pour l’individualisation de la fiscalité, mais comme au mieux un défaut de conception, ou au pire un moyen de s’immiscer dans les choix privés.