par Henri Sterdyniak

Certains responsables du Parti socialiste ont repris, début 2012, la thèse selon laquelle le quotient familial est injuste car il ne profiterait pas aux familles les plus pauvres qui ne paient pas d’impôt, et profiterait davantage aux familles riches qu’aux familles pauvres. Ceci dénote une certaine incompréhension du fonctionnement du système socialo-fiscal.

Peut-on remplacer le quotient familial par une prestation uniforme de 607 euros par enfant, comme le proposent certains responsables socialistes, s’inspirant d’un travail de la Direction du Trésor ? Ce niveau de 607 euros n’a aucune justification autre que comptable : le coût actuel global du quotient familial réparti uniformément par enfant. Mais ce coût vient précisément de l’existence du quotient. Un crédit d’impôt, sans garantie d’indexation, verrait vite son pouvoir d’achat relatif diminuer, comme diminue celui des allocations familiales.

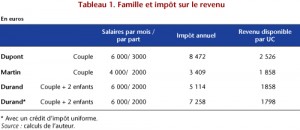

Avec ce crédit, la prise en compte des enfants dans la fiscalité perdrait toute logique. Comme le montre le tableau 1, les familles avec enfants seraient surtaxées par rapport aux couples sans enfant ; à revenu identique (par UC avant impôt), leur revenu après impôt serait plus faible. Le Conseil constitutionnel censurera certainement une telle disposition.

La France est le seul pays à pratiquer le système du quotient familial. Chaque famille se voit attribuer un nombre de parts fiscales, P, correspondant à sa composition ; ces parts correspondent grosso modo à son nombre d’unités de consommation (UC), telles que l’OCDE et l’INSEE les évaluent ; le système fiscal considère que chaque membre de la famille a un niveau de vie équivalent à celui d’un célibataire de revenu R/P ; la famille est donc taxée comme P célibataires de revenu R/P.

Le degré de redistribution assuré par le système fiscal est déterminé par le barème, qui définit la progressivité du système fiscal ; celle-ci est la même pour toutes les catégories de ménages.

Ainsi, le quotient familial (QF) est-il une composante logique et nécessaire de l’impôt progressif. Le quotient familial ne fournit ni aide, ni avantage spécifique aux familles ; il garantit seulement une répartition équitable du poids de l’impôt entre des familles de taille différente, mais de niveau de vie équivalent. Le QF n’est pas une aide arbitraire aux familles, qui augmenterait avec le revenu, ce qui serait évidemment injustifiable.

Prenons un exemple. La famille Durand a 2 enfants ; elle paie 3 358 euros d’IR de moins que la famille Dupont (tableau 1). Est-ce un avantage fiscal de 3 358 euros ? Non, car les Durand sont moins riches que les Dupont : ils disposent de 2 000 euros par part fiscale au lieu de 3 000. Par contre, les Durand paient autant d’IR par part que les Martin qui ont le même niveau de vie. Les Durand ne bénéficient donc d’aucun avantage fiscal.

Le quotient familial tient compte de la taille des foyers ; cette prise en compte est certes discutable ; mais on ne peut considérer qu’un système d’imposition qui ne tient pas compte de la taille des foyers est la norme et donc que tout écart à cette norme est une aide. Rien ne justifierait de prélever le même impôt sur le revenu aux Dupont sans enfant et aux Durand avec 2 enfants, qui ont certes le même montant de salaire, mais pas le même niveau de vie.

Par ailleurs, le plafonnement du quotient familial[1] tient compte du fait que la partie la plus élevée du revenu ne sert pas à la consommation des enfants.

La société peut choisir d’accorder ou non des prestations sociales ; mais elle n’a pas le droit de remettre en cause le principe de l’équité fiscale familiale : chaque famille doit être imposée selon son niveau de vie. Remettre en cause ce principe serait inconstitutionnel, contraire à la Déclaration des droits de l’homme selon laquelle : « Chacun doit contribuer aux dépenses publiques selon ses capacités contributives ». La loi garantit le droit des couples à se marier, à fonder une famille, à mettre en commun leurs ressources. L’impôt doit être familial et doit évaluer la capacité contributive de familles de composition différente. Aussi, est-il permis de faire confiance au Conseil constitutionnel pour interdire toute remise en cause du quotient familial[2].

La seule critique du système du quotient familial, socialement et intellectuellement recevable, doit donc porter sur ses modalités et non sur son principe. Les parts fiscales correspondent-elles bien aux unités de consommation (compte tenu d’une obligation de simplicité) ? Le montant du plafonnement du QF est-il approprié ? Si le législateur s’estime incapable de comparer le niveau de vie de familles de tailles différentes, il doit renoncer à la progressivité de l’impôt.

La politique familiale comporte un grand nombre d’instruments[3]. Les prestations sous conditions de ressources (RSA, complément familial, allocation-logement, ARS) ont pour objectif d’assurer un niveau de vie satisfaisant aux familles les plus pauvres. Les prestations universelles doivent compenser, en partie, le coût de l’enfant pour les autres. La fiscalité ne peut pas aider les familles pauvres plus qu’en ne les imposant pas. Elle doit être équitable pour les autres. Il est absurde de reprocher au quotient familial de ne pas bénéficier aux familles les plus pauvres : celles-ci bénéficient à plein de leur non-imposition et les prestations sous conditions de ressources aident ceux qui ne sont pas imposables.

Le tableau 2 montre le revenu disponible par UC d’un couple marié de salariés selon son nombre d’enfants, relativement au revenu par UC d’un couple sans enfant. En utilisant les UC de l’OCDE-INSEE, il apparaît que pour de bas niveaux de revenus, les familles avec enfants ont à peu près le même niveau de vie que les couples sans enfant. Par contre, au-delà de 2 SMIC, les familles avec enfants ont toujours un niveau de vie nettement plus bas que les couples sans enfant. Encore, ne tient-on pas compte du fait qu’avoir trois enfants ou plus oblige souvent la femme à réduire son activité ou même à la cesser. Ce sont les classes moyennes qui connaissent la perte de pouvoir d’achat relative la plus forte en élevant des enfants. Faut-il une réforme qui diminuerait encore leur situation relative ?

Le niveau de vie de la famille est d’autant plus bas qu’elle comporte beaucoup d’enfants. Avoir des enfants n’est donc jamais une niche fiscale, même à de hauts niveaux de revenus. Si donc une réforme de la politique familiale est nécessaire, elle passe par l’augmentation du niveau des allocations familiales pour tous et non pas par la mise en cause du QF.

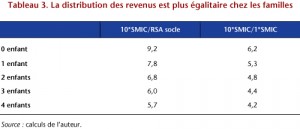

Globalement, la redistribution est plus forte chez les familles que chez les couples sans enfant : le rapport des revenus disponibles entre un couple qui gagne 1 SMIC et un couple qui en gagne 10 est de 6,2 s’ils n’ont pas d’enfant ; de 4,8 s’ils ont 2 enfants ; de 4,4 s’ils en ont 3. L’existence du quotient familial ne réduit pas la progressivité du système socialo-fiscal pour les familles nombreuses (tableau 3).

Considérons une famille avec deux enfants où l’homme est au SMIC, la femme ne travaille pas. Cette famille bénéficie, par mois, de 174 euros de prestations familiales (AF + ARS), de 309 euros de RSA et de 361 euros d’allocation logement. Son revenu disponible est de 1 916 euros pour un revenu avant impôt de 1 107 euros ; même en tenant compte de la TVA, son taux d’imposition net est négatif de – 44 %. Sans enfant, elle n’aurait que 83 euros de PPE, 172 euros d’allocation logement. Chacun des enfants lui « rapporte » 295 euros. Son revenu par UC est de 912 euros par mois contre 885 euros si elle n’avait pas d’enfant. La politique familiale prend en charge la totalité du coût des enfants. Les parents ne supportent aucune perte de pouvoir d’achat du fait de la présence d’enfants.

Voyons maintenant la famille aisée avec deux enfants où l’homme gagne 6 fois le SMIC, la femme 4 fois. Cette famille bénéficie, par mois, de 126 euros de prestations familiales et dépense 1 732 euros d’IR. Son revenu disponible est de 7 396 euros pour un revenu avant impôt de 10 851 euros ; compte tenu de la TVA, son taux d’imposition est positif de 44 %. Le système français fait donc contribuer les familles aisées et finance les familles pauvres. Sans enfant, la famille aisée paierait 389 euros d’impôt de plus par mois. Son revenu par UC est de 4 402 euros par mois contre 5 819 euros si elle n’avait pas d’enfant. Les parents supportent une perte de niveau de vie de 24,4 % du fait de la présence des enfants.

Remarquons enfin que cette famille aisée reçoit 126 euros par mois d’AF, bénéficie de 389 euros de réduction d’IR et supporte 737 euros par mois de cotisations familiales. Contrairement à la famille pauvre, elle gagnerait à la suppression totale de la politique familiale.

Certes, il serait souhaitable d’augmenter le niveau de vie des familles les plus pauvres : le taux de pauvreté des enfants de moins de 18 ans reste élevé : 17,7% contre 13,5% pour l’ensemble de la population en 2009. Mais cet effort doit être financé par tous les contribuables et pas spécifiquement par les familles.

Aucun parti politique ne propose des mesures fortes pour les familles : une importante revalorisation des prestations familiales, en particulier du complément familial et de la composante « enfant » du RSA ; l’attribution de la composante « enfant » du RSA aux enfants de chômeurs ; l’indexation des prestations familiales et du RSA sur les salaires et non sur les prix.

Pire, en 2011, le gouvernement actuel, qui se pose aujourd’hui en défenseur de la politique familiale, a décidé de ne pas indexer les prestations familiales sur l’inflation, faisant perdre 1% de pouvoir d’achat, alors que le pouvoir d’achat des retraités est maintenu. Les enfants ne votent pas…

Il m’est difficile de penser que les familles nombreuses, et même les familles avec deux enfants, et en particulier les familles avec enfants de la classe moyenne, celles où les parents (et surtout les mères) jonglent avec leurs horaires pour s’occuper de leurs enfants tout en travaillant, soient les grandes « profiteuses » du système actuel. Faut-il vraiment proposer une réforme qui augmente l’imposition des familles, et surtout des familles nombreuses ?

[1] L’avantage fourni par le quotient familial est actuellement plafonné à 2 585 euros par demi-part. Ce niveau est justifié. Un enfant représente, en moyenne, 0,35 UC (0,3 pour les moins de 15 ans ; 0,5 pour les plus de 15 ans). Le plafond correspond à la détaxation du 35 % du revenu médian. Voir : H. Sterdyniak: « Faut-il remettre en cause la politique familiale française ? », Revue de l’OFCE, n°116, janvier 2011.

[2] Comme il est déjà intervenu pour imposer que la Prime pour l’emploi tienne compte de la composition familiale.

[3] Voir Sterdyniak (2011), op.cit.