Où en est-on du cycle de crédit dans la zone euro ?

par Christophe Blot et Paul Hubert

En décembre 2016, la BCE annonçait la poursuite de sa politique de Quantitative Easing (QE) jusqu’à décembre 2017. Alors que la reprise économique se confirme dans la zone euro et que l’inflation repart à la hausse, se pose la question des risques liés à cette politique. D’un côté, la poursuite d’une politique monétaire très expansionniste n’est-elle pas une source d’instabilité financière ? Inversement, une fin prématurée des mesures non conventionnelles pourrait remettre en cause la dynamique de croissance et la capacité de la BCE à atteindre ses objectifs. Nous étudions ici le dilemme auquel pourrait faire face la BCE au travers d’une analyse des cycles du crédit et de l’activité bancaire dans la zone euro.

L’annonce de la BCE envoie deux signaux sur l’orientation de la politique monétaire. D’une part, en retardant la date de fin du QE, la BCE annonce implicitement que la normalisation de la politique monétaire, en particulier la remontée de son taux directeur, ne se fera pas avant début 2018. La BCE continue donc de mener une politique expansionniste d’augmentation de la taille du bilan. D’autre part, la réduction des achats mensuels est aussi un signe d’une réduction de ce caractère expansionniste. L’annonce s’apparente ainsi au « tapering » amorcé en janvier 2014 par la Réserve fédérale aux États-Unis. La réduction des achats de titres s’était alors faite progressivement, jusqu’à un arrêt effectif des achats fin octobre 2016.

Le caractère indiscutablement expansionniste de la politique monétaire en zone euro suggère que la BCE juge toujours nécessaire de poursuivre le stimulus pour atteindre les objectifs finaux de la politique monétaire dont le premier est la stabilité des prix, définie par une inflation inférieure mais proche de 2 % par an. Ni l’inflation[1], ni la croissance en zone euro ne donnent des signes d’emballement[2]. Le programme d’achat d’actifs doit alors permettre de consolider la croissance et d’accélérer l’inflation pour favoriser un retour vers la cible de 2 %. Dans le même temps, les liquidités émises par la banque centrale dans le cadre de ses programmes d’achat de titres et le faible niveau des taux d’intérêt (à court comme à long terme) alimentent les craintes d’effets indésirables de la politique monétaire en matière de stabilité financière[3].

Il en résulte un dilemme que doit arbitrer la BCE. Mettre un terme prématuré à l’assouplissement quantitatif pourrait maintenir la zone euro dans une situation de faible inflation et de basse croissance. Prolonger inutilement le QE, alors que la Réserve fédérale a amorcé la normalisation de sa politique monétaire, créerait un risque d’instabilité financière caractérisé par un emballement des prix d’actifs, du crédit ou plus largement du risque pris par le système financier.

Nous évaluons ce double risque au travers d’indicateurs sur l’activité du système bancaire de la zone euro dans son ensemble et des pays qui la composent. Les crédits, aussi bien ceux octroyés aux ménages que ceux octroyés aux entreprises non financières, sont un élément central de l’actif des banques, souvent au cœur du risque d’instabilité financière[4]. Nous proposons ici d’élargir l’analyse à la taille du bilan ou de l’ensemble des crédits accordés – incluant le crédit aux autres institutions monétaires et financières –, ce qui permet notamment de mesurer le risque associé à l’ensemble des activités du système bancaire[5].

Ces différentes variables sont soit rapportées au PIB, ce qui permet de capter la déconnexion entre l’activité bancaire et l’activité réelle, soit au capital et réserves du système bancaire, permettant alors de capter l’effet de levier, c’est-à-dire la capacité de ce système à absorber les éventuelles pertes. Ici, nous nous concentrons sur les quantités plutôt que les prix, via des indicateurs tels que le ratio de crédit octroyé sur les capitaux propres et le ratio de crédit reçu sur les revenus. Ceux-ci sont centraux pour refléter la transmission de la politique monétaire et évaluer le risque d’instabilité financière.

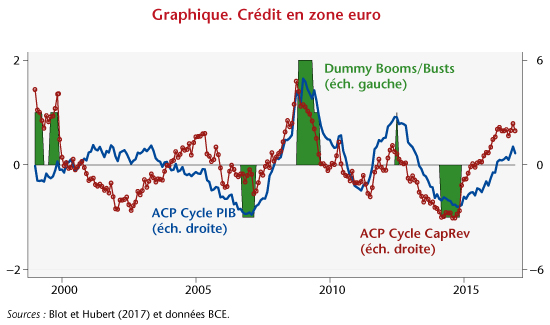

Le graphique montre l’évolution des cycles de crédit, rapporté au PIB (ligne bleue) et rapporté aux capitaux et réserves du système bancaire (ligne rouge)[6]. Les aires vertes signalent les périodes où le crédit s’éloigne significativement à la hausse ou la baisse de sa tendance de long terme. D’une manière générale, l’analyse du crédit ou de la taille du bilan du système bancaire témoigne d’un regain d’activité mais ne suggère ni boom de crédit ni contraction excessive sur la période récente dans la zone euro. Si la dynamique du crédit est orientée plus favorablement par rapport à sa tendance en France et en Allemagne, le cycle ne témoigne pas d’une hausse excessive. Les Pays-Bas et l’Espagne se distinguent par la faiblesse de leur crédit rapporté au PIB. Pour les Pays-Bas, cette évolution est confirmée par les indicateurs rapportés aux capitaux et réserves du système bancaire, alors qu’en Espagne, l’encours de crédit rapporté aux capitaux et réserves se situe à un niveau historiquement élevé suggérant une prise de risque excessive étant donné la situation économique.

[1] Malgré le rebond récent de l’inflation, largement lié à la remontée du prix du pétrole et des anticipations d’inflation, les pressions inflationnistes restent modérées et le retour de l’inflation vers la cible de 2 % n’est pas suffisamment établi pour modifier l’orientation de la politique monétaire.

[2] Le chômage reste élevé alimentant la désinflation.

[3] Une analyse récente de Borio et Zabaï (2016) sur l’efficacité des politiques monétaires non conventionnelles suggère que leur efficacité pourrait se réduire tandis que les risques qu’elles comportent s’accroîtraient. Le rôle des prix d’actifs a été étudié par Andrade et al. (2016) pour montrer que le prix des actifs avait réagi, comme anticipé, à la suite des mesures prises par la BCE, et par Blot et al. (2017) pour évaluer le risque de bulle.

[4] Voir Jorda et al., 2013 et 2015.

[5] La législation Bâle III repose sur des indicateurs de risque calculés au niveau des établissements bancaires alors que notre approche repose sur des indicateurs macroéconomiques.

[6] Ces cycles sont obtenus à partir d’une analyse en composante principale (ACP) de plusieurs types de décompositions tendance/cycle : filtre Hodrick-Prescott, filtre Christiano-Fitzgerald, et moyenne mobile.