par Christophe Blot, Paul Hubert et Fabien Labondance

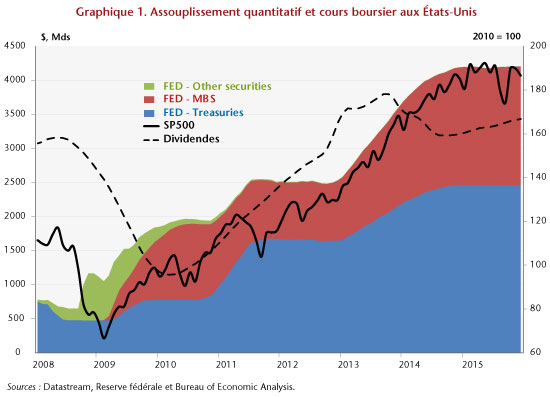

La mise en œuvre des politiques monétaires non-conventionnelles depuis 2008 par les banques centrales a-t-elle créé de nouvelles bulles qui menacent aujourd’hui la stabilité financière et la croissance mondiale ? Telle est la question qui revient régulièrement (voir ici, là ou encore ici et là). Comme le montre Roger Farmer, force est de constater qu’il y a une forte corrélation entre les achats de titres par la Réserve fédérale – la banque centrale américaine – et l’indice boursier (S&P 500) aux Etats-Unis (graphique 1). Si l’argument peut sembler à première vue convaincant, les faits méritent néanmoins d’être discutés et précisés. Premièrement, il n’est pas inutile de rappeler que corrélation n’est pas causalité. Deuxièmement, l’augmentation des prix d’actifs est précisément un canal de transmission de la politique monétaire conventionnelle et de l’assouplissement quantitatif (QE). Enfin, toute augmentation des prix d’actifs ne peut être assimilée à une bulle et il convient de différencier l’évolution liée aux fondamentaux de celle purement spéculative.

La hausse des prix d’actifs est un élément de la transmission de la politique monétaire

Si l’objectif final des banques centrales est la stabilité macroéconomique[1], la transmission de ces décisions aux variables objectifs (inflation et croissance) se fait via divers canaux dont certains s’appuient explicitement sur les variations de prix d’actifs. Ainsi, les effets attendus du QE sont supposés être notamment transmis par des effets dits de portefeuille. En achetant des titres sur les marchés, la banque centrale incite les investisseurs à réallouer leur portefeuille de titres à d’autres actifs. L’objectif est ainsi d’assouplir plus largement les conditions de financement de l’ensemble des agents économiques, pas uniquement de ceux dont les titres sont ciblés par le programme de QE. Ce faisant, l’action de la banque centrale pousse les prix d’actifs à la hausse. Il n’est donc pas surprenant d’observer une augmentation des cours boursiers en lien avec le QE aux Etats-Unis.

Toute hausse du prix d’un actif n’est pas une bulle

Par ailleurs, il faut s’assurer que la corrélation entre les achats d’actifs et leur prix n’est pas qu’un simple artefact statistique. La hausse observée des prix pourrait aussi traduire une évolution favorable des fondamentaux et donc s’expliquer par l’amélioration des perspectives de croissance aux Etats-Unis. Le modèle standard de détermination du prix des actifs financiers établit que son prix est égal à la valeur actualisée des flux de revenus (dividendes) anticipés. Bien que ce modèle repose sur de nombreuses hypothèses (plutôt restrictives), il permet néanmoins d’identifier un premier candidat, l’évolution des dividendes, pour expliquer l’évolution du prix des actions aux Etats-Unis depuis 2008. Le graphique 1 montre clairement une corrélation entre la série des dividendes[2] versés et l’indice boursier S&P 500 entre avril 2010 et octobre 2013. Une partie de la hausse des actions s’explique donc tout simplement par la hausse des dividendes : le déterminant usuel des cours boursiers. Au regard de cet indicateur, seule la période qui commence au début de l’année 2014 pourrait alors indiquer une déconnexion entre les dividendes et le prix des actions et donc signaler éventuellement un sur-ajustement.

Une corrélation que l’on ne retrouve pas dans la zone euro

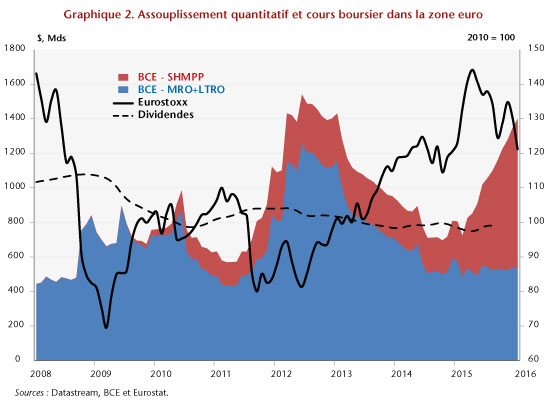

Si la théorie selon laquelle les politiques monétaires non-conventionnelles créent des bulles est vraie, elle devrait alors également s’observer dans la zone euro. Pourtant, le même graphique que celui effectué pour les Etats-Unis ne permet pas de valider le lien entre les liquidités offertes par la BCE et l’indice boursier Eurostoxx (graphique 2). La première phase d’augmentation de la taille du bilan de la BCE, via ses opérations de refinancement qui débutent en septembre 2008, intervient au moment de l’effondrement des bourses mondiales, à la suite de la faillite de la banque Lehman Brothers. De même, les opérations de refinancement à très long terme proposées par la BCE en fin d’année 2011 ne semblent pas corrélées avec l’indice boursier. La remontée du prix des actions coïncide en fait avec l’annonce de Mario Draghi de juillet 2012 qui met un coup d’arrêt aux inquiétudes sur un éventuel éclatement de la zone euro. Il est certes toujours possible d’argumenter que la banque centrale a joué un rôle mais il n’en demeure pas moins que le lien entre liquidités et prix d’actifs disparaît. A la fin de l’année 2012, les banques remboursent leurs prêts à la BCE, ce qui diminue de fait les liquidités en circulation. Enfin, la période récente illustre à nouveau la fragilité de la thèse selon laquelle le QE créerait des bulles. C’est précisément au moment où la BCE met en œuvre un programme d’achat de titres d’envergure, semblable à celui de la Réserve fédérale, que l’on observe une chute des indices boursiers mondiaux et plus particulièrement l’Eurostoxx.

Doit-on en conclure que le lien QE-bulles est faux ?

Pas nécessairement. Mais pour répondre à cette question, il convient d’abord d’identifier précisément la part de la hausse qui est due aux fondamentaux (dividendes et perspectives des firmes pour les actions). Une bulle est généralement définie comme l’écart entre le prix constaté et une valeur dite fondamentale. Dans un document de travail à paraître, nous proposons d’identifier les périodes de sur- ou sous-évaluation de plusieurs prix d’actifs pour la zone euro et les Etats-Unis. Notre approche consiste à estimer différents modèles de prix d’actifs et d’en extraire une composante non expliquée par les fondamentaux qui est alors qualifiée de « bulle ». Nous montrons ensuite que pour la zone euro, la politique monétaire au sens large (conventionnelle et non-conventionnelle) de la BCE ne semble pas avoir d’effet significatif sur la composante « bulle » (non-expliquée par les fondamentaux) des prix d’actifs. Les résultats sont plus probants pour les Etats-Unis et suggèrent que le QE pourrait avoir un effet significatif sur la composante « bulle » de certains prix d’actifs.

Cette conclusion ne signifie pas pour autant que les banques centrales ou les régulateurs soient désarmés et ignorants face à ce risque. Plutôt que de tenter de décortiquer chaque mouvement de prix d’actifs, les banques centrales devraient porter leur attention sur les fragilités financières, et la capacité des agents (financiers et non-financiers) à absorber de fortes fluctuations des prix d’actifs. La meilleure prévention contre les crises financières consiste donc davantage à surveiller en continu la prise de risque des agents plutôt que de tenter de limiter les variations de prix d’actifs.

[1] Nous préférons une définition large de l’objectif final qui permet de tenir compte de la diversité des formulations institutionnalisées des objectifs des banques centrales. Si le mandat de la BCE est prioritairement axé sur la stabilité des prix, le double mandat prévaut pour la Réserve fédérale.

[2] La série des dividendes versés présente une forte saisonnalité et a donc été lissée par une moyenne mobile sur 12 mois.

Vous avez raison d’écrire que lors d’un achat, la monnaie ne fait que changer de main. Elle n’est pas détruite. Cela est vrai pour tout achat de bien consommable ou durable, appartement inclus, actions incluses.

En face de chaque centime de monnaie, il y a un emprunt bancaire de 1 centime. La monnaie ne se crée ou se détruit qu’à la mesure de l’augmentation ou la baisse des prêts bancaires.

Quand une banque prête, elle crée instantanément une créance et de l’épargne monétaire. L’emprunteur va en général dépenser immédiatement cette épargne qui deviendra l’épargne du vendeur. Il est alors impossible de faire la différence entre l’épargne épargnée dans le temps et le surcroit d’épargne lié à une augmentation du crédit.

Quand une entreprise stocke, elle emprunte les sommes correspondantes (à juste tire). Il n’y pas lieu de faire une différence avec un meprunteur particulier dans le mécanisme.

Le vrai problème c’est la qualité des emprunteurs. S’ils sont incapables de rembourser, ce seront les épargnants qui en feront les frais d’une façon ou d’une autre car il y aura toujours égalité : emprunt remboursable et monnaie détenue (scripturale). La banque vous le fait payer d’une façon ou d’une autre : taux d’intérêt, taux d’intérêt majoré pour couvrir les défauts de paiement.

Quand c’est une institution financière qui emprunte avec fort bras de levier, c’est à dire 100 fois ses capitaux propres, les prêts potentiellement non remboursables montent en flêche, à la hauteur des pertes sur les actifs achetés au marché et qui devront être vendus rapidement avec pertes. Les capitaux propres des investisseurs seront perdus mais aussi une partie des emprunts bancaires.

Une crise, c’est ni plus ni moins des emprunts de très mauvaises, voire mauvaise qualité non remboursé. Pire encore, par effet domino, même des emprunteurs qui n’étaient pas très bons deviennent insolvables.

Donc le vrai et seul sujet : cadrer la qualité et la quantité des emprunts bancaires, c’est la vraie mesure efficace. S’il s’agit de titrisation, qui n’a pas pour contrepartie un emprunt bancaire mais de l’épargne accumulée par des particuliers, le vrai sujet est le même : la qualité des emprunteurs; Tout le reste est du bla bla.

Quand le crédit augmente plus vite que le PIB, la qualité des emprunteurs ne peut que baisser. C’est aussi le cas d’un Etat quand sa dette dépasse un certain seuil. Néanmoins l’Etat a un statut particulier, c’est normalement l’emprunteur le plus fiable. De plus, il ne rembourse jamais sa dette car sauf exception, elle augmente toujours en valeur absolu.

N’oublions pas que s’il n’y avait pas d’emprunteur, il n’y aurait pas d’épargnant. Notre seule épargne consisterait en bien qu’on aurait acheté et dont la valeur serait préservée avec le temps. Des biens immobiliers bien entretenus rendre dans ce cadre, une voiture non, au bout de 10 ans, elle n’a plus de valeur.

Pour l’instant, nous sommes habitués à une hausse du prix de l’immobilier. Mais ce phénomène ne touche que les villes et non les campagnes. Pire encore, si vous n’habitez pas dans la bonne ville, votre maison perdra de la valeur : Saint Etienne par exemple.

En économie, compte tenu de la libre circulation des marchandises, des capitaux et maintenant des hommes, malheur à la moindre circonscription qui prendrait un peu de retard. Sans une redistribution de revenus par les administrations, c’est la mort assurée; Ce qui était vrai popur une petite ville devient aujourd’hui le cas de certains états (le Névada aux Etats unis, je crois), la Grèce en Europe.

Il nous faut trouver un système qui protègent les zones géographiques les plus faibles, sinon toute la population française finira par se retrouver à Paris…

Good luck pour la suite de vos réflexions.

CORRELATION, CONCOMITANCE ne valent pas DEMONSTRATION

Et vous avez bien raison sauf que vous tentez en vain de voir dans une corrélation ou une concomitance de possibles démonstrations du fait que vous n’avez aucune vision holistique de l’économie.

Il serait temps que vous vous fassiez une vision de la réalité de l’économie : celle-ci se compose de trois parties.

• 1°L’économie ‘’active’’ qui se charge des productions ‘’des choses agréables et utiles à la vie’’ pour tous puis leurs partages entre tous pour cesser d’être une production en devenant consommations.

• 2°L’économie ‘’Patrimoniale’’ qui concernent toutes les productions de l’économie active qui après l’acquisition par un consommateur, reste un certain temps utile et agréable à la vie.

Ces choses étant immobilières ou mobilières y compris l’immobilier ou mobilier divisés en parts (parts sociales), mais encore les dettes et les créances qui s’annulent quand il s’agit de valeur hors de l’épargne. Ce patrimoine pouvant être autant privé que collectif.

• 3° L’épargne interface entre l’économie ‘’active’’ et l’économie ‘’patrimoniale’’ c’est à dire le porte monnaie des citoyens (derrière toute société se trouvent des citoyens) utile à faire circuler de mains en mains : les productions dans l’économie ‘’active’’ et les patrimoines dans l’économie ‘’patrimoniale’’, avec de la monnaie qui change de mains.

Il devient alors facile de comprendre que les valeurs boursières (des part sociales) dans l’économie ‘’patrimoniale’’ peuvent monter et descendre (buller) comme bon leurs semblent (statique) et quand il y a changement de main (dynamique) : c’est un déplacement dans l’épargne entre le portemonnaie de l’épargnant vendeur et le portemonnaie de l’acheteur. Il n’y a donc aucune incidence dans ‘’l’épargne’’ (la masse de valeur monnaie reste identique) si ce n’est qu’un changement de main entre boursicoteurs. Il n’y a pas ici cause de Krach d’origine financière.

Il devient aussi facile à comprendre que, dans l’économie ‘’active’’, à chaque changement de main d’une production en cours d’élaboration (fonction circulation de la monnaie) : il y a, dans l’épargne, un changement de main de la valeur monétaire sans que sa masse ne change. Il en est de même si nous ne considérons pas la circulation dans la production mais quand la production devient, chez le consommateur, une consommation. Nous avons une circulation de la monnaie (changement de main) dans l’interface ‘’Epargne’’ sans changement de masse monétaire.

Une des particularités dans l’Interface ‘’Epargne’’ est de faire des prêts et des dettes. Un épargnant, un Etat, prête à l’autre ; L’un est créancier avec une dette envers l’autre et sa dette est inscrite dans l’ économie ‘’patrimoniale’’ en même temps que le préteur détient une créance dans cette économie ‘’Patrimoniale’’ mais : qui, au fur et à mesure, des échanges (remboursement) de monnaie de l’emprunteur vers le preneur dans ‘’l’épargne’’ va en finalité faire disparaitre la créance et la dette dans l’économie ‘’patrimoniale’’. Il n’y a pas là une cause de krach.

Néanmoins il peut y avoir des incivilités pour ceux qui ne remboursent pas la dette contracté pour acquérir plus cher une action: nous avons, dans ce cas, un statuquo et toujours une masse monétaire constante dans l’épargne et pas de krach.

Pourtant nous avons bien des crises ?

C’est exact. Mais observer bien : Si nous prenons la crise des ‘’subprimes’’ ou la crise Grecque : Il y a une seule constante : c’est qu’individuellement dans l’une ou nationalement dans l’autre inlassablement l’une et l’autre, années après années, sans interruptions, ont emprunté pour leur permettre, grâce à l’emprunt, de consommer plus que ne leurs permettaient leurs revenus respectifs. Le jour ou le préteur dit stop : non seulement ils ne peuvent plus consommer plus que leurs revenus respectifs, mais en plus et cela est l’essentiel à cogiter : cela supprime du travail à ceux qui produisaient le surplus de leurs consommations et l’effet induit est le chômage.

Les crises ont des causes et ont des effets.

Quand, faute d’emprunt, la source de revenu se réduit: l’effet induit c’est du chômage.

Comme nous l’avons dit ci-dessus : l’emprunt permettant de consommer plus que ses revenus : c’est l’absence de remboursement des emprunts qui met fin à l’emprunt. La cause est donc non financière, ni boursière. De même les emprunts sont pas une cause : mais la cause est l’absence des remboursements d’emprunt : une incivilité. Mais pourquoi donc l’éducation nationale élude cette réalité de la cause de crise : -l’incivilité d’absence de remboursement- et ignore ce qui suit ?

Dans une entreprise il n’est pas attendu que la production ait trouvé preneur qui en paye le prix pour que les producteurs (les actifs) reçoivent leurs dus et que l’entreprise paye la plus part de ses prélèvements obligatoires.

Il y a donc avance de la monnaie de la part de l’entreprise qui considère que la vente de la production remboursera l’avance faite par elle et pendant ce temps les productions sont en stock.

En fait, dans la réalité, les entreprises attendent que la monnaie dont elles ont fait l’avance soit retournée par ceux qui l’ont reçu et vont faire usage, des productions en stock.

Résultat : la monnaie, avancée par l’entreprise, qui se bloque dans l’épargne, devient un détournement de sa destination initialement prévue (achat du stock de production) et ce détournement à pour conséquence d’arrêter la production et promouvoir du chômage.

En finalité, dans ce cas, le chômage provient d’un détournement de la destination de la monnaie, initialement prévue pour l’achat du stock de productions, lesquelles productions (réel) sont à l’origine de l’existence de la monnaie (imaginaire) avancée par l’entreprise. Résultat : à chaque fois qu’il y a détournement de la monnaie (domaine imaginaire) de sa destination légitime : il y a là la promotion du chômage (domaine de la réalité) et seule cette réalité là est à retenir.

Nous avons là la cause de la crise en France en 2008. En effet : suite à la crise des Subprimes, le Français panique et la psychose d’une répercussion sur nous de cette crise, nous a fait bloquer la monnaie dans l’épargne : nous avons détournés la monnaie de sa fonction initiale : la consommation des stocks. Ceci a pour effet de stocker les consommations produites, faute de remboursement des avances d’entreprise, cela induit l’arrêt de la production et le chômage suit.

De toute évidence la cause de cet effet (le chômage) n’est rien d’autre que la psychose du Français, à qui l’Education nationale a été incapable d’expliquer les causes des crises.

En 2008 notre éducation nationale incapable d’expliquer que c’est une crise d’origine psychique c’est pathétique ! C’est ahurissant et notre ignorance nous fait accuser des boucs émissaires.

Notre Education nationale ne sait ni nous expliquer, ni nous faire comprendre que, dans l’épargne, faute de crédits qui deviennent débits (blocage de crédit) il devient nécessaire de faire fonctionner la planche à billet pour continuer à faire des débits et faire passer des productions à la consommation et éviter le chômage, puis, au fur et à mesure, du déblocage du compte crédit des épargnant, bloqué suite à la psychose, retirer la monnaie émise.

Hélas l’ignorance d’une crise psychique et de la réalité de l’usage de la monnaie, font que les monétisations faites à cette époque ont été perçu comme une dérive capitaliste et non la correction des effets d’une psychose. Cela aurait évité si l’ éducation nationale n’était pas idéologique.

L’Education Nationale ne nous explique pas plus, d’autre cas de détournements de la monnaie de sa destination d’acquérir les productions en stock qui ont données naissance aux valeurs que la monnaie matérialise.

Par exemple le cas d’un Etat qui aide financièrement un autre où paye des intérêts à des prêteurs étrangers : il y a détournement de monnaie et il y a promotion de chômage : sauf à demander aux Français de produire plus pour les autres nations que les autres nations produisent pour elle, puis fiscaliser l’excédent de balance commerciale et enfin offrir cette fiscalisation à d’autres nations.

Ce sera aussi le cas si des familles reçoivent de la monnaie pour acquérir un stock de production nationale et détourne cette monnaie vers des familles à l’étranger ; Il y a promotion de chômage ; Sauf si des familles étrangères viennent, par leurs apports de monnaie dans la nation, équilibrer la fuite de monnaie hors nation. Résultat : il est primordial d’équilibrer la balance financière avec l’étranger.

Toutefois, quiconque peut très bien détourner de la monnaie (avance des entreprises) destinée à l’acquisition du stock de production nationale, si et seulement si, cette monnaie ne fait que circuler dans l’épargne parce que l’épargnant met à disposition cette monnaie à une autre personne qui va consommer à sa place.

L’Education Nationale explique t’elle pourquoi la somme des détournements de la monnaie de leur destination (l’acquisition des productions stockés qui sont à l’origine de cette monnaie) c’est à dire le déficit de la balance commerciale, les intérêt des prêt payés à l’étranger, l’intervention financière de l’Etat auprès des autres Etats, ou des familles vers des familles à l’étranger, depuis le début de notre endettement est égal au montant de notre endettement ? Non elle ignore !

Il ne faut pas voir là une concomitance mais bien un lien de causalité entre ces détournements et l’endettement de la nation.

Unci TOÏ-YEN le 27 02 2016