par Céline Antonin

Après son incapacité à élire un nouveau Président à la majorité qualifiée, le Parlement grec a été dissous, en attendant des élections législatives anticipées qui doivent se tenir le 25 janvier 2015. Le parti de la gauche radicale, Syriza, fait la course en tête dans les sondages d’opinion, devançant le parti « Nouvelle Démocratie » du Premier ministre sortant, Anthony Samaras. S’il recueille l’enthousiasme de la population, le programme économique de Syriza attise les craintes des bailleurs de la troïka (FMI, BCE et UE), en particulier sur trois sujets : la potentielle sortie du pays de la zone euro, la mise en place d’une relance budgétaire et un défaut souverain partiel. Ce dernier sujet sera le principal enjeu post-électoral.

Le véritable enjeu de l’élection : la restructuration de la dette publique grecque

La crainte d’une potentielle sortie de la Grèce de la zone euro (le fameux « Grexit ») doit être relativisée. La situation est différente de ce qu’elle était au moment de la crise des dettes souveraines, lorsque les différentiels de taux obligataires faisaient craindre un phénomène de contagion et un éclatement de la zone euro. En outre, Syriza n’est pas en faveur d’une sortie de l’euro, et personne ne peut y contraindre le pays dans la mesure où cela n’est prévu par aucun texte. Enfin, les conséquences d’une telle décision sur les autres membres pouvant être lourdes, une sortie du pays de la zone euro n’interviendrait qu’en dernier recours.

Syriza appelle de ses vœux la fin de l’austérité et une relance budgétaire d’un montant de 11 milliards d’euros avec relèvement du salaire minimum à son niveau antérieur, revalorisation des retraites, réembauche de fonctionnaires et augmentation des dépenses publiques. Un compromis avec la troïka peut-il être trouvé ? Rien n’est moins sûr, et il est quasi certain que Syriza devra revoir ses ambitions à la baisse. Certes, le déficit grec s’est réduit. Le pays est en léger excédent primaire en 2014, et devrait poursuivre sa consolidation budgétaire en 2015-2016. Mais la Grèce doit continuer à emprunter pour financer les intérêts de la dette, pour rembourser ou renouveler la dette arrivée à maturité, et pour rembourser les prêts octroyés par le FMI. Pour cela, elle doit surtout compter sur l’aide extérieure. A partir du deuxième semestre de 2015, elle fera face à un trou de financement d’un montant de 12,5 milliards d’euros (19,6 milliards d’euros si elle n’obtient pas l’aide du FMI). Par ailleurs, les banques grecques, encore fragiles[1], restent très dépendantes de l’accès au programme Emergency Liquidity Assistance (ELA) de la BCE qui leur permet d’obtenir des liquidités d’urgence auprès de la Banque de Grèce. Si la Grèce refuse les réformes, un bras de fer risque de s’engager avec la troïka. La BCE a déjà menacé le pays de lui couper l’accès à la liquidité. En outre, la troïka reste le principal créancier de la Grèce, qui dispose néanmoins d’un nouvel atout : dans la mesure où elle n’emprunte plus que pour rembourser sa dette, et non pour financer son déficit budgétaire, elle pourrait menacer ses créanciers d’un défaut de paiement unilatéral, même si c’est un jeu dangereux qui la priverait de l’accès au financement de marché pendant de longues années.

C’est justement cette question de la restructuration de la dette grecque et d’un défaut partiel, mise en avant par Syriza, qui apparaît comme l’un des principaux enjeux postélectoraux. Aléxis Tsípras souhaite l’effacement d’une partie de la dette publique, un moratoire sur le paiement des intérêts et des remboursements conditionnés aux performances économiques du pays. D’après les prévisions de la Commission et du FMI, le ratio d’endettement public en Grèce devrait passer de 175 % en 2013 à 128 % du PIB en 2020. Cependant, les hypothèses sous-jacentes à ce scénario manquent de réalisme : croissance nominale supérieure à 3 % en 2015, excédent primaire de 4,5 % du PIB entre 2016 et 2019, … Etant donné l’ampleur de la dette publique grecque en 2013 et son profil d’amortissement (avec des remboursements atteignant 13 milliards d’euros en 2019 et jusqu’à 18 milliards d’euros en 2039[2]), une nouvelle restructuration semble inéluctable.

Une dette publique essentiellement détenue par les pays membres de la zone euro

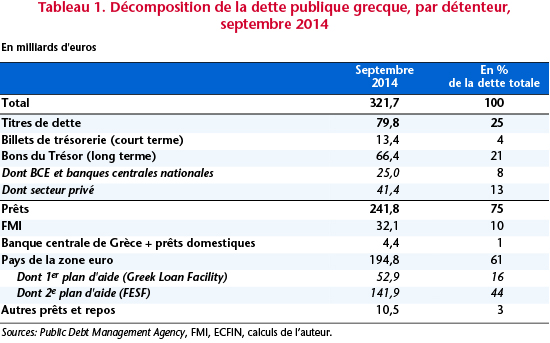

Depuis le déclenchement de la crise grecque à l’automne 2009, la composition de la dette publique grecque a bien changé. Alors qu’en 2010, la dette publique était détenue par les investisseurs financiers, le bilan est bien différent début 2015[3]. Après deux plans d’aide (en 2010 et 2012) et une restructuration de la dette publique détenue par le secteur privé en mars 2012 (plan Private Sector Involvement), 75 % de la dette publique est aujourd’hui constituée par des prêts (tableau 1). A eux seuls, le FMI, la BCE, les banques centrales nationales et les pays de la zone euro détiennent 80 % de la dette publique grecque.

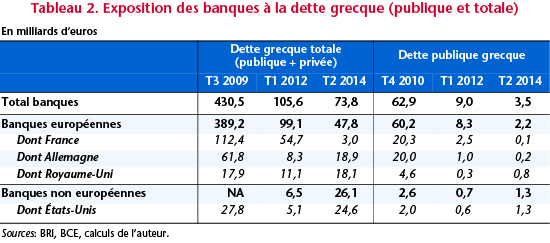

A contrario, depuis le plan de restructuration de mars 2012, les banques européennes ont fortement réduit leur exposition à la dette publique grecque (tableau 2). En outre, leurs niveaux de capitalisation ont augmenté depuis 2010, notamment avec la mise en place progressive de la réforme Bâle 3. Les banques ont donc une marge d’absorption en cas de défaut partiel de la Grèce.

Etant donné que plus de la moitié de la dette publique grecque est détenue par les pays membres de la zone euro, sa renégociation ne peut se faire qu’en concertation avec ces derniers.

Quelles solutions pour restructurer la dette ?

Les pays européens ont déjà fait plusieurs concessions pour aider la Grèce à assurer le service de sa dette :

– la maturité des prêts a été augmentée et le taux d’intérêt des prêts accordés par le FESF a été réduit. Pour le premier programme d’aide (prêts bilatéraux), la maturité initiale était 2026 (avec un moratoire jusqu’en 2019) et le taux d’intérêt était indexé sur l’Euribor 3 mois majoré d’une prime de risque de 300 points de base. En 2012, cette prime de risque a été ramenée à 50 points de base et la maturité a été étendue de 15 ans, jusqu’en 2041 ;

– les profits réalisés par la BCE et les banques centrales nationales sur les obligations qu’elles détiennent ont été restituées à la Grèce ;

– le paiement des intérêts sur les prêts du FESF ont été différés de 10 ans.

Des solutions comparables aux solutions passées peuvent être mises en œuvre. La dette pourrait être rééchelonnée. En effet, le taux pratiqué sur les prêts du premier plan d’aide (taux Euribor 3 mois + 50 points de base) étant globalement supérieur au coût de financement des pays européens, il pourrait être abaissé. Et la durée des prêts du premier et du second plan d’aide pourrait être encore allongée de 10 ans, jusqu’en 2051. D’après le think tank Bruegel, ces deux mesures combinées permettraient de réduire le montant des remboursements de la Grèce de 31,7 milliards d’euros.

Cependant, ces mesures paraissent limitées pour résoudre la question de l’endettement grec : elles ne font que repousser le problème. D’autres mesures sont nécessaires pour soulager la Grèce du poids de son endettement public. Les pays de la zone euro étant les principaux exposés à la dette grecque, ils ont intérêt à trouver un compromis, car en cas de défaut unilatéral, c’est le contribuable de chaque pays européen qui sera mis à contribution.

Du côté du FMI, il ne faut pas attendre d’effacement de dette. L’institution est en effet créancier prioritaire en cas de défaut d’un pays, et prêteur en dernier ressort ; depuis sa création, elle n’a jamais effacé de dette. Par conséquent, c’est avec les membres de la zone euro, principaux créanciers de la Grèce, qu’un défaut partiel devrait être négocié. D’un côté, la Grèce peut brandir la menace d’un défaut unilatéral non concerté, engendrant des pertes pour ses créanciers. De l’autre, elle n’a pas intérêt à s’aliéner les membres de la zone euro et la BCE, qui ont été ses principaux soutiens depuis qu’elle est en crise. Un défaut brutal la priverait de l’accès au financement de marché pendant de longues années ; même si la Grèce a retrouvé un excédent primaire, la situation est instable et elle a encore besoin d’un financement externe, ne serait-ce que pour honorer les remboursements du FMI. Une solution serait que les pays de la zone euro acceptent une décote sur la valeur nominale des titres de dette publique qu’ils détiennent, comme ce fut le cas pour les investisseurs privés en mars 2012.

Pour conclure, la Grèce est confrontée à plusieurs défis. Dans le court terme, l’urgence est d’arriver à trouver des sources de financement pour traverser l’année 2015. Pour cela, elle devra composer avec la troïka, et notamment la BCE, dont l’action est cruciale. Cette dernière a prévenu la Grèce qu’en cas d’échec des négociations, elle pourrait lui couper l’accès à la liquidité. Par ailleurs, le 22 janvier 2015, la BCE doit prendre la décision très attendue de mettre en œuvre un assouplissement quantitatif ; l’enjeu est de savoir si la BCE acceptera le rachat de bons du Trésor grecs. A plus long terme, la question de la restructuration de la dette se posera inévitablement, quel que soit le vainqueur des urnes. La restructuration devrait cependant être plus facile avec les créanciers publics qu’avec les banques privées, si tant est que la Grèce donne, de son côté, des gages de confiance à ses partenaires européens.

[3] Pour une comparaison avec la situation en juin 2012, voir Céline Antonin, « Retour à la drachme : un drame insurmontable ? », Note de l’OFCE n°20, juin 2012.