par Eric Heyer et Raul Sampognaro

En 2015, les économies de la zone euro vont bénéficier d’un « alignement des planètes » favorable (euro et prix du pétrole en baisse, relâchement des contraintes financières qui pèsent sur l’économie) qui devrait enclencher un cercle vertueux de leur croissance. Au cours des quatre dernières années (2011-2014), un « alignement planétaire » s’était également produit mais avec une orientation diamétralement opposée. Au cours de cette période, l’euro et le prix du pétrole étaient en hausse et les conditions de financement ainsi que l’orientation budgétaire étaient très fortement restrictives.

Dans un article récent, nous proposons une évaluation de l’impact depuis 2011 de ces quatre facteurs sur les performances économiques de six grands pays développés (France, Allemagne, Italie, Espagne, Royaume-Uni et Etats-Unis).

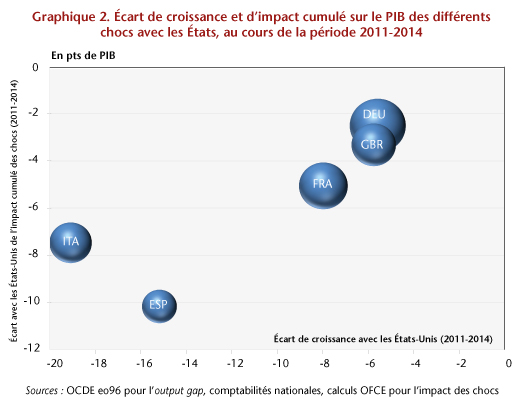

Il ressort de notre analyse que le cumul de ces chocs explique une grande part des écarts de croissance entre les grandes économies européennes et les États-Unis enregistrés au cours de la période 2011-2014. Une part non-négligeable de cet écart de performance s’expliquerait notamment par le choix divergent de stratégies de politiques économiques, avec notamment un policy mix qui a été nettement plus contraignant en zone euro qu’outre-Atlantique. En particulier, l’ajustement budgétaire a été très fort dans les pays soumis aux tensions sur leur dette souveraine, comme l’Espagne et l’Italie. En outre, les effets des tensions sur les dettes souveraines ont été démultipliés par la fragmentation financière qui s’est traduite par une dégradation des conditions de financement du secteur privé alors que les mesures d’assouplissement quantitatif mises en œuvre par la Fed et la Banque d’Angleterre ont permis de préserver les conditions de financement dans ces pays. Ainsi, il aura fallu attendre le discours de M. Draghi de juillet 2012 et l’annonce du programme OMT en septembre 2012 pour que l’action de la BCE permette d’atténuer ces tensions financières. Si les évolutions des taux de change ont plutôt soutenu l’activité en zone euro sur l’ensemble de la période 2011-2014, leur contribution a été dépendante du type d’intégration des différents pays aux flux des échanges commerciaux mondiaux[1] et à l’ampleur de la politique de désinflation salariale, particulièrement prononcée en Espagne. Enfin, la hausse du prix du pétrole a pesé sur la croissance européenne alors que ses effets ont été moindres aux États-Unis, qui ont bénéficié de la rentabilisation de l’exploitation du pétrole de schiste.

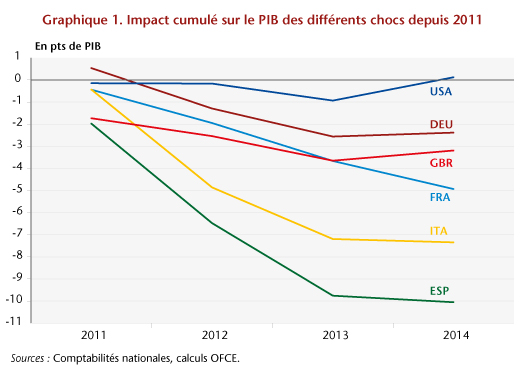

Les pertes cumulées de PIB sont très importantes en Espagne (-10 points entre 2011 et 2014), en Italie (-7,5 points) et en France (-5 points) et de façon plus modérée au Royaume-Uni (-3 points) et en Allemagne (-2,5 points). En revanche, depuis 2011, le cumul des chocs a eu un impact nul sur la croissance aux États-Unis, suggérant que la croissance américaine a été en ligne avec sa croissance spontanée[2] (graphique 1).

Ainsi, en l’absence de ces chocs, la croissance spontanée aurait pu s’établir en Europe au-delà du rythme de la croissance potentielle, comme aux États-Unis (graphique 2). Cela aurait permis une convergence durable du PIB vers son niveau potentiel, la réduction des déséquilibres sur le marché du travail, la normalisation de l’utilisation de l’appareil productif et le redressement des comptes publics, tout particulièrement dans les pays de la zone euro.

Accéder à la version complète de notre étude.

[1] Les effets de ces chocs de compétitivité sont différents selon les pays du fait des différences d’élasticité du commerce extérieur, mais aussi des variations selon les pays du degré d’exposition au commerce et à la concurrence intra/extra zone euro . Pour plus de détails se référer à Ducoudré et Heyer (2014).

[2] La croissance spontanée d’une économie résulte de sa croissance potentielle de long terme (qui dépend des facteurs structurels qui déterminent notamment la dynamique de la productivité globale des facteurs et de la population active) et du rythme de fermeture de l’output gap, creusé dans la plupart des pays par la crise de 2008-2009 qui dépend de la capacité d’une économie à absorber les chocs subis.