par Mathieu Plane et Raul Sampognaro

A la suite de la remise du Rapport Gallois en novembre 2012, le gouvernement a fait le choix, au début du quinquennat de François Hollande, de donner la priorité à la réduction de la fiscalité sur les entreprises. Mais depuis 2015, le Président de la République semble avoir entamé une nouvelle phase de son quinquennat en poursuivant l’objectif d’alléger la pression fiscale sur les ménages, dont le marqueur a été la suppression de la première tranche de l’impôt sur le revenu (IR) et l’aménagement d’un nouveau mécanisme de décote qui atténue la progressivité du bas du barème de l’IR. Mais plus globalement, que peut-on dire de l’évolution des prélèvements obligatoires (PO) sur les ménages et sur les entreprises en 2015 et 2016, mais aussi sur une période plus longue ?

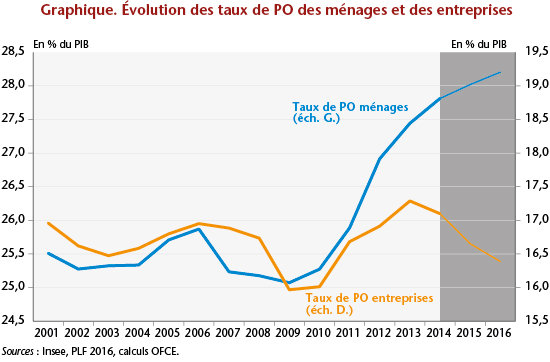

A partir des données fournies par l’Insee, nous avons recomposé les évolutions des PO depuis 2001 en distinguant les prélèvements supportés par les entreprises de ceux supportés par les ménages (graphique). Si cette analyse est purement comptable et ne repose pas sur l’incidence finale de l’impôt, elle permet néanmoins d’avoir une vision du découpage de la pression fiscale[1]. En particulier, cet exercice s’attache à identifier les PO par la nature du payeur direct en supposant les salaires et les prix hors taxes constants. Ce découpage comptable ne fait donc pas l’objet d’un bouclage macroéconomique et ne traite pas des effets redistributifs et intergénérationnels[2] de la fiscalité.

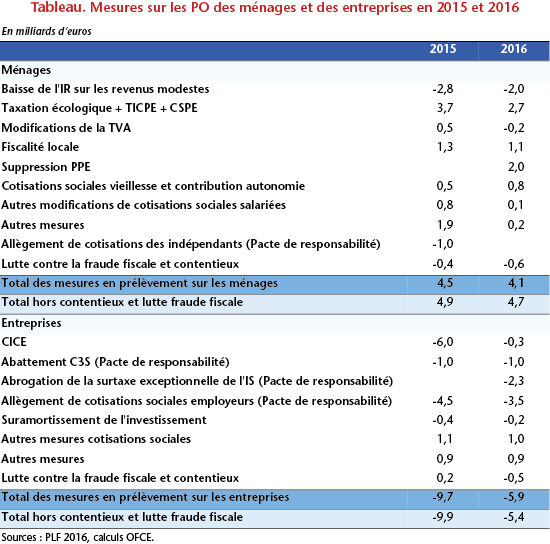

De 2001 à 2014, les chiffres sont connus et constatés. Ils sont donc ex post et intègrent à la fois les effets des mesures discrétionnaires votées mais aussi les effets des plus/moins-values fiscales qui sont sensibles au cycle conjoncturel. En revanche, pour 2015 et 2016, les évolutions des PO pour les ménages et les entreprises sont ex ante, c’est-à-dire qu’elles reposent uniquement sur les mesures discrétionnaires ayant un impact en 2015 et 2016 et chiffrées dans le cadre du Rapport économique social et financier du Projet de loi de finances pour 2016. Elles n’intègrent donc pas, pour ces deux années, les effets potentiels liés aux variations des élasticités fiscales pouvant modifier les taux de PO apparents. Par ailleurs, les crédits d’impôts, tels que le CICE, sont ici considérés comme des baisses de PO et non pas comme une dépense publique au sens des nouvelles normes comptables issues du SEC 2010. De plus, le CICE est comptabilisé au niveau des PO en versement effectif et non en droits constatés.

Sur la période récente, il en ressort quelques éléments majeurs. Tout d’abord, les taux de prélèvements augmentent fortement sur la période 2010-2013, représentant une hausse de 3,7 points de PIB, dont 2,4 points portent sur les ménages et 1,3 point sur les entreprises. Sur cette période, l’austérité fiscale a porté de façon relativement équilibrée sur les ménages et les entreprises, les deux connaissant une hausse de leur fiscalité plus ou moins proportionnelle à leur poids respectif dans les taux de PO[3].

En revanche, à partir de 2014 est apparu un découplage entre l’évolution des PO des ménages et celle des PO des entreprises, et qui se confirme en 2015 et 2016. En effet, en 2014, les taux de PO des entreprises, sous l’effet de la mise en place du CICE (6,4 milliards, soit 0,3 point de PIB), ont commencé à se réduire de 0,2 point de PIB alors que ceux des ménages ont continué d’augmenter de 0,4 point de PIB en raison notamment de la hausse de la TVA (5,4 milliards), de l’augmentation de la fiscalité écologique (0,3 milliard avec la mise en place de la taxe carbone) et de la hausse de la contribution au service de l’électricité (CSPE) (1,1 milliard), ainsi que l’accroissement des cotisations sociales pesant sur les ménages (2,4 milliards), principalement avec la hausse des taux de cotisation du régime général, de ceux des régimes complémentaires ainsi que l’alignement progressif des taux des fonctionnaires sur ceux du privé.

En 2015, le taux de PO des entreprises baisserait de 9,7 milliards (0,5 point de PIB) avec la montée en charge du CICE (6 milliards), les premières mesures du Pacte de responsabilité (5,9 milliards liés à la première tranche d’allègements de cotisations sociales patronales, d’un abattement sur l’assiette de la C3S et du suramortissement fiscal de l’investissement) alors que d’autres mesures, comme celles issues de la réforme des retraites, alourdissent la fiscalité sur les entreprises (1,7 milliard au total). A l’inverse, le taux de PO sur les ménages augmenterait en 2015 de 4,5 milliards (0,2 point de PIB) malgré la suppression de la première tranche de l’impôt sur le revenu (-2,8 milliards) et l’allègement des cotisations des indépendants (-1 milliard). La hausse de la fiscalité écologique (taxe carbone et TICPE) et de la CSPE, ainsi que la non reconduction en 2015 de la mesure exceptionnelle de baisse d’IR de 2014 représentent respectivement une hausse de la fiscalité sur les ménages de 3,7 et 1,3 milliards. D’autres mesures, comme celles sur les taux de cotisations des régimes de retraites généraux, complémentaires et des fonctionnaires (1,2 milliard), ou celles sur la fiscalité locale (1,2 milliard), avec notamment la modification du plafond des DMTO et les mesures sur les taxes de séjour et de parking, viennent alourdir la fiscalité sur les ménages.

En 2016, le taux de PO des entreprises se réduirait de 5,9 milliards (0,3 point de PIB), principalement en lien avec la seconde phase du Pacte de responsabilité. Les allègements de cotisations sociales patronales sur les salaires compris entre 1,6 et 3,5 SMIC (3,1 milliards d’euros), la suppression de la surtaxe IS (2,3 milliards), le deuxième abattement sur l’assiette de la C3S (1 milliard), la montée en charge du CICE (0,3 milliard) et du dispositif de suramortissement de l’investissement (0,2 milliard) ne sont que partiellement compensés par des hausses de fiscalité sur les entreprises, avec principalement la hausse des taux de cotisation retraite (0,6 milliard). En revanche, à l’instar des années précédentes, le taux de PO sur les ménages augmenterait, en 2016, de 4,1 milliards (0,2 point de PIB) malgré une nouvelle baisse de l’IR (2 milliards). Les principales mesures qui augmentent la fiscalité des ménages sont semblables à celles de 2015, que ce soit la fiscalité écologique avec la hausse de la taxe carbone (1,7 milliard) et la CSPE (1,1 milliard), les mesures sur le financement des retraites (0,8 milliard) ou la hausse attendue de la fiscalité locale (1,1 milliard). A noter que la suppression de la Prime pour l’emploi (PPE) en 2016 conduira à augmenter mécaniquement les PO sur les ménages de 2 milliards[4], mais cette hausse serait compensée par la nouvelle Prime d’activité pour un montant équivalent.

Au final, sur la période 2010-2016, les PO sur les ménages augmenteraient de 66 milliards d’euros (3,1 points de PIB) et ceux sur les entreprises de 8 milliards (0,4 point de PIB). Le taux de PO sur les ménages atteindrait un plus haut historique en 2016, à 28,2 % du PIB. A l’inverse, le taux de PO sur les entreprises reviendrait en 2016 à 16,4 % du PIB, soit un niveau inférieur à celui d’avant la crise de 2008. Et en 2017, la dernière phase du Pacte de responsabilité (avec la suppression totale de la C3S et la réduction du taux d’IS) et les remboursements attendus liés au CICE devraient conduire à réduire la fiscalité des entreprises d’environ 10 milliards d’euros, amenant le taux de PO des entreprises à un plus bas historique depuis le début des années 2000.

La nécessité de financer à la fois les mesures de compétitivité des entreprises et la réduction du déficit public structurel font porter pleinement l’ajustement budgétaire sur les ménages. Ainsi, la baisse de l’impôt sur le revenu en 2015 et 2016 ne permet pas de compenser la hausse des autres mesures fiscales, pour la plupart décidées dans le cadre des Lois de finances antérieures à 2015, et semble bien faible au regard du choc fiscal subi par les ménages depuis 2010. En revanche, l’effet sur la croissance de l’évolution récente de la fiscalité et son impact sur les inégalités va dépendre de l’utilisation faite par les entreprises des nouvelles ressources générées par la baisse massive des PO depuis 2014. Ces ressources peuvent induire une hausse des salaires, de l’emploi, de l’investissement ou une baisse des prix ou bien encore une augmentation des dividendes ou une réduction de l’endettement. Selon les arbitrages réalisés par les entreprises, les effets à attendre sur le niveau de vie en France et sur les inégalités ne seront bien sûr pas les mêmes. L’évaluation de l’effet de ces évolutions des PO ne manquera pas de donner lieu à des études et débats à venir.

[1] Sont considérés comme des PO sur les ménages, les impôts directs (CSG, CRDS, IRPP, taxe d’habitation, …), les impôts indirects (TVA, TICPE, CSPE, accises…), les impôts sur le capital (ISF, DMTG, taxe foncière, DMTO, …), les cotisations sociales salariées et non salariées. Sont considérés comme des PO sur les entreprises, les impôts divers sur la production (Cotisation sur la VA et Cotisation foncière sur les entreprises (ex-TP), taxe foncière, C3S, …), les impôts sur les salaires et la main-d’œuvre, les impôts sur les sociétés et les cotisations sociales patronales.

[2] Par exemple, les cotisations sociales patronales pour les retraites sont analysées ici comme un PO sur les entreprises et non pas comme un salaire différé pour les ménages ou un transfert de revenu des actifs vers les retraités.

[3] En 2013, 61 % des PO concernaient les ménages et 39 % les entreprises. Or, sur la période 2010-2013, la hausse de la fiscalité portait à 64 % sur les ménages et à 36 % sur les entreprises, soit peu ou prou leur poids respectif dans la fiscalité.

[4] La PPE sera remplacée par la Prime d’activité d’un montant équivalent, englobant aussi le RSA « activité », mais qui est considérée comptablement comme une dépense publique. Or, cette nouvelle mesure ne devrait pas changer macroéconomiquement le revenu des ménages mais seulement la nature du transfert. Ainsi, hors prise en compte de la suppression de la PPE, le taux de PO sur les ménages augmenterait de 2,1 milliards en 2016.